メニュー

- 融資

日本政策金融公庫の設備資金と運転資金の違い|融資を受ける時の留意点

日本政策金融公庫の融資制度では、「設備資金」「運転資金」と使途が分けられています。

「何が設備資金で、何が運転資金なのか」という判断にお困りではありませんか?

融資を受けてから資金使途を変更すると、ペナルティを受ける可能性があります。

そのため資金使途は明確にしておかなければいけません。

設備資金とは何なのか、運転資金との違いは何なのか、といった基本的な内容から、融資を受ける時の留意点についてもご説明していきます。

これから日本政策金融公庫の融資を受けたいとお考えの方は、これらの内容を理解しておきましょう。

日本政策金融公庫|設備資金の借り入れ条件

日本政策金融公庫の融資条件について確認しておきましょう。

一般貸付と新規開業貸付の設備資金と運転資金について比較しながら確認していきます。

- 一般貸付

- 新規開業貸付

一般貸付

一般貸付とは、ほとんどの中小企業が利用できる融資制度です。

幅広い業種で利用可能で、新規開業でも申し込みが可能です。

一般貸付には特定設備資金という項目があり、これは商品や業種の変更などを行うために必要な設備資金となります。

|

運転資金 |

設備資金 |

特定設備資金 |

|

|

融資限度額 |

4,800万円 | 4,800万円 |

7,200万円 |

|

返済期間 |

5年以内

(特に必要な場合7年以内) <うち据置期間1年以内> |

10年以内

<うち据置期間2年以内> |

20年以内 <うち据置期間2年以内> |

新規開業貸付

新規開業貸付とは、特にスタートアップを支援する融資制度です。

運転資金と設備資金を合わせて7,200万円が融資限度額となります。

一般貸付よりも返済期間が長く設定されています。

| 運転資金 |

設備資金 |

|

|

融資限度額 |

7,200万円

(うち運転資金4,800万円) |

7,200万円 (うち運転資金4,800万円) |

|

返済期間 |

10年以内

<うち据置期間5年以内> |

20年以内 <うち据置期間5年以内> |

日本政策金融公庫の設備資金

日本政策金融公庫の設備資金の内容について、詳しく確認していきましょう。

どこまでが設備資金となるのか、どんな特徴があるのかを理解しておきましょう。

- 日本政策金融公庫の設備資金とは

- 一時的な支払いが特徴

- 資金使途違反とは

日本政策金融公庫の設備資金とは

設備資金とは、長期的に事業に使用する設備を購入するための費用です。

事業運営のための機械や設備が該当し、具体例は以下のようになります。

- 事務所やオフィスの敷金や保証金

- 店舗の改装費

- 車両やパソコンなどの備品

- webサイトの作成費用

- ソフトウェアの導入費用

このように全て長期的に事業に使用するもので、比較的金額が大きなものとなります。

一時的な支払いが特徴

設備資金は一時的な支払いになるという特徴がありますので、覚えておきましょう。

例えば、事務所やオフィスの敷金・礼金は設備資金になりますが、家賃は運転資金となります。

設備資金か運転資金かどちらに該当するのか迷った時には、支払いが一時的であるかを考えてみましょう。

資金使途違反とは

設備資金として融資を受けたら、申請通りに資金を使わなければいけません。

例えば、設備資金として融資を受けたのに運転資金に回してしまうと資金使途違反となります。

他にも「見積りを多めに出して別用途に使用する」「他社への流用」などが、資金使途違反となります。

資金使途違反は、以下のようなペナルティを受ける可能性があります。

- 融資完済まで追加融資が受けられない

- 今後一切の融資が受けられない

- 一括返済を求められる

資金使途を変更したい場合

設備資金として受けた融資を別用途で使用したい場合は、まず担当者に相談します。

自己判断で用途を変えてしまうのは大問題ですが、担当者に相談をすれば認められる可能性があります。

当事業の資金制度は、国の政策に基づいて、資金ご利用の使途が定められています。ご契約後、当初予定どおりに資金が利用できない場合は、速やかに当事業担当者あてご相談ください。

引用:日本政策金融公庫|日本公庫 中小企業事業資金のご利用にあたって

設備投資と運転資金の違い

設備投資についての理解を深めるために、運転資金についてもご説明します。

両者の違いについて、確認しておきましょう。

- 運転資金の主な項目

- 返済期間の違い

- 根拠資料の違い

運転資金の主な項目

主にランニングコストと呼ばれるのが運転資金であり、継続的な支払いが発生するものです。

例えば、以下のような具体例が挙げられます。

- 人件費

- 仕入れ費用

- 家賃や光熱費

- 広告宣伝費

返済期間の違い

日本政策金融公庫では、一般貸付でも新規開業貸付でも設備資金と運転資金は返済期間が異なります。

運転資金よりも設備資金の方が返済期間が長く設けられています。

運転資金は日々の運営に関する短期的なニーズを満たすものである一方、設備資金は長期的に収益を生み出すものであると考えられているためです。

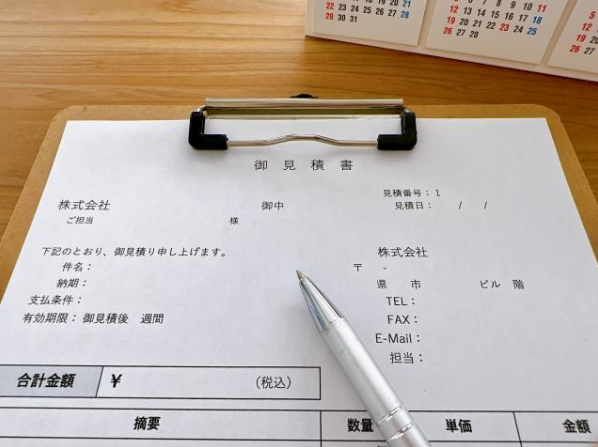

根拠資料の違い

設備資金と運転資金は、融資を受けるための根拠資料が異なるという特徴があります。

このように資金使途が違えば、必要な書類が変わります。

| 根拠資料の例 | |

|

設備資金 |

見積書 領収書 |

|

運転資金 |

事業計画書 財務諸表 |

設備資金の融資を受けるための留意点

日本政策金融公庫から設備資金の融資を受けるための留意点をまとめました。

- 見積書をもらっておく

- 設備資金で不動産を購入する時

- 借りたい物件は仮押さえを

- 事業に関係ないものは認められない

見積書をもらっておく

先述した通り、設備資金の融資を受けるためには見積書などの書類が必要です。

運転資金の融資を受けるための事業計画書等は自身で作成するものですが、見積書や領収書は業者が発行するものです。

その資金が必要である根拠を示すものとなりますので、具体的な見積書を準備しておきます。

設備資金で不動産を購入する時

無担保・無保証と記載されている融資であっても、不動産や土地を購入するのであれば、担保を求められる可能性があります。

貸し倒れになった時のリスクを回避するためです。

担保とするのは購入する不動産や土地そのものとなる場合が多いので、必ずしも他に担保となるものを準備する必要はありません。

借りたい物件は仮押さえを

店舗や事務所、オフィスとして借りたい物件が決まっているのであれば、仮押さえをしておくと安心です。

融資決定後に物件が変更になると、最悪の場合は再審査が必要になるかもしれません。

事業内容によっては、人通りなど物件の条件が審査のポイントになっている場合があるからです。

融資を受ける旨を不動産屋に相談し、仮押さえの交渉を行うといいでしょう。

事業に関係ないものは認められない

日本政策金融公庫で設備資金の融資を受ける場合、事業に関係のないものは認められません。

判断が難しいのが「店舗付き住宅を購入する際の住宅部分」や「法人を設立するための資本金」などで、これらは事業に関係ないものとなります。

本当に事業に必要なものなのか、事業に使うものなのか、という根拠を示し、説明できるようにしておかなければいけません。

設備投資を計画する上で大切なこと

事業をスタートさせるには設備投資が欠かせませんが、無駄な投資を行う必要はありません。

計画時にいかに妥当性を示せるかが重要なので、設備投資を計画する上で以下のようなポイントを意識しましょう。

- キャッシュフローがプラスになるか

- 設備投資の3つの判断基準

- 優先順位を考える

キャッシュフローがプラスになるか

設備投資には高額な金額が必要になるので、安定的に利益を生み出していかなければいけません。

融資申し込みの時点では、多くの融資を受けて完璧な設備投資を行いたいと考えるかもしれませんが、本当にその費用が回収できるでしょうか?

設備投資をした直後はキャッシュフローが悪化した状態となりますので、いかに利益が見込めるかを正確に判断していかなければいけません。

設備投資の3つの判断基準

設備投資の妥当性を計算する方法をご紹介します。

|

回収期間法 |

どれだけの期間で投資金額を回収できるかで判断する |

|

現在価値法 |

将来のキャッシュフローを現在価値へ換算し判断する |

|

内部収益率法 |

内部収益率が利回りを超えているで判断する |

中小企業で日本政策金融公庫の融資を受ける場合は、回収期間法がわかりやすいでしょう。

計算が単純でわかりやすいですし、融資返済の目処が立ちやすいからです。

優先順位を考える

企業の設備投資はひとつではありませんので、優先順位を考えるのが大切です。

すでに事業を行っており、現状改善の設備投資が必要であれば優先順位が高いといえます。

従業員が怪我をしたり、故障などのトラブルが起きる前に環境を整えていきます。

業績が好調であれば、収益性を高めるための設備投資を行っていきましょう。

日本政策金融公庫の融資返済ができなくなったら

もし借入金の返済が厳しい状態になったら、どう対応していけばいいのでしょうか。

- 返済せずに放置した時の流れ

- 日本政策金融公庫の遅延損害金

- 放置せずに担当者に相談を

- 専門家に相談

返済せずに放置した時の流れ

借入金の返済ができないのに放置したままにしていると、状況は悪化していきます。

日本政策金融公庫の融資を受ける前に、以下の流れを知っておきましょう。

- 借入金を返済せずに放置

- 電話がくる

- 督促状が届く

- 遅延損害金が発生する

- 保証人による代位弁済

- 一括返済を求められる

- 裁判所を通じて訴訟される

遅延損害金が発生すると返済額の負担が増加します。

最悪の場合は訴訟されてしまいますので、早めに対応をしていけるようにしましょう。

日本政策金融公庫の遅延損害金

日本政策金融公庫では、1日でも返済が遅れると遅延損害金が発生します。

遅延損害金は、令和6年4月1日から令和7年3月31日までの貸付けで年8.70%とされています。

遅延損害金はいわゆるペナルティで、大きな負担となります。

放置せずに担当者に相談を

もし日本政策金融公庫の借入金返済が難しい状態になったら、まずは担当者に連絡をします。

正直に相談すると返済条件の緩和など、解決策が見つかるかもしれません。

大切なのは放置せずに、きちんと対応をしていく姿勢です。

きちんと相談をすれば、以下のような解決策が提案されるかもしれません。

|

リスケ対応 |

返済期限の延長対応 |

|

割賦金の減額 |

毎月の元金返済額を減らす方法 |

|

セーフティネット貸し付け |

資金調達をして支援する (経営環境変化対応資金) (金融環境変化対応資金) (取引企業倒産対応資金) |

専門家に相談

弁護士や司法書士、税理士などの専門家に相談をすると、今後の対応を提案してもらえるかもしれません。

任意整理や自己破産といった選択肢も入ってくる可能性があります。

顧問税理士がついていれば、内情に詳しいため的確なアドバイスができます。

中小企業診断士や経営コンサルタントは、経営改善に関する相談ができます。

日本政策金融公庫の設備資金に関する質問

設備資金の融資に関するよくある質問をまとめました。

- 設備資金の金額はいくらからですか?

- 資金使途違反はなぜバレますか?

- 設備資金が余ったらどうすればいいですか?

設備資金の金額はいくらからですか?

設備資金の定義はすでにお伝えした通りであり、金額の目安としては10万円以上のものが該当すると考えていいでしょう。

資金使途違反はなぜバレますか?

黙っていれば資金使途違反がバレないと考える方がいるかもしれませんが、決算書を提出した時に資金使途違反がバレます。

「バレなければいいか」という考えではなく、困りごとがあれば信頼を損ねないよう担当者に相談するようにしましょう。

設備資金が余ったらどうすればいいですか?

設備資金が余ったら、担当者に連絡をしましょう。

返還を求められるのが一般的であり、勝手に運転資金に回していいというものではありません。

日本政策金融公庫融資の相談は税理士法人松本へ

日本政策金融公庫の融資に関するお悩みは、税理士法人松本へご相談ください。

税務サポートや確定申告サポートはもちろん、会社設立や資金調達に関するサポートを行っております。

事業をするために資金調達は欠かせませんが、経営者の方が尽力すべきは会社の経営です。

税理士法人松本は、中小企業支援に関する専門的知識や実務経験が一定レベル以上ある組織として、国の認定を受けています。

そのため、認定支援機関の支援が必要な資金調達制度もご利用頂くことができます。

税理士法人松本は完全成果報酬制となっていますので、初期費用を気にせずご相談いただけます。

是非、お気軽にご相談ください。

‐免責事項‐

当ブログのコンテンツ・情報について、できる限り正確な情報を提供するように努めておりますが、正確性や安全性を保証するものではありません。内容は記事作成時の法律に基づいています。当サイトに掲載された内容によって生じた損害等の一切の責任を負いかねますのでご了承ください。

この記事の監修者

税理士法人松本 代表税理士

松本 崇宏(まつもと たかひろ)

お客様からの税務調査相談実績は、累計1,000件以上。

国税局査察部、税務署のOB税理士が所属し、税務署目線から視点も取り入れ税務調査の専門家として活動。多数の追徴課税ゼロ(いわゆる申告是認)の実績も数多く取得。

税理士法人松本は 国税OB・元税務署長 が所属し、 確定申告・相続・会社設立・融資サポート・労務手続きなど 幅広いサービスを提供する税理士法人です。

全国からの 税務・労務相談実績 年間1,000件以上

税理士法人松本の強み

- 税務署目線、税理士目線、お客様目線の三方良しの考え方でアドバイス

- 過去の無申告分から税務調査、相続、会社設立まで幅広く対応可能

- 融資や助成金、補助金の申請など資金調達サポートにも豊富な実績

- 顧問税理士が対応に困った案件も途中からサポートできます

30秒で完了かんたん税務調査リスク診断