NEWS お知らせ

2022.01.31

インボイス制度導入により、会社と個人事業主が理解するべきポイントとは?

消費税に関する話題として、時折耳にする「インボイス制度」。よく聞く機会はあるものの、説明を受けてもいまいち理解できない、という人も多いのではないでしょうか。

ここでは、インボイス制度の概要に加え、制度の導入による理解すべきポイントや注意点などについて、会社と個人事業主それぞれわかりやすく解説しています。

インボイス制度と申告についての疑問や不安を解消する対処法についても紹介していますので、インボイス制度と申告との関係について確認する際の資料としてお役立てください。

インボイス制度とは?

インボイス制度とは、そもそもどのような制度のことをさすのでしょうか。その概要について、以下でできるだけ簡潔にまとめてみました。

インボイス制度とは「適格請求書等保存方式」のこと

インボイス制度とは、請求書を作成する際の方式に関して、一定の規定を設けた制度のことです。

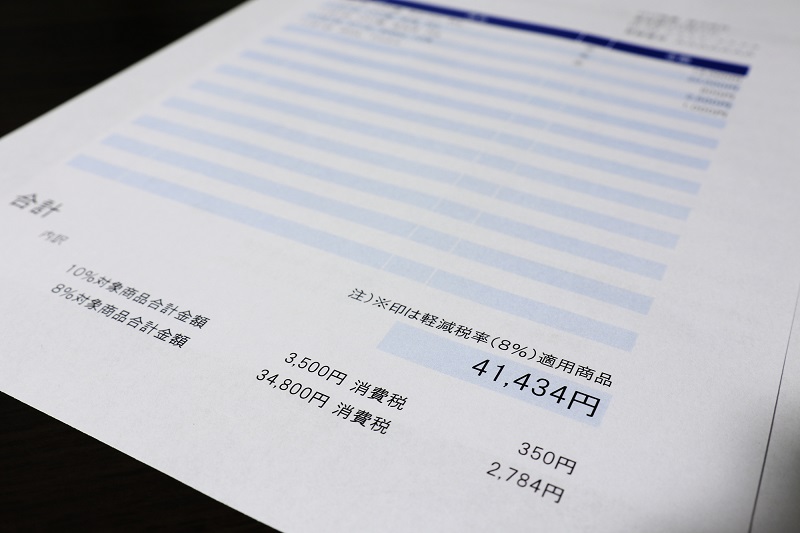

2022年2月現在、消費税は8%と10%の2種類が存在しています。そのため、取引によっては、1つの請求書の中で複数の異なる税率で計算された消費税が含まれる場合もあるでしょう。

また、実際には10%で計算するべき商品を8%で計上していたり、その逆のケースが発生したりする可能性も高まります。

インボイス制度は、こうした複雑な税率計算を正確に把握するため、消費税の課税事業者に対して「適格請求書発行事業者」として登録を促し、登録した事業者だけが適格請求書を発行できるように定めた制度です。

適格請求書が発行できないとどうなるの?

もし適格請求書発行事業者の登録をせず、適格請求書を発行しても認められない場合は、どうなるのでしょうか。

消費税は「原則課税制度」によって計算されるため、課税売上の消費税から、課税仕入にかかった消費税を差し引いて納税することができます。

しかし、適格請求書と認められない仕入請求書がある場合、その分の請求に含まれる消費税については、売上から差し引きをすることができなくなってしまうのです。

インボイス制度は2023年10月1日より開始する予定です。消費税の課税事業者となるかどうかは、2021年の売上が1,000万円を超えるかどうかなど、いくつかの条件によって決まります。

これらの点をふまえて、インボイス制度の導入で会社と個人事業主とで理解するべきポイントと注意点について、以下でさらに詳しく見ていきましょう。

【会社・個人事業主別】インボイス制度で理解するべきポイントと注意点

インボイス制度で消費税の扱いがどう変わるのでしょうか。会社と個人事業主それぞれの立場別に、理解するべきポイントと注意点は以下の通りです。

会社が理解するべきインボイス制度のポイントと注意点

インボイス制度で、会社が理解するべきポイントは「消費税課税事業者であるかどうか」となります。

同じ商品の仕入先としてA社とB社があった場合を例に挙げてみましょう。

A社は適格請求書発行事業者として登録を受け、適格請求書を発行することができ、B社は適格請求書発行事業者の登録を受けておらず、適格請求書が発行できません。

同じ商品を100万円仕入れた場合、A社の請求に含まれる消費税は売上の消費税から控除することができますが、B社の請求は控除できなくなってしまいます。

こうなると、それまでA社とB社の両方を仕入先として購入していても、インボイス制度導入後は、適格請求書を発行できるA社からしか仕入れをしない業者が増えると予想されます。

消費税の課税事業者とは

①基準期間(原則は前々事業年度)による判定

・基準期間における課税売上高が1,000万円を超える場合は「納税義務あり」。

・基準期間における課税売上高が1,000万円以下の場合は納税義務なし。特定期間(②)による判定を行う。

②特定期間(原則として、その事業年度の前事業年度開始の日以後6か月の期間)による判定

・特定期間における課税売上高が1,000万円を超えかつ、特定期間における給与等支払額が1,000万円を超える場合は「納税義務あり」。

・特定期間における課税売上高が1,000万円を超えかつ、特定期間における給与等支払額が1,000万円以下の場合は課税事業者になるか免税事業者でいるか選択できる。

・特定期間における課税売上高が1,000万円以下でかつ、特定期間における給与等支払額が1,000万円を超える場合課税事業者になるか免税事業者でいるか選択できる。

・特定期間における課税売上高が1,000万円以下でかつ、特定期間における給与等支払額が1,000万円以下の場合は納税義務なし。

③基準期間がなく、その事業年度の開始の日における資本金の額または出資の金額が1,000万円以上である法人や特定新規設立法人に該当する法人の場合は「納税義務あり」。

詳しくは下記国税庁のサイトをご参照ください。

国税庁 基準期間がない法人の納税義務の免除の特例

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shohi/6503.htm

上記の「納税義務あり」にあてはまる場合は、適格請求書発行事業者の登録を忘れないように注意しましょう。

会社であっても、消費税の課税事業者にあたらない場合は、以下の個人事業主が理解するべきポイントと注意点も参考にすることをおすすめします。

個人事業主が理解するべきインボイス制度のポイントと注意点

個人事業主の場合、課税売上が1,000万円を超えなければ、消費税の納税は免除されます。個人事業主に限らず、会社の場合も、消費税の課税事業者の条件に該当しない場合は、消費税の納税が免除されます。消費税納税が免除されるということは、消費税の課税事業者にあたらないため、適格請求書発行事業者として登録することができません。

適格請求書発行事業者になれない事業者は、適格請求書を発行できないため、売上で消費税を得ることができなくなってしまいます。

これまで消費税納税の免除を受けてきた個人事業主は、売上分の請求書には消費税を課税することができたため、売上分の消費税は利益とすることができていました。

しかし、インボイス制度導入後は売り上げた請求に消費税を課税することができないため、利益が減ってしまう点に注意が必要です。

消費税の課税事業者に該当する個人事業主の場合は、適格請求書発行事業者の登録を忘れないようにしなければなりません。上記の「会社側で理解するべきポイントと注意点」についても参考にしましょう。

不安な場合は税理士へ相談しよう

インボイス制度や適格請求書発行事業者の登録、消費税の申告などについて不安がある場合は、間違った理解で申告や売上に影響が出ないよう、一度税理士へ相談してみることをおすすめします。

まとめ

インボイス制度とは、消費税の計上を正しく行うための「適格請求書」を発行する方式について定めた制度です。適格請求書は、適格請求書発行事業者として登録した消費税の課税事業者だけが発行することができます。

消費税課税事業者でも適格請求書発行事業者登録をしていない、または消費税納税が免除されている個人事業主や会社の場合は、そもそも適格請求書を発行することができません。

適格請求書が発行できなくなると、消費税を請求できなくなったり、売上が減少したりするリスクがあります。インボイス制度への対策や登録、請求書の方式などについて不明な点があれば、早めに税理士へ確認してみましょう。

FLOW サービスの流れ

STEP01

お問合せ

お客様のご要望や現在のお困りごとを、お伺いします。

疑問・質問にもお答えしますので、まずはお気軽にお問合せください。STEP02

面談

日程調整後、Webまたは直接面談を行います。

実際に顔を見てお話させていただくことで、相性などもしっかりとご判断いただけます。STEP03

ご契約

担当者との相性や条件・料金・業務内容にご満足していただけましたら、ご契約となります。

電話1本で

相談できます!

お電話でのご相談

メールでのご相談

メール相談は24時間

対応しております。