退職金の手取り金額はいくらになる?税金の種類と計算方法について解説

退職金制度のある企業では、退職時に退職金を受け取ることができます。実は、退職金にも給料やボ-ナスと同じように税金が課せられることをご存じでしょうか。退職金が支給される際には、会社が源泉徴収を行っているため、確定申告の心配はありません。しかし、退職金の受け取り方によって税金の計算方法は変わってきます。

そこで今回は、退職前に知っておきたい退職金にかかる税金の種類と手取り額の計算方法についてご説明します。

目次

退職金にかかる3つの税金とその概要

退職金には、所得税、復興特別所得税、住民税の3つの税金が課せられます。それぞれの税金の概要をご説明します。

所得税

所得税とは、1年間に所得を得た個人に対して課せられる税金です。会社員の場合は会社から支給される給料やボ-ナス、退職金など、個人で事業を行っている人は事業で稼いだ所得が所得税の課税対象となります。所得税には累進課税制度という考え方が用いられており、所得金額が増えるほど税率は高くなる仕組みとなっています。

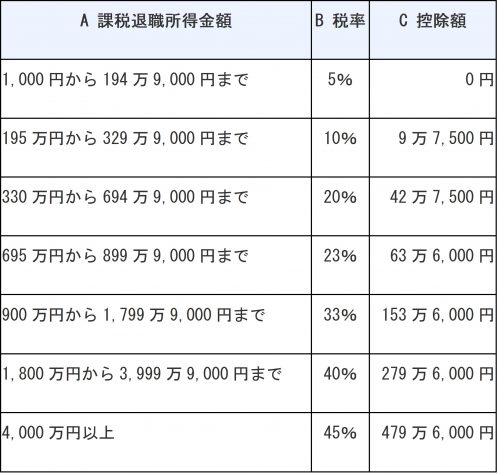

令和4年分の所得税の税率は、次のようになっています。

出典:国税庁「所得税の税率」

復興特別所得税

復興特別所得税とは「東日本大震災からの復興のための施策を実施するために必要な財源の確保に関する特別措置法」の成立によって創設された税金です。復興特別所得税は、平成25年1月1日から令和19年12月31日までの間、源泉所得税を徴収する際に合わせて徴収されます。復興特別所得税の税額は、所得税額の2.1%です。

住民税

住民税とは住民票のある都道府県や市区町村に納める地方税の一つです。住民税は、都道府県民税と市区町村税の2つに分けられ、退職金の住民税は、1月1日時点で住民票がある自治体に納付されます。個人の住民税は、前年の合計所得が非課税限度額を上回る人に定額の負担を求める均等割りと、納税者の所得金額に応じた税額の負担を求める所得割の2つで構成されています。

退職金の手取り金額の計算方法

退職金からは、所得税、復興特別所得税、住民税の3つが源泉徴収されます。では、これらの税金が引かれると、退職金の手取り金額はどの程度になるのでしょうか。退職金の手取り金額の計算方法は、次のように退職金の受け取り方によって変わってきます。

1.一括で退職金を受け取る場合

退職金は、長年働いたことに対する慰労の意味合いを持つ報酬です。そのため、退職金にかかる所得税は、税金の負担が軽くなるような配慮がなされています。退職金を退職時に一括で受け取る場合は退職所得として、給与とは分けて税額を計算します。

<所得税の計算方法>

退職金では、課税退職所得額に所得税率をかけて所得税額を算出します。

課税退職所得額とは、退職金から退職所得控除額を引いたものに1/2を乗じたものです。

つまり、退職金の所得税額は次の計算式で求められます。

所得税=(退職金-退職所得控除額)×1/2×所得税率

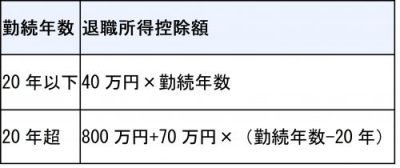

退職所得控除額は、勤続年数によって次のように定められています。なお、勤続年数に1年未満の端数がある場合は、端数が1日であったとしても1年として計算をします。

出典:国税庁「退職金と税」

例えば、勤続年数30年の方が、退職金2,000万円を受け取った場合の所得税額の計算は次のようになります。

退職所得控除額=800万円+70万円×(30年-20年)=1,500万円

課税退職所得額=(2,000万円-1,500万円)×1/2=250万円

250万円の所得税率は10%、控除額は9万7,500円となります。

したがって、所得税額=250万円×10%-9万7,500円=15万2,500円となります。

<復興特別所得税の計算方法>

復興特別所得税は、所得税額×2.1%で求められます。

勤続年数30年の方が、退職金2,000万円を受け取った場合の復興特別所得税額は、15万2,500円×2.1%=3,202円となります。(1円未満の端数は切捨て)

<住民税の計算方法>

住民税の所得割額は、退職所得額の10%となります。

勤続年数30年の方が、退職金2,000万円を受け取った場合の住民税額は、25万円です。そこに均等割りの5,000円を加えると、住民税額の合計は25万5,000円となります。

※簡易的に説明するため、控除金額は含めず計算しております。

一括受け取りの場合の手取り金額とは

以上から、勤続年数30年の方が退職金2,000万円を受け取った場合の手取り金額は、2,000万円-15万2,500円-3,202円-25万5,000円=1,958万9,298円となります。

2.分割して年金として退職金を受け取る場合

退職金を分割し、年金として受け取る場合は、退職所得ではなく、雑所得として扱われます。

<所得税の計算>

雑所得の所得税の計算は、雑所得×所得税率で求められます。退職金を年金として受け取る場合には、公的年金等控除が適用されるため、雑所得は、年金-公的年金等控除額となります。

つまり、年金で受け取る場合の所得税は次の式で計算できます。

所得税=(年金-公的年金等控除額)×所得税率

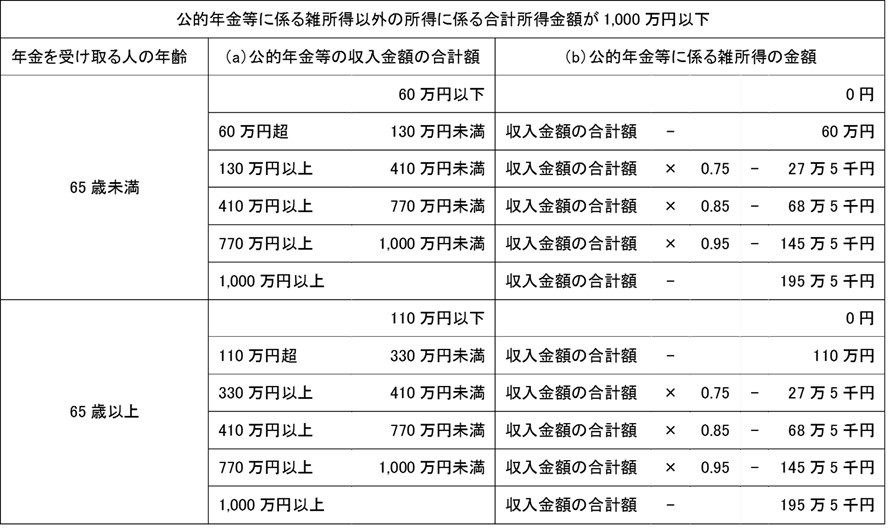

公的年金等以外の合計所得金額が1,000万円以下の場合の公的年金等にかかる雑所得の速算表は、次の通りです。

出典:国税庁「公的年金等の課税関係」

他に所得がない65歳の方が退職金を年金として220万円×10年で受け取る場合の1年間の雑所得の額は、220万円-110万円=110万円です。所得税額は、110万円×5%=5万5,000円です。

<復興特別所得税の計算>

復興特別所得税の税率は所得税額の2.1%のため、他に所得がない60歳の方が退職金を年金として220万円×10年で受け取る場合の1年間の復興特別所得税額は、5万5,000円×2.1%=1,155円となります。

<住民税の計算>

住民税所得割の額は、雑所得の10%となるため11万円となり、均等割り額を足すと住民税額は11万5,000円となります。

※簡易的に説明するため、控除金額は含めず計算しております。

65歳の方が退職金を年金として220万円×10年として受け取る場合の手取り金額は、(220万円-5万5,000円-1,155円-11万5,000円)×10年=2,028万8,450円です。

ただし、公的年金を受給すると雑所得額の計算が変わってくるため、実際に受け取る金額は変わってきます。

まとめ

退職金には、所得税、復興特別所得税、住民税がかかること、受け取り方によって税額が変わることをご紹介してきました。退職金を一括で受け取る場合は、税負担は少なくなりますが、年金として受け取る場合は一定の利率で運用されるため、受取総額は多くなります。しかしながら、退職後もパ-トやアルバイトなどをする予定がある場合は、分割して受け取ると税金や国民健康保険料等の負担が増える可能性もあります。

退職金を受け取る際には、今後の生活に合った受け取り方を選択するようにしましょう。

税理士法人松本では、一緒に働く仲間を募集しています。未経験から転職したスタッフも在籍していますので、税理士法人で仕事をしてみたいという方はぜひお気軽にご応募ください。未経験から税理士事務所へ転職を検討している方向けのSpeaker Deckも公開しておりますので、ご興味のある方はぜひ閲覧いただければと思います。

エントリーご希望の方は下記よりエントリーいただけます。