メニュー

- 融資

飲食店の融資借入先とは?融資を受けるポイントや注意点についても徹底解説

飲食店で融資を検討する場合、どの借入先があるのか、審査で重視されるポイントを理解しておくことが重要です。

特に、過去に経営の実績がない場合は、金融機関の審査基準が厳しくなり、資金調達の難易度が上がる可能性があります。

本記事では、飲食店の融資借入先について紹介します。

他にも「飲食店が融資を受けるポイント」や「飲食店が融資を受ける際の注意点」についても解説していきます。

ぜひこの記事を参考にして、飲食店の融資借入先について理解を深めてみてください。

飲食店の融資借入先

飲食店の融資借入先については、以下の4つが挙げられます。

- 日本政策金融公庫

- 銀行などの金融機関

- 信用保証協会

- 制度融資

それぞれの融資借入先について理解を深めてみてください。

日本政策金融公庫

日本政策金融公庫は、新しく飲食店を開業する人や開業して間もない人を対象として融資を行っています。

中小企業の創業や事業運営をサポートすることを目的としているので、新規開業者にとって利用しやすい金融機関の一つです。

通常、融資を受ける際には担保を提供したり、保証人を立てたりする必要がありますが、日本政策金融公庫の融資制度では担保や保証人なしでも申し込むことが可能です。

特に、これから開業する人の中には、担保となる不動産などを所有していないケースも多いので、日本政策金融公庫であれば、担保や保証人なしで比較的大きな資金を借りることができるため、安心して活用できます。

また、飲食店向け融資では、最大7,200万円の融資を受けることが可能です。

さらに、日本政策金融公庫の飲食店向け融資は、低金利で借入ができるのも大きな魅力の一つです。

銀行などの金融機関

飲食店の融資借入先として、銀行などの金融機関が挙げられます。

しかし、新しく飲食店を開業する際、資金調達の方法として銀行融資を考える方も多いですが、実際にはハードルが高いのも事実です。

実際に、銀行の融資審査では、過去の経営実績や財務状況が重要視されるため、実績のない新規事業者が審査を通過するのは難しいです。

そのため、銀行などの金融機関から融資を受けたい場合には、自己資金を多く持っていたり、実績が豊富にある場合がおすすめと言えます。

信用保証協会

信用保証協会も、飲食店向けの融資を検討する際の有力な選択肢の一つです。

日本政策金融公庫と同様に、新しく事業を始める人を対象とした融資制度を提供しています。

しかし、日本政策金融公庫とは異なり、信用保証協会自体が直接資金を貸し付けるわけではありません。

申込者が保証料を支払うことで、協会が銀行や信用金庫に対して保証を行い、金融機関からの融資を受けやすくする仕組みになっています。

そのため、事業の実績が少ない新規開業者であっても資金調達の可能性が広がりますが、保証料の負担が発生する点には注意が必要です。

制度融資

飲食店の開業資金を調達する方法の一つとして、各都道府県が実施している「制度融資」を活用することができます。

制度融資とは、自治体・民間金融機関・信用保証協会が連携して、新規事業者向けに融資を行う仕組みのことです。

自治体によっては、日本政策金融公庫の融資よりも低金利で資金を借りられる場合もありますが、一方で、融資が実行されるまでに時間がかかることや、借入可能な金額が比較的少額になるといったデメリットも挙げられます。

飲食店が融資を受けるポイント

飲食店が融資を受けるポイントについては、以下の3つが挙げられます。

- 支払いの滞納が無い

- 事業計画書が充実している

- 信用情報がクリアであること

それぞれのポイントについて解説していきます。

支払いの滞納が無い

日本政策金融公庫から融資を受けるには、公共料金、家賃、税金の支払いが滞っていないことが重要な条件となります。

公共料金には、以下の項目が含まれます。

- 水道

- 電気

- ガス

- 電話料金

未払いの料金がある場合は、すべて清算したうえで申し込みを行うようにしましょう。

万が一、支払いに遅れがあると、審査に通るのは非常に難しくなると言えます。

事業計画書や創業計画書が充実している

飲食店の融資審査では、事業計画書や創業計画書の完成度が重要な判断基準の一つとなるので、事業計画書や創業計画書が充実していることが挙げられます。

事業計画書や創業計画書を作成する際には、内容に一貫性を持たせ、事業が順調に成長できる見通しを明確に示すことが求められます。

特に、日本政策金融公庫では、提出された書類をもとに返済能力を評価するため、売上や利益、返済計画の整合性が取れていることが不可欠です。

将来の経営計画を具体的に示し、無理のない資金繰りを構築することを意識して作成するようにしましょう。

信用情報がクリアであること

飲食店の融資審査では、申請者のこれまでの信用情報が健全であるかどうかも重要なチェックポイントとなります。

そのため、消費者金融からの借入履歴がある方や、直近5年以内に債務整理を行った経歴がある方は、審査を通過するのが難しくなる可能性があります。

飲食店が用意する運転資金の目安

飲食店を開業する際には、運転資金として最低でも3か月分を準備するのが一般的な目安です。

開業直後は売上が安定せず、事業が軌道に乗るまでに時間がかかることが多いことが挙げられます。

事業が軌道に乗るまでの期間中は売上だけで経費を賄うのが難しいため、あらかじめ運転資金を確保しておくことが重要です。

しかし、3か月分というのはあくまで一般的な目安であり、実際の必要額は事業計画や自己資金、融資の状況によって変わります。

そのため、自身の資金計画をしっかりと立て、必要な金額を正確に把握することが大切です。

飲食店の資金繰りが悪化してしまう原因

飲食店の資金繰りが悪化してしまう原因については、以下の4つが挙げられます。

- コストがかかりすぎている

- 売上がの伸びていない

- 支払いのタイミングが入金よりも早い

- 無理な返済計画を立てている

それぞれの原因について解説していきます。

コストがかかりすぎている

飲食店の運営において、大きなコストを占めるのは、原価(Food)・人件費(Labor)・家賃(Rent)の3つで、頭文字を取って「FLRコスト」とも呼ばれています。

各コストが売上に対してどの程度の割合を占めているかを示す指標が「FLR比率」です。

一般的な飲食店における適正な目安は以下の通りとされています。

- 原価(Food):30%以内

- 人件費(Labor):20~30%

- 家賃(Rent):10~20%

店舗の業態によって適正な比率は変動しますが、合計で70%以内に抑えることが健全な経営の目安とされています。

これを超えてしまうと利益率が低下し、資金繰りが厳しくなるリスクが高くなってしまうので注意が必要です。

特に飲食業界では、人件費や家賃といった固定費の負担が大きいため、売上が減少すると赤字になりやすい傾向があります。

そのため、適切なコスト管理が経営の安定には欠かせないと言えます。

売上がの伸びていない

飲食店では、売上が思うように伸びず、資金繰りが厳しくなるケースが少なくありません。

開店直後は話題性のおかげで多くの客が訪れることがありますが、その人気が長く続くとは限らないのも事実です。

また、常連客に支えられていたお店であっても、新しい店ができるとそちらに流れてしまうこともよくあります。

客足が減少している原因を把握せず、何の対策も講じないままでいると、売上はさらに落ち込み、経営が苦しくなってしまいます。

支払いのタイミングが入金よりも早い

飲食店の資金繰りが悪化してしまう原因として、支払いのタイミングが入金よりも早いことが挙げられます。

しかし、キャッシュレス決済の普及が進む中で、売上金の入金までに1カ月程度の時間がかかるケースも増えており、従来とは異なる資金管理が求められています。

特に、支払いのタイミングが入金よりも早いと資金繰りが厳しくなる可能性があるので、経営を安定させるには、売上の入金を早めて支払いをできるだけ遅らせることが重要になります。

キャッシュレス決済の場合、入金までの期間が一定の時間を要するのが一般的ですが、最近では入金サイクルが短縮された決済サービスも登場しているため、そうした選択肢を活用するのもおすすめです。

無理な返済計画を立てている

飲食店の資金繰りが悪化する原因の一つとして、無理な返済計画を立てていることが挙げられます。

例えば、十分な市場調査や資金計画を行わずに新規店舗を増やしたり、売上向上を狙って移転を決断したものの、期待した収益を得られなかったケースなどがこれに該当します。

事業拡大には多額の資金が必要となるため、収益が計画通りに伸びなければ資金繰りが厳しくなり、最悪の場合は経営破綻に陥る可能性もあります。

こうしたリスクを回避するためには、事前に市場や立地の調査を徹底することに加え、資金調達の際には無理のない返済計画を立てることが不可欠です。

飲食店が融資を受ける際の注意点

飲食店が融資を受ける際の注意点については、以下の3つが挙げられます。

- 必ず事業目的で使用する

- 自己資金として認められる範囲を理解する

- 融資先と信頼関係を築く

それぞれの注意点について解説していきます。

必ず事業目的で使用する

どのような方法で資金を調達した場合でも、必ず事業の目的に沿って活用することが重要です。

例えば、日本政策金融公庫の新創業融資制度では、事業を開始した後の設備資金や運転資金としての使用が定められています。

万が一、事業とは関係のない用途に資金を流用すると、融資元から返還を求められたり、使用差し止めの措置が取られる可能性があります。

また、調達した資金の一部であっても、本来の目的以外に充てることは避けるべきです。

このように資金の使い道に関するトラブルを防ぐためにも、事前に資金の用途を明確に計画しておくことが大切です。

自己資金として認められる範囲を理解する

金融機関や公的機関から融資を受ける際には、基本的に一定の自己資金が求められるので、どのような資金が自己資金として認められるのかを理解しておくことが重要です。

一般的に、以下のような資金は自己資金と見なされる可能性が高いです。

- 相続や贈与によって得た資金

- 不動産や株式など自己所有資産の売却による収益

- 第三者からの出資による資金

- 銀行口座などで入出金履歴が確認できる預貯金

- 退職時に受け取った退職金

- 生命保険などの解約による返戻金

しかし、入出金の履歴が残らない「タンス預金」は、資金の出所を証明することが難しいため、自己資金とは認められません。

また、返済が必要な借入金も、自己資金として扱われないので注意が必要です。

融資先と信頼関係を築く

融資の審査では、提出書類の内容だけでなく、担当者との関係性や面談時の対応も重要な判断材料になるので、円滑なやり取りを心がけ、誠実な対応を積み重ねることで信頼を得ることが大切です。

具体的には、迅速な返信を意識し、必要に応じて積極的に連絡を取るなど、丁寧なコミュニケーションを行うことが効果的です。

また、面談時に事業の内容について質問された際は、事業計画書と一貫性を持たせつつ、自分の言葉で熱意を伝えることがポイントです。

明確で説得力のある説明をすることで、担当者に好印象を与えることにつながります。

飲食店で融資を受ける際には準備を入念にしよう!

今回は、飲食店の融資借入先について紹介しました。

飲食店の経営経験がない状態で銀行から創業資金の融資を受けるのは、比較的難易度が高いと言えます。

しかし、新しく飲食店を開業する人でも申請しやすい制度として、日本政策金融公庫の融資を活用するのも一つの方法です。

また、過去の信用情報や支払い履歴に問題がないか確認し、しっかりとした事業計画書や創業計画書を作成・提出することが重要になります。

今回の記事を参考にして、飲食店の融資を成功させましょう。

‐免責事項‐

当ブログのコンテンツ・情報について、できる限り正確な情報を提供するように努めておりますが、正確性や安全性を保証するものではありません。内容は記事作成時の法律に基づいています。当サイトに掲載された内容によって生じた損害等の一切の責任を負いかねますのでご了承ください。

この記事の監修者

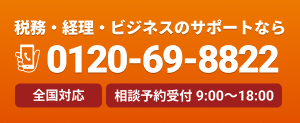

税理士法人松本 代表税理士

松本 崇宏(まつもと たかひろ)

お客様からの税務調査相談実績は、累計1,000件以上。

国税局査察部、税務署のOB税理士が所属し、税務署目線から視点も取り入れ税務調査の専門家として活動。多数の追徴課税ゼロ(いわゆる申告是認)の実績も数多く取得。

税理士法人松本は 国税OB・元税務署長 が所属し、 確定申告・相続・会社設立・融資サポート・労務手続きなど 幅広いサービスを提供する税理士法人です。

全国からの 税務・労務相談実績 年間1,000件以上

税理士法人松本の強み

- 税務署目線、税理士目線、お客様目線の三方良しの考え方でアドバイス

- 過去の無申告分から税務調査、相続、会社設立まで幅広く対応可能

- 融資や助成金、補助金の申請など資金調達サポートにも豊富な実績

- 顧問税理士が対応に困った案件も途中からサポートできます

30秒で完了かんたん税務調査リスク診断