メニュー

会社設立

不動産投資で法人化すべきタイミグはいつ?メリットや注意点も解説

読了目安時間:約 6分

不動産投資は、株式投資やFX投資などのように短期間で大きな値動きがないため、手間がかからず、忙しい方でも始めやすい投資法です。昨今では、比較的物件価格が低いワンルームマンションから不動産投資を始める方も増えています。

不動産投資の魅力は、金融機関から融資を受けて物件を取得できる点です。自己資金に加え他人資本も活かせるため、1つの物件の投資が成功すれば、どんどん保有物件を増やし、資産形成を進められます。

複数の物件を所有するようになり、不動産投資である程度の収入を得られる場合は、法人化した方がさまざまなメリットを得られる可能性があります。では、不動産投資をしている場合、どのタイミングで法人化した方がよいのでしょうか。

今回は、不動産投資をする人が法人化すべきタイミングと法人化によるメリット、法人化する際の注意点などについてご説明します。

目次

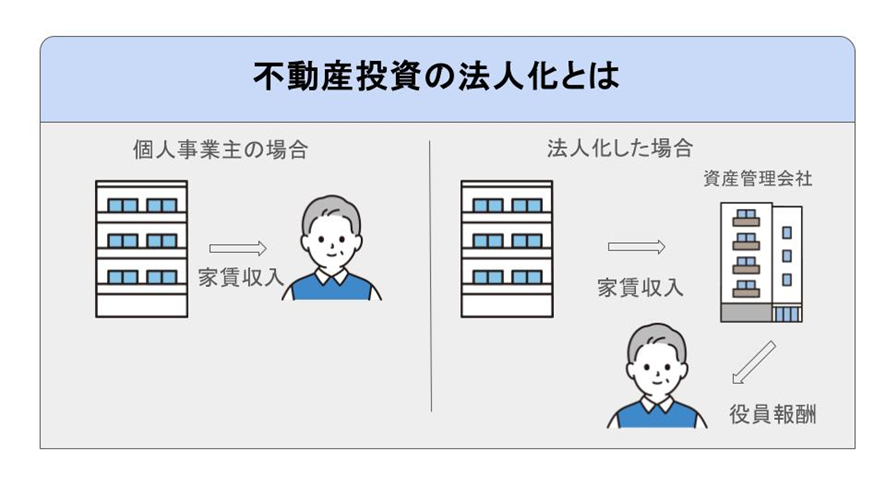

不動産投資の法人化とは

不動産投資の法人化とは、会社を設立し、不動産投資を事業として法人が運営することです。具体的には、投資家が代表となる資産管理会社を設立し、個人が所有する投資用物件を法人の所有に変え、管理も法人が行う形にします。不動産などの資産を保有する人が資産の管理を目的に設立する法人を、資産管理会社と言います。

資産管理会社は、一般的な営利法人とは異なり、資産管理以外の事業活動は行いません。投資家は、資産管理会社のオーナーとなり、設立した法人から役員報酬という形で投資によって得た収益を受け取ることになります。

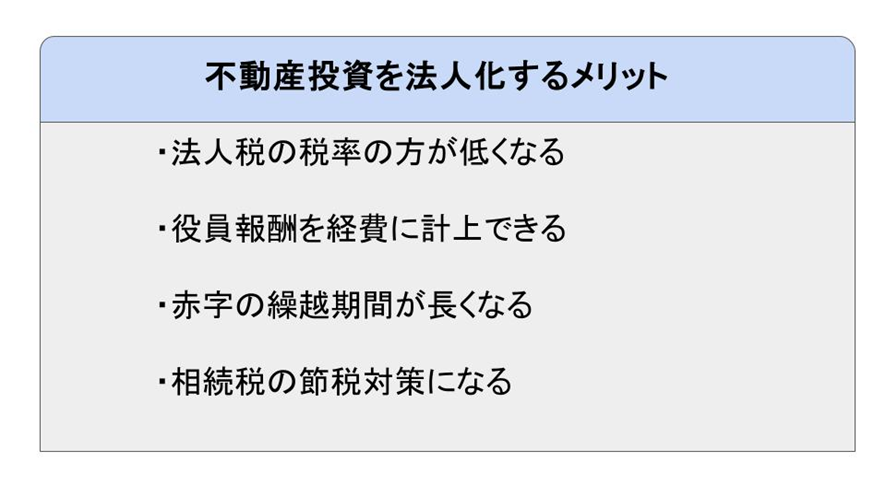

不動産投資で法人化するメリットとは

不動産投資を法人化する主なメリットは、節税効果が期待できる点です。ではなぜ、不動産投資の法人化が節税につながるのでしょうか。

法人化が節税に効果的な理由を4つご紹介します。

個人事業主と法人は課税される税金の種類・税率が異なる

個人事業主として不動産投資を行う場合、不動産所得に対して所得税が課せられます。所得税には、所得額が多くなるほど税率が高くなる累進課税制度が採用されています。所得税の最高税率は45%にも上ります。

一方、法人化した場合、事業所得に対しては法人税が課せられます。法人税には、所得税のような累進課税制度は適用されません。資本金が1億円以下の場合、法人税の税率は年800万円以下の部分については15%、年800万円を超える部分については23.20%と、一律の税率になっています。

所得税は所得が上がれば、税率が45%になる可能性があるのに対し、法人税は事業所得が増えても23.20%以上の税率が課せられることはありません。したがって、一定以上の不動産所得を得ている場合は、法人化した方が納税額を抑えられる可能性があるのです。

法人化すると経費化できる費用が増える

個人事業主として不動産投資を行っている場合、不動産投資で得られた収益はすべて個人の所得となりますが、法人化すると投資家は経営者として法人から役員報酬を受けるようになります。

定期同額給与として役員報酬を支払う場合は、役員報酬の経費計上が認められています。所得は、収入から経費を差し引いて算出するものであるため、経費として計上できる費用が増えれば、課税所得額を圧縮でき、節税につながるのです。

また、法人化すると退職金も経費に計上できます。退職金を受け取る際には、退職所得控除も適用できる点も節税につながるでしょう。

赤字が発生した場合の繰越期間が長くなる

不動産投資をしている場合、設備の修繕工事が必要になったり、室内のリフォームやリノベーション工事が必要になる可能性もあります。また、空室が長引くケースも考えられます。そのため、必ずしも不動産投資の収益が黒字になるとは限りません。

青色申告をしている場合、赤字が発生した分は、翌年以降に繰り越せます。赤字の繰り越しが認められれば、黒字になった年に赤字分を相殺できるため、納税額を低く抑えられるのです。青色申告の個人事業主の場合、赤字分を繰り越せるのは最大3年までしか認められていません。しかし、青色申告をしている法人の場合、最大10年に渡って赤字の繰り越しが可能なのです。

赤字の繰越期間を見ても、法人化した方が節税のメリットは大きくなると言えるでしょう。

相続時の節税対策にもつながる

個人事業主として不動産投資をしている場合、不動産の所有者である投資家が亡くなったときには、不動産は相続人に相続されることになります。このとき、相続人は不動産の評価額に応じた相続税を支払わなければなりません。

しかし、法人化し、法人が不動産を所有している場合、代表者である投資家が亡くなっても不動産の所有権が変わることはありません。したがって、投資用不動産の相続が発生しないため、相続税が課せられることもないのです。

また、配偶者や子どもなどを法人の役員にし、役員報酬を支払えば、給与という形で財産を分配できます。

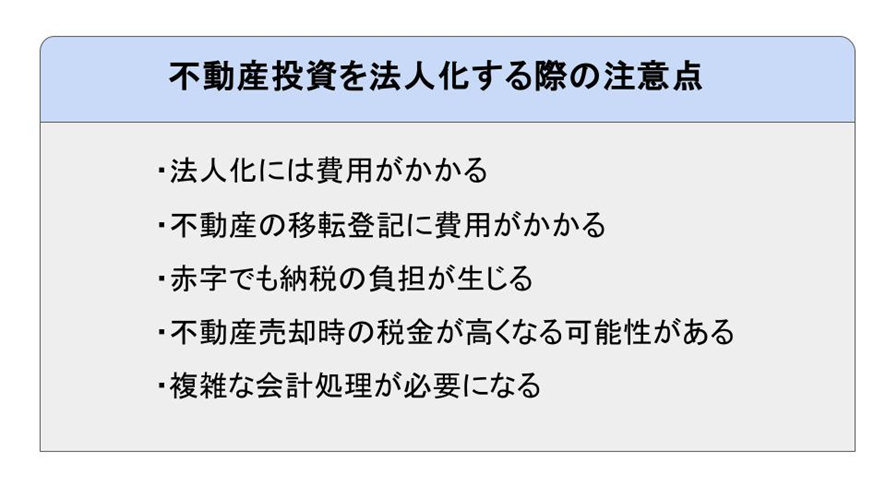

不動産投資を法人化する際の注意点

不動産投資を法人化して行う場合、メリットばかりがあるわけではありません。法人化にはデメリットもあることを理解しておかないと、法人化を後悔してしまう可能性もあります。

不動産投資の法人化にあたっては、次の点に注意しましょう。

法人化には費用がかかる

法人化とは会社を設立することです。会社の設立には、法務局での登記が必要であり、費用がかかります。紙の定款を作成する場合には、4万円の収入印紙代が必要です。また、株式会社を設立する場合は、公証役場で定款の認証を受けなければならず、資本金の額に応じて3~5万円の手数料を負担しなければなりません。

さらに、法務局で登記をする際には登録免許税として合同会社の場合は最低6万円、株式会社の場合は最低15万円の費用が必要です。定款の作成や認証、登記手続きなどを司法書士などに依頼すれば、専門家に支払う報酬も発生します。

不動産の所有権の移転に費用がかかる

法人化し、不動産投資を行うのであれば、所有する投資用不動産を法人名義に変更する必要があります。不動産を個人から法人に譲渡する形になり、売買契約書には譲渡価格に応じた収入印紙の貼付が必要です。

また、不動産の所有権を移転し、個人の抵当権抹消登記などの手続きをする際には、登録免許税の支払いも必要です。さらに、司法書士に不動産登記にまつわる手続きを依頼する場合は、司法書士への報酬も発生します。

赤字でも負担しなければならない税金がある

個人事業主として不動産投資だけをしているときは、不動産所得が赤字の場合、所得税や住民税は非課税となります。副業として不動産投資をしている場合は、不動産所得の赤字分は給与所得との損益通算ができるため、不動産投資のマイナス分を給与所得から控除でき、所得税や住民税の負担額を低く抑えられます。

しかし、法人化した場合、不動産投資による事業所得が赤字になった場合でも負担しなければならない税金があります。それが、法人税均等割と呼ばれるものです。

赤字でも負担する税金が発生する点も、不動産投資の法人化のデメリットだと言えるでしょう。

不動産の売却時にかかる税金の計算が変わる

個人が所有している不動産を売却し、利益が出た場合、譲渡所得税が課税されます。譲渡所得税は、給与所得などと合計せず、分離して課税する分離課税制度が採用されています。

譲渡所得税は、不動産の所有期間の長さによって変わります。不動産を売却した年の1月1日現在で所有期間が5年を超える場合は長期譲渡所得、5年以下の場合は短期譲渡所得になります。税率は、長期譲渡所得の場合、所得税15%、住民税5%、短期譲渡所得の場合は所得税30%、住民税9%です。

一方、法人が不動産を売却した場合には、事業所得として扱われます。個人の場合のように、長期に渡って不動産を所有していた場合の優遇措置はありません。そのため、法人が所有不動産を売却する際には、物件の売却益も含めて法人税、法人住民税などの計算が行われ、納税額が高くなる可能性があります。

会計処理が複雑になる

法人化した場合、個人事業主の場合とは異なり、複雑な会計処理が必要となります。専門的な会計の知識が必要になるため、投資家自身が決算や申告書の作成などを行うとなると、かなりの負担になるでしょう。税理士に処理を依頼すれば手間は軽減できますが、税理士に支払う報酬の負担が発生します。

不動産投資の法人化のベストなタイミング

個人事業主として不動産投資を行っている方が法人化することで得られるメリットをご紹介しましたが、不動産投資をしている投資家がすべて法人化した方がよいわけではありません。法人化には適したタイミングがあります。

不動産投資家が法人化を検討すべきタイミングは次のような場合です。

給与所得者が副業として不動産投資をしている場合

副業で不動産投資をしている方の場合、所得税は不動産所得と給与所得を合算した所得額に課税されます。所得額が900万円を超えると適用される所得税率は33%です。

一方、法人税の税率は所得金額が800万円までは、15%です。したがって、副業として不動産投資をしている場合は、投資の収益が黒字であり、かつ不動産所得と給与所得を合算し、900万円を超えるあたりが法人化の1つの目安となるでしょう。

ただし、個人の場合、住民税所得割10%程度と均等割も課税されますが、給与所得には控除額も設定されています。法人の場合は法人税額の7%程度の法人住民税法人税割と企業規模に応じた法人住民税均等割の負担が必要になりますが、控除額の設定はありません。

そのため、正確に法人化のベストなタイミングを探りたい場合はより複雑な計算が必要です。

不動産投資を専業としている個人事業主の場合

給与所得がなく、不動産投資を専業としている人の場合は、不動産所得が年間330万円を超えるあたりが法人化の1つの目安になるでしょう。所得が330万円未満の場合、所得税率は10%、法人税の税率は15%であるため、単純に考えれば個人事業主として不動産投資をした方が節税効果は高くなると考えられます。

法人化にはメリットだけでなくデメリットもあります。法人化することで発生する費用もあるため、法人化は不動産投資の今後の計画なども考えながら慎重に検討した方がよいでしょう。

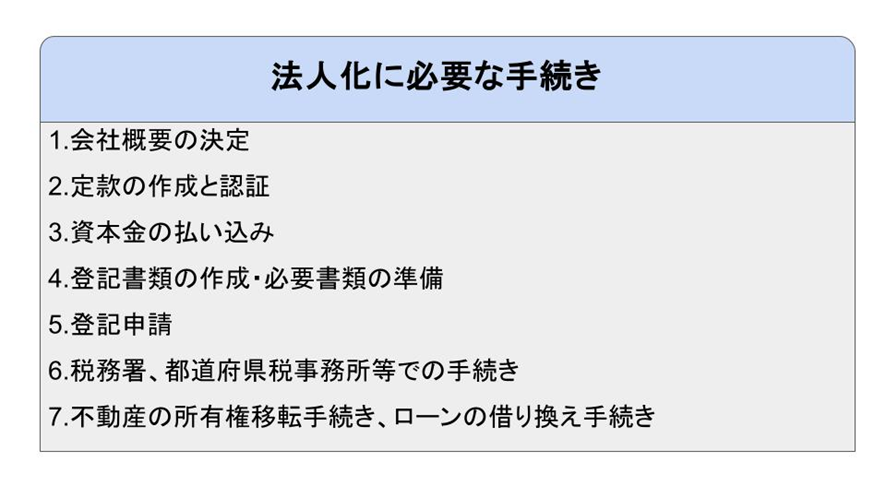

法人化の手続きの流れ

不動産投資を法人化する場合は、次のような流れで手続きをします。

1.会社概要の決定

まず、会社の形態や会社名、本店所在地、資本金、役員など、会社の概要を決定します。

2.定款の作成と認証

法人の基本的なルールをまとめた定款を作成します。株式会社を設立する場合は、定款作成後、公証役場で認証を受ける必要があります。

定款には電子定款と紙の定款の2種類があり、紙の定款を作成する場合、収入印紙の貼付が必要です。

3. 資本金の払い込み

会社の設立登記が完了しなければ、法人名義の口座は準備できません。そのため、投資家本人の個人口座に資本金を払い込みます。資本金を払い込んだ証明として、預金通帳の表紙と1ぺージ目、振込内容が分かるページのコピーが必要です。

4.登記書類の作成と必要書類の準備

登記に必要な書類を作成し、登録免許税分の収入印紙を用意して法務局に登記申請をします。

法人登記に必要な書類は、会社の設立形態によって変わりますが、主に必要となる書類は次のようなものです。

・設立登記申請書

・定款

・発起人の同意書

・代表取締役を選定したことを証する書面

・設立時代表取締役等の就任承諾書

・印鑑証明書

・本人確認証明書

・払い込みを証明する書面

・収入印紙貼付台紙

5.法務局での設立登記申請

法務局に必要書類を提出し、登記申請をします。問題がなければ7~10日程度で会社設立が完了します。

6.税務署、都道府県税事務所、市町村役場、社会保険事務所などでの手続き

会社設立手続きが完了したら、税務署、都道府県税事務所、市町村役場などで、税金等の手続きが必要になります。また、法人化し、役員報酬を受ける場合、たとえ従業員がおらず、経営者1人の会社であっても社会保険に加入しなければならないため、社会保険事務所での手続きが必要です。

7.不動産の所有権の移転、ローンの借り換え

法務局で、個人として所有している投資用不動産を法人の所有に変更する登記手続きを行います。また、個人名義で借りているローンも、法人名義で借り換える手続きが必要です。

まとめ

不動産投資で法人化するメリットと注意点、法人化を検討すべきタイミングについてご紹介しました。法人化をすれば、節税効果を得られます。しかし、法人化によって生じるデメリットもあります。

不動産投資で法人化を検討する際には、まずは、不動産投資をどのように続けていくのか、出口戦略も含めた不動産投資の運用戦略を立てることが大切です。そのうえで、不動産投資で得られる収益やその他の所得、法人化することで発生するコストの負担もふまえ、慎重に判断するようにしましょう。

ただし、法人化によるメリットを最大化するためには、専門的な知識も必要です。判断に迷う場合や失敗を回避したい場合は、税理士等の専門家に相談することをおすすめします。

免責事項

当ブログのコンテンツ・情報について、できる限り正確な情報を提供するように努めておりますが、正確性や安全性を保証するものではありません。当サイトに掲載された内容によって生じた損害等の一切の責任を負いかねますのでご了承ください。

税務・労務等のバックオフィス支援から

経営支援まで全方位でビジネスをサポート

本気で夢を追い求めるあなたの会社設立を全力サポート

- そもそも個人事業と会社の違いがわからない

- 会社を設立するメリットを知りたい

- 役員報酬はどうやって決めるのか

- 株式会社にするか合同会社にするか

会社設立の専門家が対応させていただきます。

税理士法人松本の強み

- 設立後に損しない最適な起業形態をご提案!

- 役員報酬はいくらにすべき?バッチリな税務署対策で安心!

- 面倒なバックオフィスをマルっと支援!

- さらに会社設立してからも一気通貫で支援

この記事の監修者

税理士法人松本 代表税理士

松本 崇宏(まつもと たかひろ)

お客様からの税務調査相談実績は、累計1,000件以上。

国税局査察部、税務署のOB税理士が所属し、税務署目線から視点も取り入れ税務調査の専門家として活動。多数の追徴課税ゼロ(いわゆる申告是認)の実績も数多く取得。