メニュー

会社設立

不動産の賃貸経営は法人化するべき?会社設立のベストなタイミングとは

読了目安時間:約 7分

所有するアパートやマンションなどの不動産を賃貸に出すことで得られる家賃収入は、不動産所得となります。不動産所得は所得税の課税対象となるため、賃貸経営によって収益を得ている場合には確定申告が必要です。また、所有者が亡くなった場合は、不動産が相続対象となり相続税が課税されます。

不動産の所有状況によっては個人事業主として賃貸経営をするのではなく、法人化し、会社として賃貸経営をした方が税金の面などでメリットを得られる場合があります。では、どのような場合に不動産の賃貸経営を法人化した方が良いのでしょうか。

今回は、不動産賃貸経営の法人化のメリットや法人化のベストタイミングについて解説します。

目次

不動産賃貸経営の法人化とは

不動産賃貸経営の法人化とは、個人事業主として行っていたアパートやマンションの賃貸事業を、会社を設立し、法人が行うことです。設立した法人は一般的な企業のような営利活動は行わず、賃貸経営に関わる活動のみを行うため、所有する資産の管理を目的とする資産管理会社に近い形となります。

また、法人化する際には、不動産を所有するオーナーが役員に就任し、オーナーは賃貸経営で得られる収益を会社から役員報酬という形で受け取ることになります。

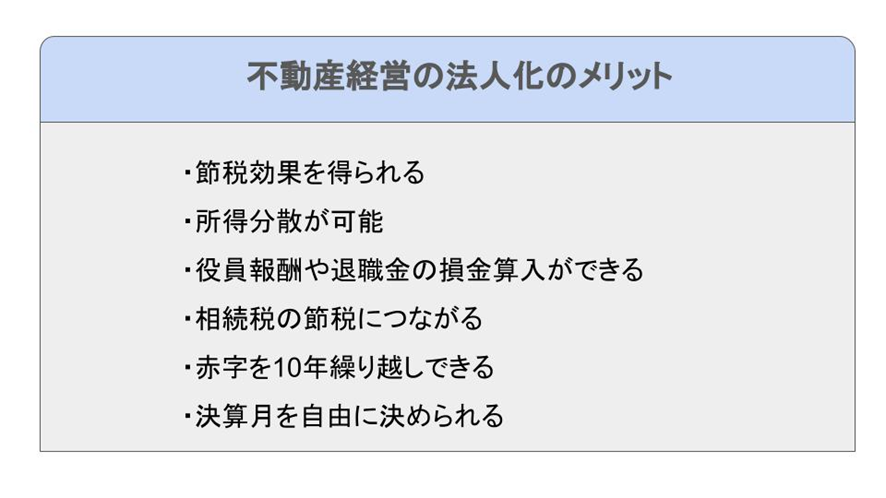

不動産経営を法人化することで得られるメリット

では、不動産投資を個人事業主としてではなく、法人として行うとどのようなメリットが得られるのでしょうか。不動産投資の法人化によって得られる主なメリットをご紹介します。

法人化すると、節税効果を得られる

個人事業主の場合、1年間で得た所得に応じた所得税の納税義務があります。所得税は累進課税のため、所得額が大きくなるほど税率も高くなり、納税額が増える仕組みです。

一方、法人化した場合には、法人所得には法人税が課せられます。法人税には累進課税は適用されず、資本金1億円以下の法人であれば、年800万円以下の部分についての税率は15%、年800万円超の部分についての税率は23.2%となっています。

したがって、一定額以上の家賃収入を得ている場合には、法人化した方が課せられる税率が低くなる可能性があるのです。

法人化をすると、オーナーは役員報酬を受け取るため、役員報酬に対して所得税や個人住民税などの納税義務が発生します。また、法人には法人税のほか、法人事業税や法人住民税の納税義務、社会保険料の負担が生じます。そのため、所得税と法人税の税率の差だけでは、確実に法人化した方が節税につながるとは言い切れません。しかし、税率には下の表のような差があり、ある程度の不動産所得がある場合には、法人化した方が税負担を抑えられる可能性があるという点についてはイメージできるのではないでしょうか。

<所得税の税率>平成27年分以降

| 課税される所得金額 | 税率 | 控除額 |

| 1,000円 から 1,949,000円まで | 5% | 0円 |

| 1,950,000円 から 3,299,000円まで | 10% | 97,500円 |

| 3,300,000円 から 6,949,000円まで | 20% | 427,500円 |

| 6,950,000円 から 8,999,000円まで | 23% | 636,000円 |

| 9,000,000円 から 17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円 から 39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円 以上 | 45% | 4,796,000円 |

<法人税の税率>

| 区分 | 税率 | |

| 資本金1億円以内の法人 | 年800万円以下の部分 | 15% |

| 年800万円を超える部分 | 23.2% | |

| 資本金1億円以上の法人 | 23.2% | |

所得分散による節税が可能

法人化する際に、配偶者や子を役員に就任させれば、家族に報酬を払うことができます。個人事業主として不動産オーナーが1人で得ていた所得を、法人化によって複数の家族に分散すると、1人あたりの所得額は低くなります。

所得税に採用されている累進課税制は、所得額が多いほど課される税金も高くなる仕組みです。したがって、法人化で所得を分散すれば、1人あたりの所得額が低くなるため、適用される税率も低くなります。結果、個人事業主としてオーナーが支払う所得税の額と家族全体が支払う所得税の総額を比較すれば、法人化した方が納税額を安く抑えられることになるのです。

役員報酬や退職金などの損金算入ができる

法人化して要件を満たせば、オーナーに支払う役員報酬や家族に支払う報酬、退職金などの損金算入が可能です。報酬や退職金を経費として扱うことができれば、課税所得額を圧縮でき、節税につながります。

個人事業主でも青色申告をしている場合は、青色事業専従者として届け出をした家族に給与を支払うことができ、給与として支払った分は損金算入ができます。しかし、青色専従者給与の場合、生計を一にする15歳以上の親族で、原則として年間6ヶ月以上その事業に従事していなければなりません。また、事前に届け出た範囲でなければ給与を支給できません。そのほか、給与の額も労務の対価として相当であると認められる金額でなければならないと、細かな要件が課せられています。

一方、法人化した場合も支払う報酬や給与の額は勤務の実態に合わせた適正な額の範囲内でなければなりませんが、青色事業専従者給与のように細かな制約はありません。また、法人化した場合、事業主自身や役員や従業員となっている家族に支払う退職金も経費として計上ができる点も法人化のメリットであると言えるでしょう。

報酬や給与、退職金を損金算入ができれば、課税所得額を圧縮でき、節税につながります。

相続税の節税につながる

まず、法人化によって所得を分散すれば、個人事業主のようにオーナーの元に収益が集中することはありません。不動産の賃貸経営で得られた収益がオーナー個人の財産として蓄積されれば、その分、相続税も高くなる可能性があります。しかし、法人化によって所得を分散すれば、贈与税や相続税を発生させず、親族に財産を分与することが可能です。

また、法人化し、不動産の管理をする会社を設立したときに、オーナーが個人として所有していた不動産を法人の所有に変更することでも、相続税を節税できます。個人事業主として賃貸経営を行っていた場合、オーナーが亡くなったときには不動産の評価額に応じた相続税の支払いが必要です。しかし、法人化し、不動産を法人名義に変更すると、代表者が亡くなった場合でも不動産の所有権が法人から移ることはないため、不動産にかかる相続税は発生しません。

ただし、代表者が所有していた法人の株式は相続税の対象となります。とはいえ、個人が所有する不動産を相続する場合に比べて株式の方が相続税評価額は低くなるため、相続税の節税につながることに違いはありません。

赤字を最長10年間繰り越しできる

不動産は時間の経過とともに劣化するものです。大規模修繕工事などを行った場合には、修繕にかかったコストが家賃収入を上回る可能性もあります。

個人事業主の場合、青色申告者であれば、不動産の賃貸で発生した赤字を3年間、繰り越すことができます。繰り越しができれば、翌年以降に黒字になっても、黒字額から損失分を差し引けるため、法人税などの節税につながります。

一方、法人化した場合は損失を最長で10年間、繰り越すことが可能です。個人事業主に比べて、赤字を繰り越せる期間が長くなるため、状況によっては大きな節税効果を得られる可能性があります。

決算月を自由に決められる

個人事業主では、1月1日から12月31日までに不動産の賃貸経営で得た収益を翌年の2月16日から3月15日までに計算し、確定申告を行わなければなりません。賃貸経営では、1月~3月は退去や入居が多い時期でもあり、繁忙シーズンとなります。つまり、繁忙シーズンと確定申告の時期は重なっており、個人事業主として不動産の賃貸経営を行う場合、オーナーにかかる負担は大きくなるのです。しかし、法人化すれば、決算月を自由に決めることができます。そのため、不動産の繁忙シーズンと決算月をずらすなどの調整が可能です。

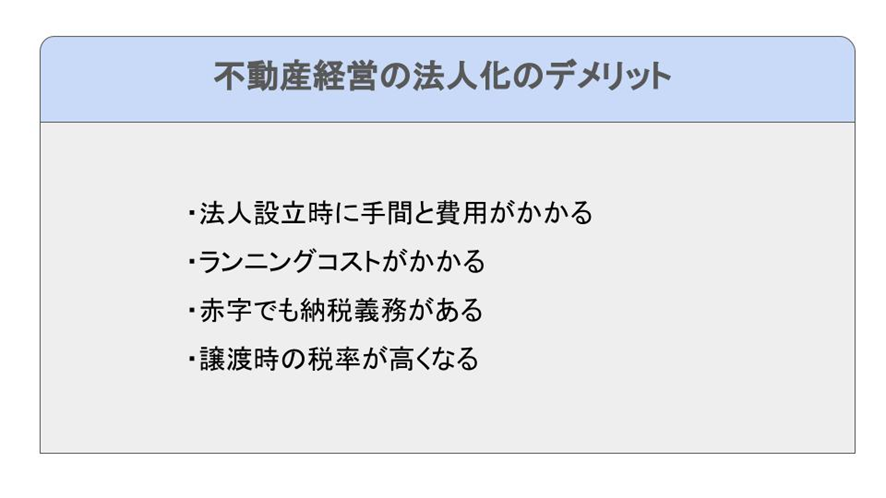

不動産経営を法人化することで生じるデメリット

不動産経営を法人化すると、節税効果を得られる可能性があります。しかしながら、法人化によるデメリットもないわけではありません。不動産経営を法人化する際には、法人化によるメリットとデメリットを総合的に判断することが大切です。

不動産経営を法人化することの主なデメリットは次のようなものです。

法人設立時に手間と費用がかかる

個人事業主として不動産経営を始める際には、税務署に個人事業主の届け出を出すだけで、費用がかかることはありません。しかし、法人化する場合の手続きはより複雑で、手間もかかり、費用もかかります。

また、個人が所有する不動産を法人に移転する場合にも、所有権の移転登記が必要となり、登録免許税や譲渡所得税、不動産取得税、司法書士への報酬などの費用が発生します。

社会保険料などの維持費用が発生する

法人化すると、たとえ代表者1人の会社であっても社会保険への加入が義務付けられます。社会保険料(厚生年金保険料・健康保険料)は個人と法人が半分ずつ負担するものです。そのため、家族を役員や従業員とする場合には、代表者の分だけでなく、家族の分の社会保険料の負担が発生します。

また、法人設立後は決算を行わなければならず、確定申告も複雑になります。経理や会計の知識や経験がない場合、正しく申告書を作成することは難しく、法人のほとんどは税理士に対応を依頼しています。税理士に支払う費用は、法人の規模などによって異なりますが、税理士報酬も必要経費として考えておかなければならないでしょう。

赤字でも納税義務がある

個人事業主の場合、収支が赤字になったときには所得税や住民税は課税されません。しかし、法人の場合、赤字であっても法人住民税の均等割分を負担する必要があります。

法人住民税の均等割の額は、資本金の額と従業員の数によって区分されており、資本金1,000万円以下、従業員数が50人以下の企業の場合は7万円となります。

譲渡時の税率が高くなる

個人が所有する不動産を売却した場合、譲渡所得税が課税されます。譲渡所得税は、不動産の売却によって得た利益に対して課せられる税金で、他の所得とは別に計算する分離課税制度が採用されています。

譲渡所得税は、5年以上保有している場合と保有期間が5年未満の場合で税率が異なります。保有期間が5年未満の場合は、短期譲渡所得という扱いになり、税率は所得税30%、住民税9%となります。 しかし、5年以上保有している不動産を売却した場合である長期譲渡所得になると、税率は所得税15%、住民税5%に軽減されます。(短期譲渡所得の場合も長期譲渡所得の場合は、令和19年までは復興特別所得税として各年分の基準所得税額の2.1%を所得税と併せて納付する必要があります。)

一方、法人化した場合、所有不動産を売却して得た利益は、法人が得たその他の利益と合算し、税額を計算する必要があります。つまり、不動産を売却して利益が生じた場合、家賃収入と売却益を合わせて法人税や法人住民税、法人事業税の計算をしなければならないのです。したがって、5年以上保有した不動産を売却する場合は、法人化した方が負担する納税額は高くなってしまいます。

不動産経営を法人化するベストなタイミング

不動産経営を法人化するメリットとデメリットについてご紹介してきました。法人化するべきかどうかは、法人化によって得られるメリットがデメリットを上回るかどうかで判断をするべきです。具体的には、次のようなタイミングが訪れた場合は、法人化を検討した方が良いでしょう。

課税所得額が900万円以上の場合

不動産経営による課税所得額が900万円を超え、今後も900万円以上の所得を継続して得られる見込みがある場合は、法人化した方が、納税額を安く抑えられる可能性があります。課税所得額が900万円を超えると、所得税の税率は33%となりますが、資本金1億円以下の法人の場合、法人税の税率は年800万円以下までは15%、800万円を超える部分は23.2%です。

法人設立費用や不動産の移転登記にかかる費用などを考慮しても、課税所得額が900万円を超えるあたりから法人化した方がメリットは大きくなる可能性があります。ただし、役員報酬の額や社会保険料の負担額によっては、必ずしも課税所得額900万円が法人化の目安とならないケースもあります。また、住民税や事業税なども考慮する必要があるため、個々のケースに見合った具体的な法人化の目安を把握したい場合は、税理士に相談することをおすすめします。

不動産所得以外に給与所得を得ている場合

企業に勤めており、給与所得を得ている人が不動産経営を行っている場合、給与所得と不動産所得を合算して課税所得額が算出されます。例えば、給与所得が600万円の人の場合、給与所得だけであれば所得税の税率は20%です。しかし、不動産所得が300万円ある場合、課税所得額は合計900万円となり、所得税率は33%となってしまいます。したがって、不動産所得以外にも給与所得を得ているようなケースは、課税所得額の合計が900万円を超えたあたりを法人化の目安にすると良いでしょう。

しかし、会社勤めの方が法人化をする場合には注意点もあります。会社が副業や法人の設立を許可しているかという点です。法人化する際には、就業規則をしっかり確認するようにしましょう。

また、会社勤めの方は、勤務先で社会保険に加入しています。法人化によって法人から報酬を得る場合、給与所得と設立した法人から得る所得の合計額から標準報酬月額を決定し、社会保険料を算出することとなります。算出された社会保険料は、勤め先と設立した法人の両方で按分し、負担することになるため、法人化すると勤務先の給与計算にも影響が生じます。そのため、会社勤めの方が不動産経営を法人化する場合には、勤務先の会社にも法人設立についての報告が必要です。また、個人が負担する社会保険料の額も高くなる点に注意しましょう。

不動産の相続税対策を検討しはじめたとき

不動産経営を法人化は、相続税の節税にもつながります。不動産を法人の所有に変更すれば、個人の相続財産は減少します。また、法人化に伴い、家族や親族を役員とすれば、役員報酬として不動産賃貸で得られる収入を分配することができます。

健康に不安のない若いうちから不動産の相続税対策を行いたいと考えているのであれば、早めに法人化した方が良いでしょう。

まとめ

一棟マンションを所有していたり、複数の不動産を賃貸に出して家賃収入を得ている場合、一定額以上の収益を上げているのであれば、法人化し、会社を設立した方が節税できる可能性があります。また、将来的に所有する不動産の相続が発生する場合も、法人化することで相続税の節税につながるケースも生じます。

しかしながら、法人化にあたっては会社の設立費用や不動産の移転登記費用など、さまざまなコストや手間が発生します。不動産を管理する会社を設立し、法人化した方が良いのかどうかは、さまざまな観点から総合的に判断することが大切です。不動産経営の収益状況や法人化の目的など、一人ひとりのケースによって法人化のベストタイミングは変わってきます。不動産経営の法人化を検討されているようであれば、一度、税理士に相談してみることをおすすめします。

免責事項

当ブログのコンテンツ・情報について、できる限り正確な情報を提供するように努めておりますが、正確性や安全性を保証するものではありません。

当サイトに掲載された内容によって生じた損害等の一切の責任を負いかねますのでご了承ください。

税務・労務等のバックオフィス支援から

経営支援まで全方位でビジネスをサポート

本気で夢を追い求めるあなたの会社設立を全力サポート

- そもそも個人事業と会社の違いがわからない

- 会社を設立するメリットを知りたい

- 役員報酬はどうやって決めるのか

- 株式会社にするか合同会社にするか

会社設立の専門家が対応させていただきます。

税理士法人松本の強み

- 設立後に損しない最適な起業形態をご提案!

- 役員報酬はいくらにすべき?バッチリな税務署対策で安心!

- 面倒なバックオフィスをマルっと支援!

- さらに会社設立してからも一気通貫で支援

この記事の監修者

税理士法人松本 代表税理士

松本 崇宏(まつもと たかひろ)

お客様からの税務調査相談実績は、累計1,000件以上。

国税局査察部、税務署のOB税理士が所属し、税務署目線から視点も取り入れ税務調査の専門家として活動。多数の追徴課税ゼロ(いわゆる申告是認)の実績も数多く取得。