メニュー

会社設立

アパート経営を法人化する前に、知っておきたいメリットとデメリット

読了目安時間:約 6分

土地活用の王道といえば、アパート経営です。また、所有する土地にアパートを建設するだけでなく、投資目的でアパートを1棟買いしている方もいるでしょう。

アパート経営は、管理を管理会社に委託すれば、ほとんど手間暇をかけずに、毎月安定した家賃収入を得られると人気です。しかし、ある程度の所得を得ている人が個人事業主としてアパート経営をしている場合や、アパート経営で一定以上の利益を上げている場合などは、法人化した方がメリットを得られる可能性があります。

では、アパート経営を法人化するとどのようなメリットを得られるのでしょうか。

今回は、アパートオーナーが知っておきたいアパート経営の法人化のメリットやデメリットなどについてご説明します。

目次

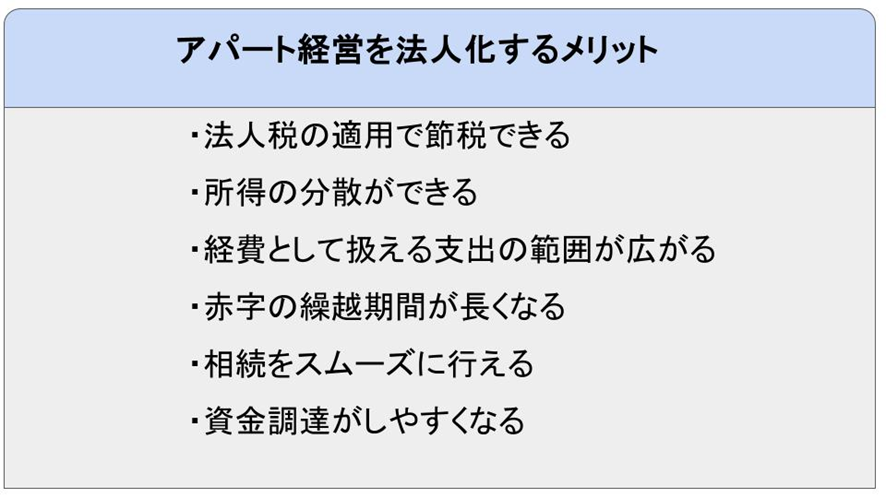

アパート経営を法人化するメリットとは

アパート経営の法人化とは、個人事業主としてではなく、法人の事業としてアパート経営を行うことになります。アパート経営を法人化することで得られる主なメリットは、次のようなものです。

法人税の適用で節税できる可能性がある

アパート経営を個人で行っている場合、アパートの家賃収入などには所得税が課せられます。所得税の税率は、所得金額に合わせて高くなる仕組みです。そのため、アパート経営で得られる所得が低い場合は、課せられる税金は少ないものの、所得が多くなるほど税率が高くなり、納税額も高くなります。

また、アパート経営で得られる所得は不動産所得に該当します。不動産所得は、給与所得などの他の所得と合算し、納税額を算出することになります。したがって、アパート経営でそれほど大きな収益を得ていない場合であっても、兼業オーナーの場合、給与所得と合算すると所得税の税率が高くなる可能性があるのです。

法人化し、アパート経営を行う場合、アパート経営で得られる収益に課せられる税金は法人税です。法人税には2段階の税率がありますが、どんなに利益が大きくなっても税率が23.20%以上になることはありません。所得税の最大税率が45%になることを考えると、所得額が大きくなる場合、法人化した方が適用される税率が安くなり、節税につながる可能性があるのです。

法人化で所得の分散ができる

アパートオーナーが個人的にアパート経営をしている場合、アパート経営で得られる収益は、オーナー本人の所得となります。しかし、法人化すれば家族を役員にし、家族に役員報酬を払うことも可能です。

オーナーだけの所得として扱う場合、所得税の額は高くなりますが、家族に所得を分散することで、1人あたりの所得額が減り、個人が負担する所得税の額の節税につながります。

経費計上できる範囲が広がる

法人化すると、個人事業主の場合よりも経費として計上できる支出の範囲が広がります。経費として扱える支出が増えれば、経費を収益から差し引けるため、課税所得額を少なく抑えられ、納税額も低くなります。

法人化によって経費に計上できるものとして、最も大きな影響を与える費用が役員報酬です。個人事業主の場合、アパート経営で得られる収益はそのままアパートオーナーの所得となります。しかし、法人化すると、アパート経営で得られる収益は法人の収益となり、経営者は法人から役員報酬という形で給与を受け取るようになるのです。

役員報酬は、一定の条件を満たすと経費として認められ、課税対象となる所得は、収益から経費を差し引く形で算出します。つまり、法人化をして役員報酬として給与を受け取るようになると、個人事業主の場合よりも課税所得額が低くなるため、納税額も低く抑えられるのです。

また、家族も役員とし、役員報酬を支払う場合は、家族分の役員報酬も経費計上が可能です。したがって、その場合はさらに課税所得額を低く抑えられます。ただし、役員報酬を受け取ると、個人の所得税が課せられるようになる点も忘れないようにしましょう。

赤字を繰り越せる期間が長くなる

個人事業主としてアパート経営をしている場合、白色申告をしているときには、赤字を繰り越すことはできません。青色申告をしている場合でも、赤字を繰り越せるのは最大3年までです。

しかし、法人化すると赤字は最大10年に渡っての繰り越しが認められています。修繕費がかさんだり、空室が続いたりすれば、収益は赤字になる可能性があります。赤字分の繰り越しができれば、黒字になった年に赤字分を差し引くことができます。赤字分を差し引けば、黒字額が圧縮されるため、節税につながるのです。

赤字の繰越期間が長くなれば、1年で赤字分を控除しきれなかった場合でも、翌々期以降に繰り越せるため、長期的な節税効果を期待できます。

相続をスムーズに行える

アパートオーナーが亡くなった場合、所有するアパートは相続人に相続することになります。しかし、複数の相続人がいる場合や複数のアパートを所有している場合などは、遺産の分割がうまくいかないケースも出てきます。

しかし、アパート経営を法人化すれば、アパートは法人の所有となり、株式などでの分割が可能です。アパート経営の法人化は、分割が難しい不動産の相続を分割しやすくするというメリットもあります。

資金調達がしやすくなる

法人化すると、法人登記も必要になるため、社会的信用を得やすくなります。アパート経営を成功させている方の中には、さらに所有する不動産を増やし、アパート経営やマンション経営を拡大していきたいと考えている方もいらっしゃるでしょう。

不動産投資では、金融機関の融資を受け、物件を取得することができます。法人化すると社会的信用が高くなるため、アパート経営で順調に利益を出している場合は、金融機関から融資を受けやすくなる可能性が高くなります。

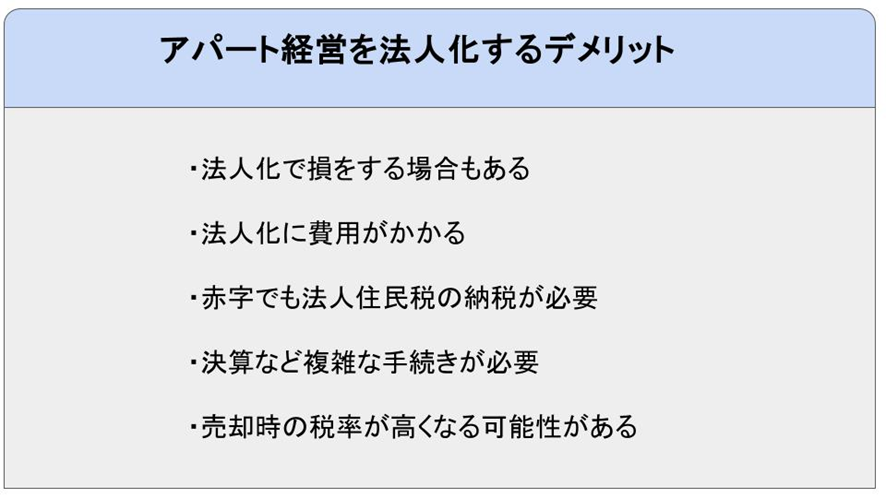

アパート経営を法人化することで生じるデメリット

アパート経営を法人化すると前述のようにさまざまなメリットを得られますが、法人化することで生じるデメリットがあることも忘れてはいけません。

アパート経営の法人化で生じる恐れがあるデメリットをご紹介します。

所得額が少なければ法人化によって損をする可能性がある

所得税の税率と法人税の税率を比べると、一定以下の所得の場合は、所得税の税率の方が低くなります。また、法人化すると、次に説明するような法人住民税などの税負担も発生します。さらに、たとえ、1人だけの法人を設立したとしても社会保険の加入義務が生じるため、厚生年金保険料と健康保険料も負担しなければなりません。

そのため、アパート経営で得られる所得が少ない場合などは、法人化してもメリットを得られない可能性があるのです。

法人化するにあたって費用がかかる

法人化とは会社を設立することであり、会社設立時にはさまざまな費用がかかります。株式会社を設立するか合同会社を設立するか、資本金をどのくらいの額に設定するかによっても必要な費用は異なりますが、最低でも10万円の費用は必要となります。

行政書士や司法書士などに定款の作成や認証、登記手続きなどの代行を依頼する場合は、さらに専門家に支払う報酬も必要です。

赤字でも法人住民税の納税が必要

個人事業主の場合、アパート経営で損失が出たときには税金が課せられることはありません。副業としてアパート経営をしている場合は、給与所得と損益通算ができるため、アパート経営の損益分を給与所得から差し引き、課税所得額を抑えることができます。

しかし、法人化した場合、赤字が出ても個人の給与所得とは損益通算ができません。また、法人の場合は、たとえ収益が赤字であっても法人住民税の均等割については支払いが必要になる点に注意しましょう。

決算など複雑な手続きが必要になる

個人事業主の場合、毎年確定申告を行い、アパート経営の収支を計算して、納税を行います。法人化すると、事業年度ごとにアパート経営の所得額を計算し、事業年度終了日から2か月以内に決算書を作り、法人税の申告をしなければなりません。

個人の場合と異なり、法人の会計処理は非常に複雑です。専門的な知識がなければ正しく処理できない可能性も高く、税理士などのサポートが必要になる場合もあるでしょう。税理士に処理を依頼する場合は、税理士報酬の負担が発生します。

長期所有したアパートを売却する場合の税率が高くなる

個人が所有するアパートを売却する場合、譲渡所得となり、譲渡所得には所得税と住民税が課せられます。不動産の譲渡による所得は、給与所得とは合算せず、分離して税額の計算をします。

また、譲渡所得の税率は、不動産を保有している期間によって変わります。売却した年の1月1日現在において、所有期間が5年を超える不動産を売却した場合には長期譲渡所得、所有期間が5年以下の不動産を売却した場合には短期譲渡所得に該当します。長期譲渡所得に課せられる税率は、所得税15%、住民税5%です。

一方、法人化した場合、不動産の売却によって得た所得は事業所得として扱われ、法人税や法人住民税の課税対象となります。したがって、保有期間が5年以上となるアパートを売却する場合は、法人化した方が適用される税率が高くなる可能性があるのです。

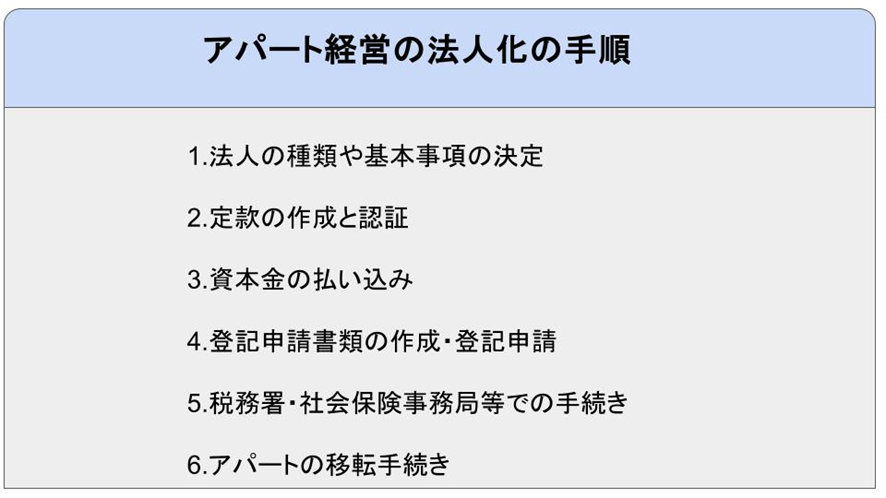

アパート経営を法人化する際に必要な手続き

アパート経営の法人化にあたっては、次のような手続きが必要です。

1.法人の種類、基本的な事項を決定する

株式会社や合同会社など、法人の種類を決定し、会社名や本店住所、事業目的、資本金などを決定します。

2.定款の作成と認証

法人化する際には必ず、会社の憲法とも呼ばれる定款を作成しなければなりません。また、株式会社を設立する際には、公証役場で定款の認証を受ける必要もあります。紙の定款を作成する場合には、4万円分の収入印紙の貼付が必要です。電子定款を作成する場合には、印紙は必要ありません。

また、行政書士や司法書士に定款の作成を依頼することも可能です。

3.資本金の払い込み

アパート経営者が所有する個人の銀行口座に資本金を払い込みます。資本金の払い込みがあったことを証明するため、通帳の表紙や口座番号が分かるページ、払い込みを証明できるページのコピーが必要です。

4.登記申請書類の作成・登記申請

登記申請書類を作成し、資本金の払い込みを証明する書類や印鑑証明書などの必要書類を添付し、法務局で法人登記の申請をします。このとき、設立する会社の形態に合わせた登録免許税の支払いが必要です。

株式会社の場合、登録免許税の額は15万円または資本金額の0.7%のいずれか多い額、合同会社の場合は6万円または資本金の0.7%のいずれか多い額となります。

また、登記申請も司法書士に代行を依頼することができます。

5.税務署や社会保険事務局などでの手続き

書類に不備がなければ、登記申請から10日程度で登記が完了します。登記完了後、税務署や社会保険事務局、都道府県税事務所などに必要な書類を提出し、税金や社会保険などの手続きを行います。また、個人事業主の廃業届も必要です。

6.所有アパートの移転手続きなど

アパート経営を法人化する際には、すべてのアパートの所有を法人に移転するケースと一部のアパートのみ法人の所有に移転する方法などがあります。また、法人設立後に個人事業主から設立した法人に売却をする際には、アパートの所有者の移転登記手続きも行わなければなりません。

アパート経営の法人化を検討するなら税理士に相談を

アパート経営を法人化する際には、アパート経営で生じる所得や不動産所得以外の所得なども鑑みたうえで、法人化するにあたってかかる費用や法人化維持のための費用も考慮しなければなりません。

また、法人化を行い、アパートの所有権を法人に移転する場合は、個人が所有するアパートを買い取る資金が必要になります。手元に資金がない場合などは、金融機関から融資を受けられるかどうかの確認も必要になるでしょう。

アパート経営の規模や今後についての考えなどによって、アパート経営の法人化が適しているかどうかは変わってきます。個人事業主の場合は、開業時と同様に、税務署に廃業届を提出するだけで廃業できますが、法人化した場合に会社を閉じる場合は、さまざまな手続きと費用が発生します。

アパート経営の法人化で得られるメリットは、主に税金に関するものです。法人化すべきかどうかの判断に迷う際には、税理士への相談をおすすめします。税の専門家である税理士であれば、状況に合わせたシミュレーションを行い、法人化すべきかどうかについてのアドバイスをもらえるでしょう。

まとめ

アパート経営を法人化すると、節税効果を得られる可能性があります。また、相続が発生した場合に相続もスムーズに行えるようになるでしょう。

しかしながら、アパート経営を法人化することで生じるデメリットもあり、アパートの経営規模などによっては法人化した方が損をしてしまう恐れもあります。

アパート経営の法人化を検討する際には、専門家に相談し、法人化によって得られるメリットとデメリットを十分に比較したうえで、適切な判断を選択するようにしましょう。

免責事項

当ブログのコンテンツ・情報について、できる限り正確な情報を提供するように努めておりますが、正確性や安全性を保証するものではありません。当サイトに掲載された内容によって生じた損害等の一切の責任を負いかねますのでご了承ください。

税務・労務等のバックオフィス支援から

経営支援まで全方位でビジネスをサポート

本気で夢を追い求めるあなたの会社設立を全力サポート

- そもそも個人事業と会社の違いがわからない

- 会社を設立するメリットを知りたい

- 役員報酬はどうやって決めるのか

- 株式会社にするか合同会社にするか

会社設立の専門家が対応させていただきます。

税理士法人松本の強み

- 設立後に損しない最適な起業形態をご提案!

- 役員報酬はいくらにすべき?バッチリな税務署対策で安心!

- 面倒なバックオフィスをマルっと支援!

- さらに会社設立してからも一気通貫で支援

この記事の監修者

税理士法人松本 代表税理士

松本 崇宏(まつもと たかひろ)

お客様からの税務調査相談実績は、累計1,000件以上。

国税局査察部、税務署のOB税理士が所属し、税務署目線から視点も取り入れ税務調査の専門家として活動。多数の追徴課税ゼロ(いわゆる申告是認)の実績も数多く取得。