メニュー

法人化

自営業が法人化するタイミングとは?メリット・デメリットについても解説

読了目安時間:約 7分

法人化することで、節税の可能性や社会的な信頼性の向上など多くのメリットが挙げられます。

しかし、法人化のタイミングを誤ると、期待される税制上の恩恵を十分に受けられない可能性があるため、事前に十分な検討と計画が求められます。

本記事では、自営業が法人化するタイミングについて紹介していきます。

他にも「法人化するメリット・デメリット」や「法人化に必要な手続き」についても解説していきます。

ぜひこの記事を参考にして、自営業が法人化するタイミングについて理解を深めてみてください。

目次

自営業が法人化するタイミング

自営業が法人化するタイミングについては、以下の3つが挙げられます。

- 売上高が1,000万円超えた

- 所得が800万円を超えた

- 事業拡大を検討している

それぞれのタイミングについて解説していきます。

売上高が1,000万円超えた

年間売上が1,000万円を超えた時点で法人化を検討するのが一つの基準となります。

個人事業主でも法人でも、年間売上が1,000万円を超えた場合、2年後から消費税の課税義務が発生し、消費税の納付が必要になります。

しかし、消費税課税事業者の対象となるタイミングで法人化すれば、売上基準がリセットされるため、最低2年間は消費税の免税期間を確保できます。

しかし、法人設立時の資本金が1,000万円を超える場合は、初年度から消費税課税事業者として扱われるため、あらかじめ注意が必要です。

所得が800万円を超えた

自営業が法人化するタイミングとして、所得が800万円を超えたときが挙げられます。

自営業と法人の税金の仕組みには違いがあり、自営業の場合、所得税は累進課税制度が適用され、所得が高くなるほど税率も高くなります。

一方、法人税は比例税率が適用され、一定の税率が所得に対して課されます。

具体的に、自営業と法人の違いについては、以下のとおりです。

| 自営業の所得税:累進課税制度 | 法人の法人税:比例税率 |

| 195万円以下:5% 195万円超330万円以下:10% 330万円超695万円以下:20% 695万円超900万円以下:23% 900万円超1,800万円以下:33% 1,800万円超4,000万円以下40% 4,000万円超:45% | 800万円以下:15%(一部の事業者は19%) 800万円超:23.20%※資本金1億円以下の普通法人の場合 |

所得が800万円の場合、自営業の場合は23%の税率が適用されるのに対し、法人税率は15%となります。控除額などを考慮しても、個人事業主の方が税負担が重くなる可能性があります。

このように、所得が800万円を超える場合は、法人化を検討する目安とされています。

事業拡大を検討している

事業拡大を検討している場合は、法人化を進めるのに最適なタイミングと言えます。

具体的には、以下のケースが挙げられます。

- 法人格が求められる取引や契約が存在する場合

- 株式発行などを活用した資金調達を検討している場合

また、法人化することで法人専用の補助金や助成金の申請が可能となり、資金面でのサポートを受けやすくなります。

個人事業としての成長には限界があるため、さらなる規模拡大を目指すならば、法人化の選択が有効です。

自営業が法人化するメリット

自営業が法人化するメリットについては、以下の5つが挙げられます。

- 社会的信用度が高くなる

- 節税対策につながる

- 無限責任から有限責任になる

- 赤字を10年繰り越せる

- 事業が継続しやすくなる

それぞれのメリットについて解説していきます。

社会的信用度が高くなる

自営業が法人化することで、社会的信用度が高くなるメリットが挙げられます。

法人登記には一定の費用と手間がかかるため、取引先に対して「本気で事業に取り組んでいる」という印象を与えやすくなります。

中には法人としか取引しない企業もあるため、法人化によって新たな顧客や案件の獲得につながり、事業の成長機会が広がる可能性もあります。

また、法人登記の情報は公開されており、誰が責任者でどのような事業を展開しているのかを簡単に確認できるので、法人化を通じて透明性の高い経営体制が整い、信頼性が一層高まると考えられます。

さらに、特定の資格取得や入札に法人格が求められるケースも少なくありません。

このように、法人化によって事業規模が拡大しやすくなると、金融機関からの融資を受けやすくなることも期待できます。

節税対策につながる

自営業が法人化するメリットとして、節税対策につながることが挙げられます。

自営業は所得に対して「所得税」が課され、法人は事業の利益に対して「法人税」が課せられます。

個人事業主の所得税は累進課税方式を採用しており、所得が増加するにつれて税率も上昇し、最高税率は45%に達します。

一方、法人税は資本金1億円以下の法人の場合、所得が800万円を超えると23.2%、800万円以下では15%の税率が適用されます。

そのため、事業の利益が大きくなるほど、法人化することで税負担を軽減できる可能性が高くなります。

無限責任から有限責任になる

自営業の場合、事業上のすべての責任を事業主自身が直接負担する必要があります。

例えば、事業の経営状態が悪化した際、仕入先への未払い金や銀行からの借入金、さらには未納の税金までも、個人の負債として責任を負うことになります。

これに対して、法人の場合は、個人保証を伴う借り入れを除けば、「有限責任」の仕組みが適用されます。

これは、出資金の範囲内でのみ責任を負う形であり、会社の代表者個人がすべての負債を負担する必要はありません。

具体的には、出資額を超える支払い義務は発生せず、個人の財産は保護されます。

このように、万一事業が失敗した場合でも、個人のリスクを最小限に抑えることができます。

赤字を10年繰り越せる

自営業が法人化するメリットとして、赤字を10年繰り越せることが挙げられます。

具体的には、事業で発生した損失によって所得がマイナスとなり、欠損金が生じた場合、この欠損金は翌年度以降に繰り越すことが可能です。

繰り越し期間は最長10年間とされていますが、平成30年4月1日より前に生じた欠損金については、繰り越せる期間が最大9年間と短くなります。

法人の場合、欠損金を適切に申告すれば、翌期以降の利益に対する税負担を軽減できる点が、法人に特有の節税メリットと言えます。

事業が継続しやすくなる

自営業が法人化するメリットとして、事業が継続しやすくなるメリットが挙げられます。

自営業の場合、事業主が亡くなると、相続人が事業を引き継がない限り廃業に至ることになります。

一方で、法人化を行うと、会社のオーナーである社長が死亡しても、事業の継続に直接的な影響を与えにくくなります。

さらに、自営業よりも法人の株式を相続する方が、事業の支配権を維持しやすく、遺産分割の手続きも比較的容易です。

個人事業の場合、相続の手続きが遅れると事業用口座が凍結されることがありますが、法人ではそのようなリスクは発生しにくい点もメリットと言えます。

自営業が法人化するデメリット

自営業が法人化するデメリットについては、以下の4つが挙げられます。

- 法人化にコストがかかる

- 事務作業の負担が大きくなる

- 社会保険に加入する必要がある

- 赤字になっても税金の支払いが必要

それぞれのデメリットについて解説していきます。

法人化にコストがかかる

自営業が法人化するデメリットとして、会社を設立する際には、様々な費用が発生することが挙げられます。

まず、登録免許税は最低15万円から必要となります。

また、定款の認証に関しては、公証人への手数料が1.5万円から5万円程度かかり、これは資本金の額やその他の条件によって変動します。

さらに、専門家に手続きを依頼する場合は、おおよそ5万円程度の報酬が発生し、資本金の準備も必要になります。

資本金1円でも会社の設立は可能ですが、取引先や金融機関の信用面を考慮すると、現実的にはある程度の資本金を用意することをおすすめします。

事業開始に伴う環境整備費用や運転資金の確保も求められるため、まとまった資金計画を立てる必要があります。

事務作業の負担が大きくなる

法人化すると、事務作業の負担が増えてしまうデメリットが挙げられます。

具体的に、自営業から法人化することによって、法人税の申告書や決算書の作成が義務付けられていることが挙げられます。

すべて自分で対応しようとすると大きな負担となり、専門知識が求められるため、税理士などの専門家に依頼する場合は当然ながら費用が発生します。

実際に、コスト削減を優先して自分で全て対応すると、本来の業務に支障をきたすリスクもあります。

そのため、費用、作業時間、労力のバランスを考慮し、効率的に運営できる体制を整えることが重要です。

社会保険に加入する必要がある

自営業が法人化することによって、社会保険に加入する必要があるデメリットが挙げられます。

個人事業主の場合、従業員の人数が5人以下である場合には、社会保険への加入は義務付けられていません。

しかし、法人化することで、従業員の人数や雇用の有無にかかわらず、社会保険の加入が必須となります。

社会保険料は、企業と従業員が折半で負担するため、保険料の支払い負担は自営業よりも大きくなる傾向があります。

さらに、法人化すると社会保険料の負担だけでなく、従業員数の増加に伴い、経費の管理や事務手続きが煩雑になるデメリットも挙げられます。

赤字になっても税金の支払いが必要

自営業が赤字の場合、所得はゼロとみなされるため、個人事業主には所得税や住民税の支払い義務は生じませんが、法人の場合は赤字であっても、法人住民税の納税義務が発生します。

法人事業税や法人税は、事業から生じた所得を基準として算出されるため、利益が出ていない赤字の状態では課税されません。

しかし、法人住民税は「均等割」と「法人税割」の2つの要素で構成されており、そのうち「均等割」は会社の資本金や従業員数に応じて課されるため、赤字でも納付が求められます。

具体的には、以下のように資本金と従業員数の条件によって税額が異なります。

| 資本金額 | 都道府県民税均等割 | 市町村民税均等割(従業員50名以下) | 市町村民税均等割(従業員50名超) |

| 50億円超 | 80万円 | 41万円 | 300万円 |

| 10億円超50億円以下 | 54万円 | 41万円 | 175万円 |

| 1億円超10億円以下 | 13万円 | 16万円 | 40万円 |

| 1千万円超1億円以下 | 5万円 | 13万円 | 15万円 |

| 1千万円以下 | 2万円 | 5万円 | 12万円 |

上記のように、均等割は都道府県民税と市町村民税に分かれているので、これから法人化を検討している方、事前に把握しておきましょう。

法人化に必要な手続き

法人化に必要な手続きについては、以下の3つが挙げられます。

- 法人設立に関する手続き

- 個人事業の廃業手続き

- 負債や資産の引き継ぎ

それぞれの手続きについて解説していきます。

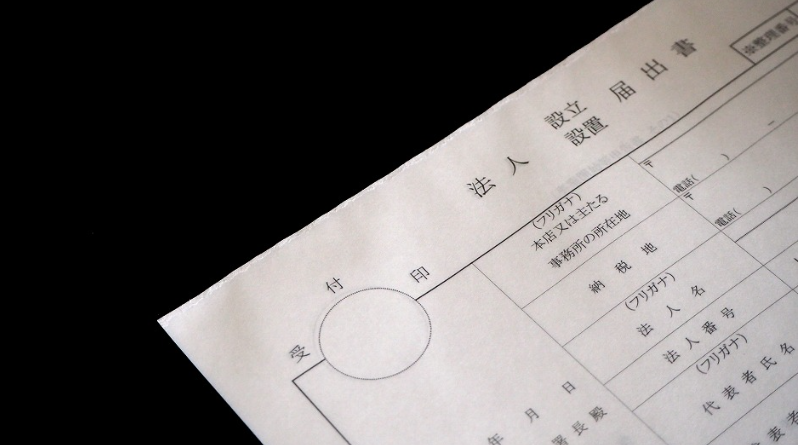

法人設立に関する手続き

法人化するには、まず法人設立に必要な手続きを進める必要があります。

具体的には、最初に定款を作成し公証人による認証を受けた後、資本金を払い込み、最後に設立登記の申請を行います。

株式会社や合同会社など法人の形態によって、手続きの詳細が異なる場合があります。

そのため、自身が設立を考えている法人の種類に応じた手続き内容を事前に確認しておくことが重要です。

個人事業の廃業手続き

法人を設立した場合、これまで行っていた個人事業の終了手続きを行う必要があります。

まず、所轄の税務署へ「個人事業の開業・廃業等届出書(廃業届)」を提出し、事業の廃止を正式に申告します。

もし青色申告を利用していた場合には、「所得税の青色申告の取りやめ届出書」も併せて提出する必要があります。

さらに、従業員を雇用していた場合には、「給与支払事務所等の開設・移転・廃止届出書」も提出し、給与支払に関する手続きを完了させる必要があります。

個人事業を廃業したとしても、事業を終了した年の確定申告は必須なので、翌年には、廃業年分の確定申告を忘れずに行う必要があります。

法人を設立した初年度は、個人事業主としての事業所得に加え、法人化後の役員報酬に基づく給与所得の両方を申告する必要があります。

負債や資産の引き継ぎ

設立した法人に対して、事業に関連する資産や負債を引き継ぐ際には、いくつかの方法があります。

資産を移転する手法としては、「売買契約」「現物出資」「賃貸契約」の3つがあり、それぞれ必要な手続きや税務上の取り扱いが異なります。

また、負債を法人に引き継がせる方法としては、設立した法人が個人事業主と連帯して債務を引き受ける「重畳的債務引受」と、法人のみが単独で責任を負う「免責的債務引受」が存在します。

これらの方法によって、資産や負債の移行手続きや税務面での扱いに違いが生じるため、状況に応じた適切な選択が必要です。

契約の名義変更の手続き

事業を運営する際に許認可が求められる場合やオフィス・店舗の賃貸借契約を締結している場合は、個人から法人へと名義の変更手続きを行う必要があります。

また、取引で使用する銀行口座についても、個人名義とは別に法人専用の口座を新たに開設することが望ましいです。

法人化のタイミングは専門家に相談しよう!

今回は、自営業が法人化するタイミングについて紹介しました。

法人化には、税負担が軽減される可能性や、社会的な信頼性の向上といったメリットがあります。

法人化を検討するタイミングは非常に重要で、一般的に事業の所得が800万円を超えたり、年間売上が1,000万円を超えたりした場合に、法人化の検討が推奨されています。

しかし、法人化には会社設立費用や決算業務・会計処理の手間が増加するといったデメリットも伴うので、コストや手間を慎重に考慮し、事業の成長や財務状況に応じて判断することが重要です。

ー免責事項ー

当ブログのコンテンツ・情報について、できる限り正確な情報を提供するように努めておりますが、正確性や安全性を保証するものではありません。内容は記事作成時点の法律に基づいています。当サイトに掲載された内容によって生じた損害等の一切の責任を負いかねますのでご了承ください。

税務・労務等のバックオフィス支援から

経営支援まで全方位でビジネスをサポート

本気で夢を追い求めるあなたの会社設立を全力サポート

- そもそも個人事業と会社の違いがわからない

- 会社を設立するメリットを知りたい

- 役員報酬はどうやって決めるのか

- 株式会社にするか合同会社にするか

会社設立の専門家が対応させていただきます。

税理士法人松本の強み

- 設立後に損しない最適な起業形態をご提案!

- 役員報酬はいくらにすべき?バッチリな税務署対策で安心!

- 面倒なバックオフィスをマルっと支援!

- さらに会社設立してからも一気通貫で支援

この記事の監修者

税理士法人松本 代表税理士

松本 崇宏(まつもと たかひろ)

お客様からの税務調査相談実績は、累計1,000件以上。

国税局査察部、税務署のOB税理士が所属し、税務署目線から視点も取り入れ税務調査の専門家として活動。多数の追徴課税ゼロ(いわゆる申告是認)の実績も数多く取得。