メニュー

- 税務調査

確定申告のやり方がわからない!税務調査で困らないために税理士に相談するメリットを解説

読了目安時間:約 7分

「確定申告のやり方が分からない」という悩みをお持ちではありませんか?

確定申告は自分で行うのが難しく、手間と時間がかかります。一方で、税理士に依頼すると費用がかかるため、どちらを選ぶか迷うことがあるでしょう。

この記事では、確定申告に関する基礎知識やポイント、相談窓口の利用方法、そして税理士に依頼するメリットや選ぶ際のポイントについて解説します。

目次

確定申告とは?初心者向けの基礎知識

事業を営む場合は、基本的に「確定申告」が必要です。

初心者にとっては聞き慣れない単語が多く、制度も複雑であるため、確定申告の概要を掴むにはポイントをおさえる必要があります。

ここでは、確定申告の基礎知識について解説します。

確定申告の仕組み

確定申告とは、簡単に説明すると、1月1日〜12月31日までの「所得」を算出し、そこから納める税金の額を計算して国に報告する手続きです。

個人事業主においては、所得税のほか、消費税、事業税、住民税などの確定申告が必要となる場合があります。

なお、「所得」と「収入」は異なるため注意が必要です。「収入」が「売上」「給与」などの1年間の収入全てを指すのに対して、「所得」とは「収入」から「必要経費」を引いた額を指します。

つまり、個人事業主にとっての確定申告とは、1年間の「収入」に必要となった「経費」を計算し、所得(≒利益)を確定させる手続きともいえます。

確定申告が必要な人とは

所得税の確定申告が必要なのは個人事業主だけでなく、給与所得が2,000万円を超えるサラリーマンや20万円以上の副業所得がある方なども含まれます。

確定申告を怠ると、重いペナルティが発生することもあるため、注意が必要です。

確定申告しなかった場合のペナルティ

確定申告を怠ると、本来の税額に加えてさまざまなペナルティが発生します。

知らなかったという理由は通用しません。例えば、故意ではなくとも、正当な理由なく申告書を提出しなかった場合は「1年以下の懲役または50万円以下の罰金」に処せられる可能性があります。

さらに、悪質だと判断された場合には「10年以下の懲役もしくは1000万円以下の罰金、または併科」に処せられる可能性もあるので、十分に注意が必要です。

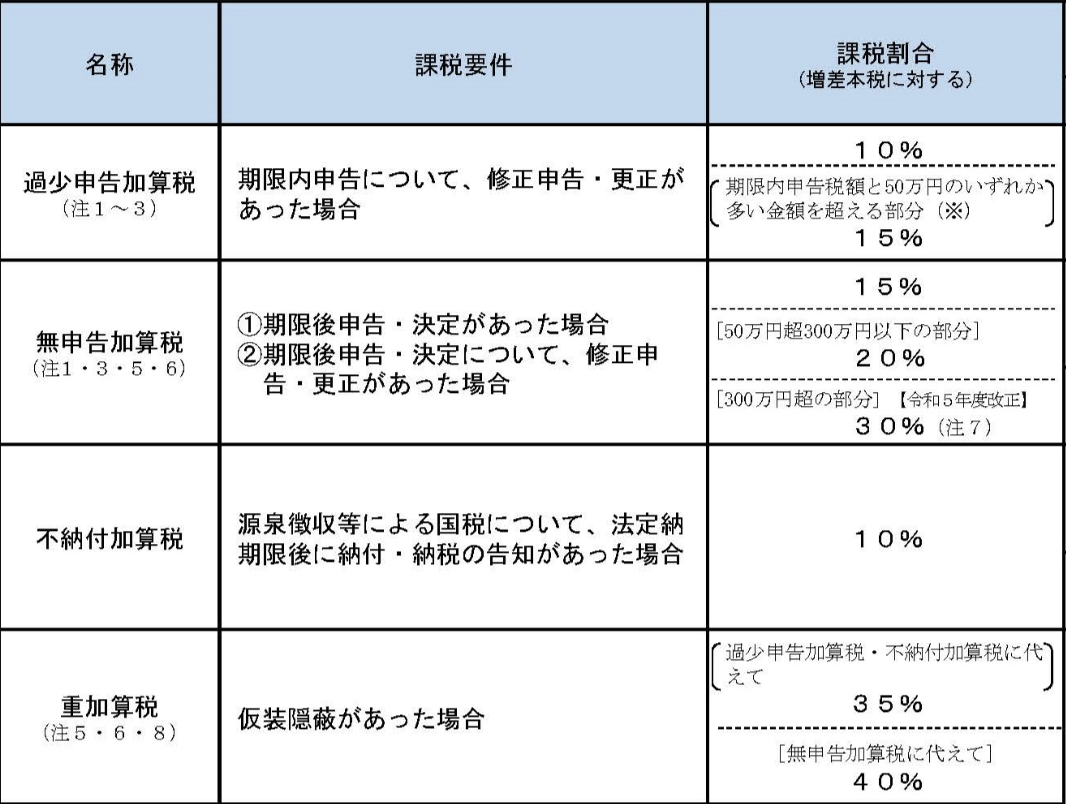

出典:財務省「加算税の概要」

なお、確定申告しなかった場合のペナルティは「無申告の場合」と「期限に遅れた場合」で異なります。

当然のことながら、無申告の場合のほうがペナルティも大きくなります。

たとえ遅れたとしても、早めに申告するほどペナルティは小さくなりますので、万一、これまで確定申告していない場合は、税理士に相談するなどして早急に申告をおこないましょう。

自分で確定申告する時の相談窓口

公的機関などでは、確定申告の無料の相談窓口を設けている場合があります。ここでは、自分で確定申告する時に活用できる相談窓口を紹介します。

税務署に相談する

自分で確定申告を行う際に疑問や不安がある場合は、税務署が提供する相談窓口を利用できます。

たとえば、令和6年1月4日(木)から3月15日(金)までの期間には「確定申告電話相談センター」が設けられており、電話を通じて手軽に相談できます。

また、税務署内での申告相談や署外での相談窓口も存在します。税務署の相談は適切なアドバイスを受けられることが多いため、迷った際には積極的に利用してみましょう。

無料相談に参加する

税務署以外にも、「自治体」や「商工会議所」等に無料の相談窓口が設けられている場合があります。

自治体の相談窓口

自治体によっては、市役所などに確定申告の相談窓口が設けられている場合があります。

ただし、対象者や相談内容に制限がある場合もあるので、注意が必要です。

商工会議所

商工会議所でも、確定申告に関する相談会が開催されている場合があります。

記帳に関する相談や、税理士へ質問ができる等のメリットがある一方で、対象者が会員限定となっている場合も多いため、事前に問い合わせをするとよいでしょう。

会計ソフトのサポートを活用する

自分で確定申告を行う場合、会計ソフトのサポートを活用することもできます。

ただし、このサポートを受けるには、日頃の記帳を会計ソフトを用いて行っている必要があります。

また、サポートの範囲は主に「書類の作成方法」に関するものであり、税務処理には対応していないケースがあるため、会計ソフトのサポートを活用するには一定の税務知識が必要となる場合が多いでしょう。

自分で確定申告をする際の注意点

自分で確定申告を行う場合は、様々な点に注意する必要があります。ここでは、確定申告に関するトラブルについて確認をしましょう。

税務調査で困ることがある

自分で確定申告をした場合、税務調査には、基本的に自分一人で対応する必要があります。

このようなケースでは、仮に、経費の判断等について税務調査で指摘された場合に、個人で税法上の解釈を主張することは難しいと言わざるを得ません。

また、調査にあたっては、必要な書類の準備や対処方法の検討など、膨大な時間と手間がかかる場合も多いため、税務調査で困る可能性が高いといえるでしょう。

税務署の回答も鵜呑みにできない

前述のとおり、税務処理について判断に迷った場合は、税務署に相談することでアドバイスをもらうことが可能です。

しかし、税務署の回答も鵜呑みにすることはできません。

税務署のアドバイスどおりに税務処理を行っていた場合でも、そのアドバイスが間違っていたとして、後日追徴課税が科せられたケースがあります。

1987年の最高裁の判例(最高裁1987年10月30日判決(判例時報1262号91頁))により、特別の事情が存在する場合を除き、原則として税法上は信義則(禁反言)が適用されないことが示されているからです。

禁反言とは「一度言ったことを翻してはならない」とする民法の大原則です。

税法上は、原則としてこれが適用されません。そのため、たとえ税務署がアドバイスしていたとしても、後日それが間違っているとして追徴課税がなされる可能性があるのです。

税理士に相談するのが最も確実

結局のところ、確定申告は税理士に相談するのが最も確実です。

前述のとおり、自分で確定申告を行うと、知識や経験の不足から思わぬトラブルに発展する可能性があるためです。また、判断に迷った場合、例え税務署に相談したとしても、確実な回答が得られるとは限りません。

税理士に依頼をすると、税法上の専門知識と豊富な経験を元にした適切なアドバイスを受けることが可能であり、確定申告だけでなく税務調査に備えることもできます。

そのため、確定申告や税務調査に不安がある方は、税理士への相談を検討してみましょう。

税理士に確定申告を依頼するメリット

確定申告を税理士に依頼するメリットは、数多くあります。ここでは、その中でも特に重要なポイントについて詳しく解説します。

税務調査に備えることができる

税理士に確定申告を依頼するメリットの1つ目は、税務調査に備えることができることです。

前述のとおり、税務調査が入った場合、必要な書類の準備や対処方法の検討など、多くの事前準備を行い税務調査に備える必要があります。

個人事業主の多くは、具体的にどういった準備をすればよいのか判断することが難しいケースが多いと考えられますが、確定申告を税理士に依頼することで、専門的な知識や経験に基づいて効率的に備えることが可能です。

手間と時間を節約できる

税理士に確定申告を依頼するメリットの2つ目は、手間と時間を節約できることです。

確定申告には、膨大な手間と時間がかかります。そして、事業が成長し、規模が大きくなればなるほど、確定申告にかかる作業量も増えていきます。

個人事業主が最も避けるべきなのは、確定申告に膨大な手間と時間を費やしてしまい、事業に支障をきたすことでしょう。

そのため、確定申告を税理士に依頼することで手間と時間を節約し、事業に専念することが大切です。

正しい内容で申告できる

税理士に確定申告を依頼するメリットの3つ目は、正しい内容で申告できることです。

税理士は、税金に関する専門知識や豊富な経験を有しています。税務処理に対する個別具体的な判断も適切に行うことができるため、正しい内容で申告することが可能です。

自分で申告を行った場合、内容の正確性に不安が残ることも多いですが、税理士に確定申告を依頼することで正確性が担保され、自信を持って申告することができます。

節税できることがある

税理士に確定申告を依頼するメリットの4つ目は、節税できる場合があることです。

税理士は、税の専門家であるため、節税についての知見も持ち合わせています。税理士に相談することで、免税・減税制度や、経費計上の基準、節税のリスク等を踏まえた適切な節税を行うことができます。

場合によっては、税理士に相談することで節税できた金額が、税理士費用を上回っていたというケースもあります。

特に、事業が軌道にのってきた場合は、確定申告を税理士に依頼することで節税額が報酬額を上回り、トータルで手元の資金を増やすことも期待できるでしょう。

税理士に確定申告を依頼するデメリット

確定申告を税理士に依頼すると、大きなメリットがある一方でいくつかデメリットも存在します。

ここでは、税理士に確定申告を依頼するデメリットについて説明します。

費用が発生する

税理士に確定申告を依頼した場合、当然ですが費用が発生します。報酬は10万円以上となることが一般的ですが、事業規模や税理士によって様々です。

ただし、無料の相談を受け付けていたり、場合によっては税理士へ支払う報酬以上の金額を節税できる可能性もあるため、まずは相談してみることをおすすめします。

早めの相談が必要になる

税理士に確定申告を依頼する場合、早めの相談が必要になります。

一般的に、会計業界は1〜3月が繁忙期だといわれています。そのため、確定申告を直前に依頼すると断られてしまう場合も多く、確定申告の締切が近づくほど依頼できる税理士の数は減ってきます。

さらに、締切直前の依頼には追加料金が設定されている場合もあります。そのため、確定申告を税理士に依頼する場合には、早めに相談することを心がけましょう。

選び方が難しい

税理士の選び方が難しいことも、確定申告を税理士に依頼するデメリットの一つです。

税理士にも様々な特性があり、また、相性も大切であるため、依頼する税理士を探すことは容易ではありません。税理士を選ぶ際は、次章で記載する選び方を参考に、信頼できる税理士を探しましょう。

信頼できる税理士の選び方

ここでは、信頼できる税理士の選び方について解説します。「選び方のポイント」と「税理士の探し方」を押さえて、ご自身にあった税理士を選びましょう。

選び方のポイント

税理士を選ぶ際の「5つのポイント」について解説します。

相性や価値観が合うか

ポイントの1つ目は「相性や価値観が合うか」です。

税理士とは、自分の財政状態や経営の状況について多くのことを共有します。そのため、深い関係性となることも多く、事業主にとってビジネスパートナーにもなり得る存在です。

したがって、相談しやすさや考え方が合致するかなど、相性や価値観が合うかどうかを重視するとよいでしょう。

得意ジャンルと実績

ポイントの2つ目は「得意ジャンルと実績」です。

税理士にも得意ジャンルがあります。例えば、創業間もない事業者を得意としている税理士、法人をメインに扱っている税理士、税務調査を得意としている税理士などです。

得意ジャンルは、その税理士が過去に扱ってきた案件の実績などからも判断することができます。適切に相談に乗ってもらうためにも、自分にあった税理士を選ぶことが必要です。

事務所の所在地

ポイントの3つ目は「事務所の所在地」です。

税理士とは、定期的に面談をしたり、打ち合わせで顔を合わす機会も多いため、自分の居住地の近くにある事務所を優先的に選びましょう。

なお、近年はオンライン面談も増えてきたため、以前と比較すると重要性は低くなっているといえます。

しかし、それでもやはり、直接会って話せる距離にある事務所を選ぶことをおすすめします。

税理士は個人事業主にとってのビジネスパートナーとなりうる存在です。直接会って信頼関係を構築できたり、気軽に相談できたりする距離に事務所があることは、大きなポイントの一つです。

料金

ポイントの4つ目は「料金」です。

確定申告を税理士に依頼する場合「申告の種類」「売上規模」「顧問契約の有無」「記帳が必要か」「依頼する時期」などによって、料金が大きく変わってきます。

費用についてはHP等で確認できる場合も多いため、自分の状況に応じて、適切な料金体系の税理士を選びましょう。

レスポンスの速さ

ポイントの5つ目は「レスポンスのはやさ」です。

レスポンスのはやい税理士は、コミュニケーションコストを大幅に削減してくれます。問い合わせに対し、素早く回答してくれる税理士を選ぶとよいでしょう。

税理士の探し方

次に、税理士の探し方について解説します。

税理士の探し方には様々な方法がありますが、特におすすめな方法は以下の2つです。

- 知人や友人、金融機関からの紹介

- インターネット

それぞれ解説します。

知人や友人、金融機関から紹介してもらう

税理士を探す際は、知人や友人、金融機関から紹介してもらう方法がおすすめです。

紹介の場合、信頼や実績がある程度担保されているだけでなく、自分の事業規模やビジネスジャンルについても理解してもらいやすい税理士である可能性が高いからです。

そのため、税理士を探す際は、知人や友人、金融機関に紹介してもらえるか確認してみるとよいでしょう。

インターネットで探す

知人や銀行からの紹介が期待できない場合、インターネットで探す方法もおすすめです。

多くの場合、税理士事務所のHPを活用することで、税理士の得意ジャンルや実績について確認することができます。

紹介が期待できない場合でも、インターネットを活用し、自分にあった税理士を積極的に探すことが大切です。

税理士以外の代行は原則違法

税務に関する代理業務は、税理士の独占業務となっています。

税金に詳しい知人などに格安で確定申告の代行を依頼する方がいますが、依頼相手が無資格者であった場合は税理士法第52条違反になるため注意が必要です。

そのため、確定申告は必ず税理士に依頼しましょう。

税理士に相談するとよいケース

ここでは、税理士に相談するとよいケースについて解説します。

利益が出始めた場合

利益が出始めたときは、税理士に相談してみましょう。

特に、事業が軌道に乗り売上が上がってきた場合は、税理士に相談することで会計処理の効率化を図ることができます。

法人化を検討している場合

法人化を検討している場合は、税理士へ相談することが非常に重要です。

法人の決算と個人の確定申告では、求められる精度や作業量が大きく異なります。また、法人化に向けた計画の策定においても、税理士は強い味方となってくれます。

そのため、法人化を検討している場合は、積極的に税理士へ相談することをおすすめします。

まとめ

この記事では、確定申告の基礎知識や税務調査で困らないために税理士に依頼するメリット、税理士の選び方のポイントなどについて解説しました。

税務調査に困らないために、確定申告を税理士に依頼するメリットは非常に大きいといえます。確定申告を税理士に依頼することで、専門的な知識や経験に基づいて効率的に税務調査に備えることが可能です。

税務調査が不安な方や確定申告でお困りの方は、信頼できる税理士を探し、相談してみることが解決の糸口になるでしょう。

この記事の監修者

税理士法人松本 代表税理士

松本 崇宏(まつもと たかひろ)

お客様からの税務調査相談実績は、累計1,000件以上。

国税局査察部、税務署のOB税理士が所属し、税務署目線から視点も取り入れ税務調査の専門家として活動。多数の追徴課税ゼロ(いわゆる申告是認)の実績も数多く取得。

税理士法人松本は国税OB・元税務署長が所属する税理士法人です。

全国からの税務調査相談実績 年間1,000件以上

- 現在、税務調査が入っているので困っている

- 過去分からサポートしてくれる税理士に依頼したい

- 税務調査に強い税理士に変更したい

- 自分では対応できないので、税理士に依頼したい

税務調査の専門家が対応させていただきます。

税理士法人松本の強み

- 税務署目線、税理士目線、お客様目線の三方良しの考え方でアドバイス

- 過去の無申告分から現在まですべて対応可能

- 査察案件から税務署案件までの経験と実績が豊富にあります

- 顧問税理士がさじを投げた案件も途中から対応できます

30秒で完了かんたん税務調査リスク診断