メニュー

- 税務調査

役員報酬の相場とは?税務調査で指摘されやすいポイントや注意すべき箇所について解説!

読了目安時間:約 3分

税務調査では役員報酬が従業員の給与や同業他社の役員と報酬と比較して、あまりに高額に設定されているケースや勤務の実態がないにも関わらず報酬が支払われていないかなど、細かなチェックが行われます。

今回は税務調査で指摘されやすいポイントとともに役員報酬の相場や税務調査時に気を付けておくべき点などについてご説明します。

税務調査が入り、自分だけではどう対応してよいか悩んでいる方は税理士法人松本までお気軽にご相談ください。

目次

役員報酬と給与の違いとは

役員報酬は役員に支払う給与であり、従業員と支払う給与と同じだと思っている方もいらっしゃるかもしれません。

しかし、従業員に支払う給与は全額、損金算入できるものであるのに対し、役員報酬は一定の条件を満たさなければ損金として算入することはできません。

損金として算入できる役員報酬は次のようなものがあります。

・定期同額給与

・事前確定届出給与

・業績連動給与

定期同額給与とは

定期同額給与とは、読んで字のごとく、定期的に同じ額を支払う報酬のことです。

1ヶ月以下の一定期間ごとに支給されている給与であり、支給時期における支給額が同額であることが損金算入の条件となっています。

事前確定届出給与とは

事前確定届出給与とは、事前に支給の時期と金額を定めて支給される役員報酬です。

事前確定届出給与を支払うためには、株主総会などで決議し、事前確定届出給与に関する届出書を税務署に提出しなければなりません。税務署への届出を怠った場合は、損金算入はできません。

業績連動給与とは

業績連動給与とは会社の業績に合わせて支給される役員報酬です。業績連動給与を損金に算入するためには、同族会社に該当しない法人であり、給与の算定を客観的な指標(有価証券報告書)に基づいて行っていること、給与の算定方法を開示することなどの条件が定められています。

役員報酬の決定方法

まず、株主総会で役員報酬の総額を決定します。総額が決定したら、次に取締役会において役員ごとの報酬の配分を決議します。取締役会を設置していない会社は代表取締役が配分を決定します。

役員報酬は来期の収益を予測し、収益の見通しに沿った金額を設定します。ただし、役員報酬額が大きくなれば会社が負担する社会保険料は増えますが、会社が負担する法人税額は減ります。

しかし、役員報酬が多くなると役員個人が支払う所得税や住民税の負担は大きくなります。役員報酬を決定する際には、収支計画を策定し、税額のシミュレーションを行ったうえで社会保険料や法人税のバランスも考え、額を決定することが大切です。

役員報酬の相場

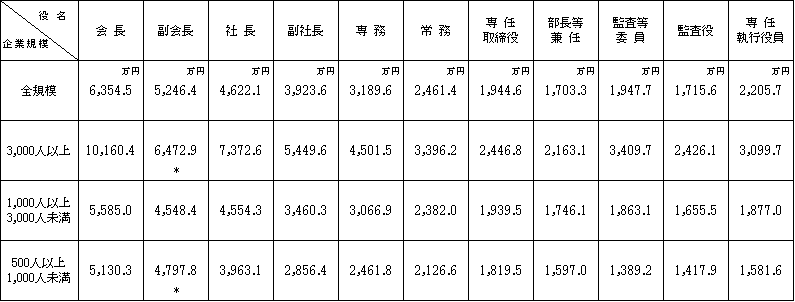

人事院による民間企業における役員報酬(給与)調査によると平成30年の企業規模別、役名別平均年間報酬は次のようになっています。

出展元:人事院民間企業における役員報酬(給与)調査

税務調査で指摘されやすいポイントとは

定期同額給与の額を変更できる時期は期首の3ヶ月間以内と決められています。

しかし、役員報酬を変更すれば、法人税額を減らすことができます。例えば、思ったよりも利益を得られた場合、役員報酬を高くすれば法人税額を抑えることができるため、役員報酬を変更して調整しようという安易な考えを持つケースが少なくないのです。

そのため税務調査では役員報酬の額が適切なものであるか、期の途中で報酬の額を変更していないかについてチェックが行われます。

1.役員報酬は、適正な額に設定されているか

法人税法第34条第2項では「内国法人がその役員に対して支給する給与(前項又は次項の規定の適用があるものを除く。)の額のうち不相当に高額な部分の金額として政令で定める金額は、その内国法人の各事業年度の所得の金額の計算上、損金の額に算入しない。」と示しています。この不相当に高額な金額であるかどうかは、実質基準と形式基準で判断されます。

実質基準では、役員の職務内容と法人の収益状況、従業員の給与との差、同規模・同業他社の役員の報酬金額の4つのポイント確認し、適正であるかどうかが判断されます。

役員が仕事をしていないにも関わらず報酬を得ていないかを確認するため、実際の職務内容や勤務実績などが調査されます。

また、法人の収益が赤字であるにもかかわらず、役員報酬が収益に見合わないほど高額である場合は適正な額とはみなされないでしょう。また、従業員の給与や同業他社の役員報酬額に比べて極端に高い金額に設定されていないかなどが確認されます。

形式基準では株主総会などで定めた役員報酬額を超えていないかどうかのチェックがなされます。

2.みなし役員に対する報酬を役員報酬として扱っているか

みなし役員とは、役員としては登記されていないものの、実際には経営に携わっていると判断される人のことを指します。

例えば、役員登記をしていないものの相談役や顧問というかたちで法人の経営に従事している人や同族会社の従業員として働いているものの一定以上の株式を保有して経営にも携わっている人などが該当します。

経営に従事しているとは、主要な業務や会社の運営の意思決定に参画していることを指します。経営方針の決定や従業員の採用などにもかかわっているようであれば、みなし役員だとみなされるでしょう。

みなし役員に支払う報酬は、給与ではなく役員報酬として扱われます。したがって、税務調査ではみなし役員の報酬を給与として扱っていないかについて重点的にチェックされるでしょう。特に同族会社の場合は、配偶者や子供などが実質的に経営に携わっているケースが多いため注意が必要です。

3.前期の役員報酬と比較して大きな変動がないか

前年の役員報酬と比べて、役員報酬が2倍以上増えていたり、半分以下に減っていたりすると、何らかの不正が行われているのではないかと疑われるケースがあります。役員報酬の額を極端に変更する際には、調査官から指摘を受ける可能性があります。

まとめ

税務調査時には、役員報酬についての指摘が行われるケースが多くあります。役員報酬を決定する際には同業他社の役員報酬の相場や従業員の給与と比較して、妥当だと考えられる額を設定するようにしましょう。

また、みなし役員の報酬は給与ではなく役員報酬として扱う点にも注意が必要です。役員報酬の設定方法やみなし役員の報酬の扱い方などにご不安がある場合は、税務調査が入る前に税務調査に強い税理士法人松本までお気軽にお問い合わせください。初回のご相談は無料で承っております。

この記事の監修者

税理士法人松本 代表税理士

松本 崇宏(まつもと たかひろ)

お客様からの税務調査相談実績は、累計1,000件以上。

国税局査察部、税務署のOB税理士が所属し、税務署目線から視点も取り入れ税務調査の専門家として活動。多数の追徴課税ゼロ(いわゆる申告是認)の実績も数多く取得。

税理士法人松本は国税OB・元税務署長が所属する税理士法人です。

全国からの税務調査相談実績 年間1,000件以上

- 現在、税務調査が入っているので困っている

- 過去分からサポートしてくれる税理士に依頼したい

- 税務調査に強い税理士に変更したい

- 自分では対応できないので、税理士に依頼したい

税務調査の専門家が対応させていただきます。

税理士法人松本の強み

- 税務署目線、税理士目線、お客様目線の三方良しの考え方でアドバイス

- 過去の無申告分から現在まですべて対応可能

- 査察案件から税務署案件までの経験と実績が豊富にあります

- 顧問税理士がさじを投げた案件も途中から対応できます

30秒で完了かんたん税務調査リスク診断