メニュー

- 税務調査

国税庁が税務調査にAI活用を推進!税務調査が今後どうなるのかを徹底解説!

読了目安時間:約 6分

近年、国税庁が「税務行政におけるデジタルの活用」に力を入れています。

税務行政にデジタルが活用された場合、税務調査にどのような変化が起こるのでしょうか。

この記事では、国税庁がデジタルを活用することにより、税務調査が具体的にどう変わるのかについて詳しく解説します。

DX化により便利になることや、気を付けるべきポイントについても触れますので、ぜひ最後までご覧ください。

目次

税務行政のデジタル・トランスフォーメーション(DX)とは?

デジタル・トランスフォーメーション(DX)とは、デジタルの活用によりサービスや仕事の在り方を変革することです。デジタルの活用を推進する動きは、社会全体で広まっており、行政においても、デジタル庁の主導の下、さまざまな取り組みがおこなわれています。

国税庁でも、税務行政のデジタル化を進めるべく、2021年6月に「税務行政のデジタル・トランスフォーメーション」が公表され、その改訂版が2023年6月に公表されています。

税務行政のデジタル・トランスフォーメーションは、下記「3つの柱」に基づいて施策を進める方針が示されており、税務手続の簡便化だけではなく、ミスの防止による正確性の向上や、業務の効率化に伴う生産性の向上等が期待されているのです。

② 課税・徴収事務の効率化・高度化等

③ 事業者のデジタル化推進

税務調査のAI化とは?

国税庁では、税務調査をより効果的・効率的におこなうため、AIの活用が推進されています。

ここでは、税務調査におけるAIの活用目的やその手法について、わかりやすく解説します。

AI・データ分析の活用

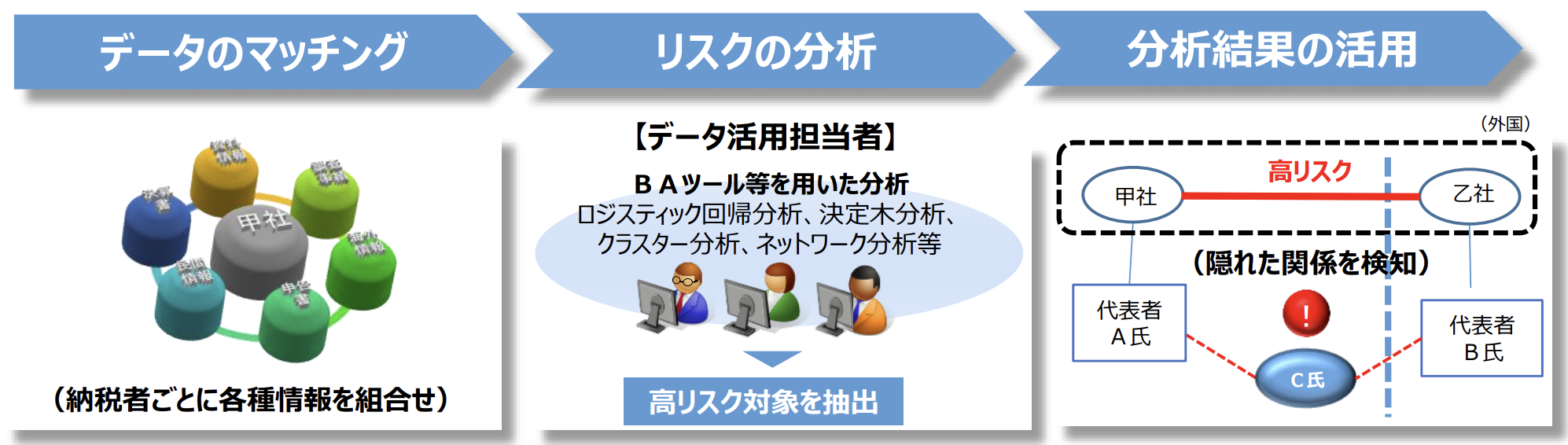

国税庁は、納税者の申告・決算情報、金融機関や地方団体等からの情報、過去の調査事績など、さまざまなデータを保有しており、これらのデータを用いて、不正や申告誤りの可能性が高い納税者の発見をおこなっています。

これに関連して、現在、新たにデータ分析ツールの導入が進められているのをご存じでしょうか。

このデータ分析ツールを用いると、蓄積された大量データから統計分析・機械学習などの高度な分析手法を使用して法則性を発見し、将来の予測をおこなうことができます。

出典:国税庁「税務行政のデジタル・トランスフォーメーション」

国税庁は、調査対象の選定の段階で、このデータ分析ツールを使用することを想定しており、不正や申告誤りの可能性が高い納税者に対象を絞ったうえで、税務調査に踏み切ることが可能になると予想されています。

オンラインツール等の活用

税務調査の際に、担当職員から求められた書類を提出する場合、e-Taxによる提出も可能となりました。

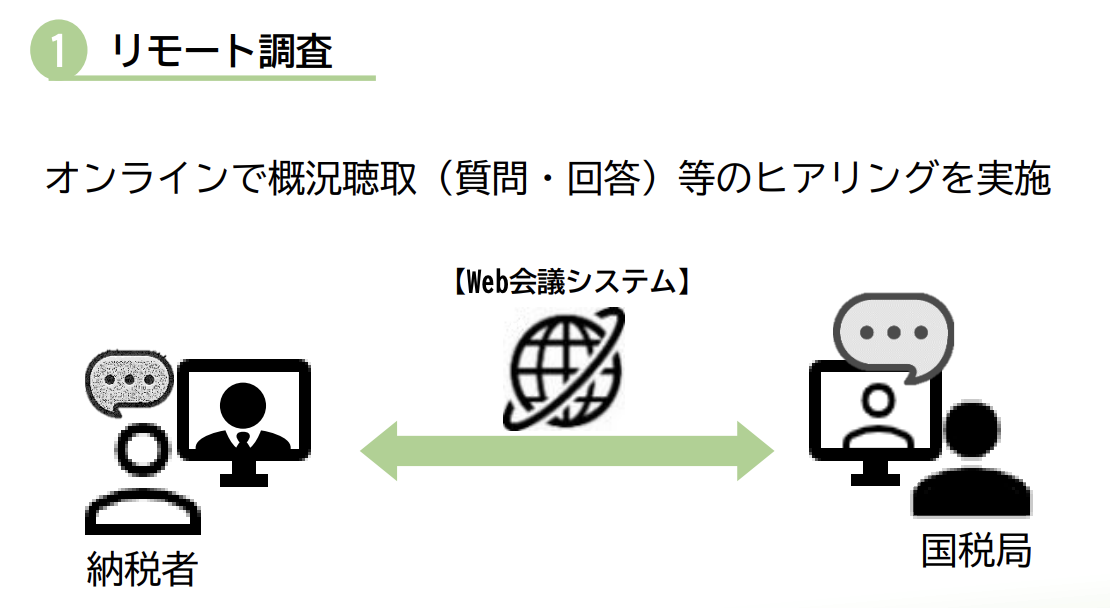

また、一部の大規模法人を対象に、リモートによる税務調査も導入されています。

出典:国税庁「税務行政のデジタル・トランスフォーメーション」

これにより、調査官と事業者、双方の業務の効率化が期待できそうです。なお、リモートによる税務調査の詳細については後述します。

関係機関とデータで連携する

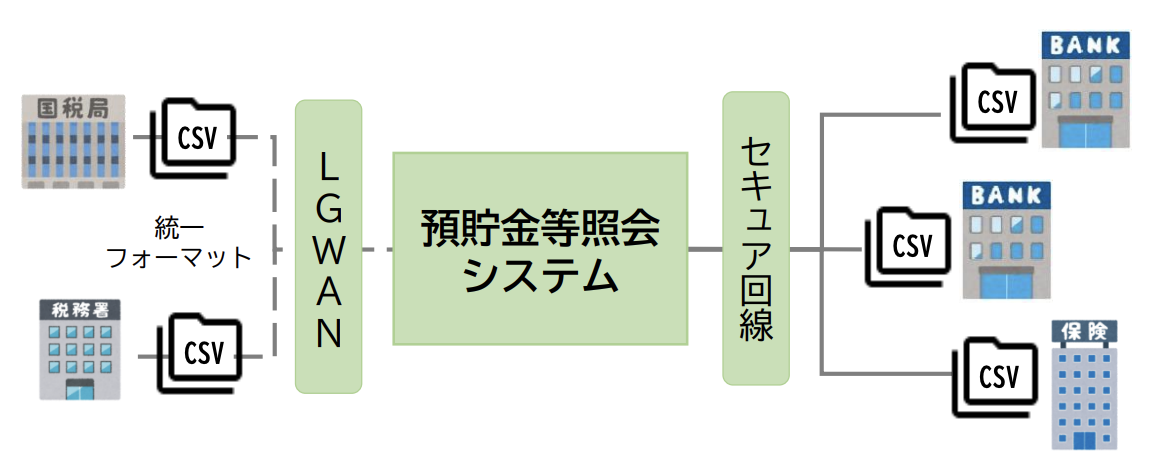

国税庁では、調査対象者の預貯金情報など、金融機関への情報照会をオンラインでおこなう取り組みも進められています。

出典:国税庁「税務行政のデジタル・トランスフォーメーション」

現在、オンライン照会の対象は一部の金融機関に限られていますが、国税庁は、今後、証券会社や生命保険会社等とも連携する方針を示しており、オンライン照会の対象金融機関が順次拡大されることが予想されます。

これにより、国税庁は金融機関から正確な情報を迅速に得ることができるので、通帳の提示を拒んだり、隠し口座を利用したりすることによって、不正に税金の負担を逃れようとしても、すぐに見抜かれる可能性が高くなります。

また、外国税務当局との情報交換によって得られたデータの活用を、国税庁が推進していることをご存じでしょうか。たとえば、海外の金融口座情報を受け取り、不正や申告誤りの可能性がある取引の発見に努めています。

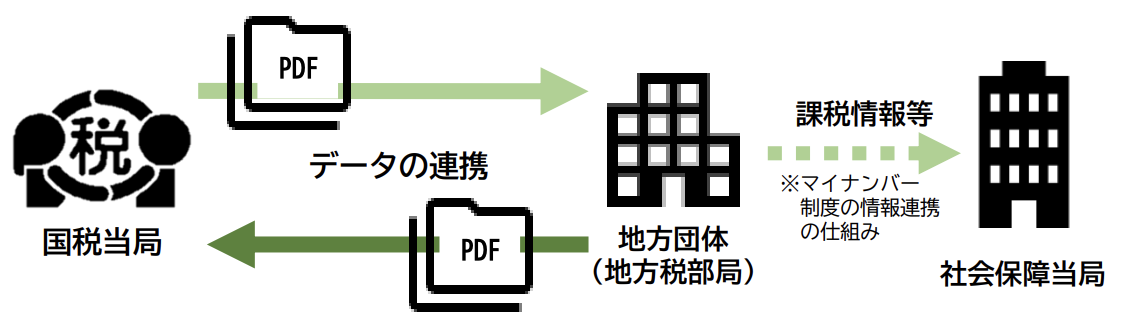

さらに、地方団体との情報連携もおこなっており、情報をオンラインで収受することによって、事務の効率化を進めています。

出典:国税庁「税務行政のデジタル・トランスフォーメーション」

具体的には、下記のような情報連携にオンラインが導入されています。

【国→地方】

所得税確定申告書

一部の法定調書

源泉徴収義務者情報

法人納税者の開廃業・異動等に係る申請・届出

法人税申告時に提出された財務諸表/法人税情報(法人名簿情報・申告決議情報等)

【地方→国】

扶養是正情報等

地方団体で受理した所得税確定申告書の情報

リモートツールを利用した調査の試行とは?

これまで対面でおこなわれていた税務調査の手続きを、非対面でおこなう取り組みが、一部の法人を対象に開始されました。

リモート調査とは?

リモート調査においては、ヒアリングをオンライン(Web会議システム)でおこなったり、帳簿データ等の受渡をオンラインストレージサービスを利用しておこなったりする取り組みが実施されています。

リモート調査については、インターネット利用のリスクも含め、納税者の理解を得てからおこなわれるため、対面での税務調査を希望する法人にリモート調査が強制されることはありません。

これらのリスク等を理解したうえで、リモート調査に同意する場合は、「リモートツールの利用に関する同意書」をe-Taxで事前に提出する必要があります。

なお、リモート調査中であっても、国税当局が必要と判断した場合など、臨場や直接の対面での調査が実施される可能性もあるので、注意が必要です。

いつから開始されている?

リモート調査は、令和4年10月から試行が開始されています。

対象となる法人は?

リモート調査は、現在のところ、一部の大規模法人が対象です。

原則として、資本金1億円以上の大規模法人「以外」については、現在はリモート調査の対象外となっています。

納税者がスマホやタブレット、パソコンで簡単・便利に手続きをおこなう

税務調査のほかにも、国税庁は「あらゆる税務手続が税務署に行かずにできる社会」の実現を目指し、パソコン、スマートフォン、タブレット等を用いて、簡単・便利に手続きをおこなうためのサービスを順次拡大しています。

申告などの手続きを簡便に

これまでは、源泉徴収票や生命保険料控除証明書など、所得税等の確定申告に必要な情報のほとんどが紙で交付されていました。

そのため、確定申告書を作成するためには「手書きで計算をおこなう」、「申告データを作成するシステムに必要な事項を個々に入力する」などの手間が生じていました。

しかし、今後は、画面の案内に沿って進めるだけで自動的に入力や計算がおこなわれ、所得税等の確定申告書等の作成・e-Taxによる送信が、パソコン、スマートフォン、タブレットなどで手軽に完結できるようになります。なお、データの自動連携は、マイナポータルを通しておこないます。

このシステムを利用することにより、手間が省けるメリットに加え、自動計算されるので計算誤りが無くなるというメリットもあるので、積極的に活用するとよいでしょう。

しかし、現状は、マイナポータル連携による申告書の自動入力に対応していない項目もあり、未対応の項目は、従来通り個々に入力をおこなう必要があるので、注意が必要です。

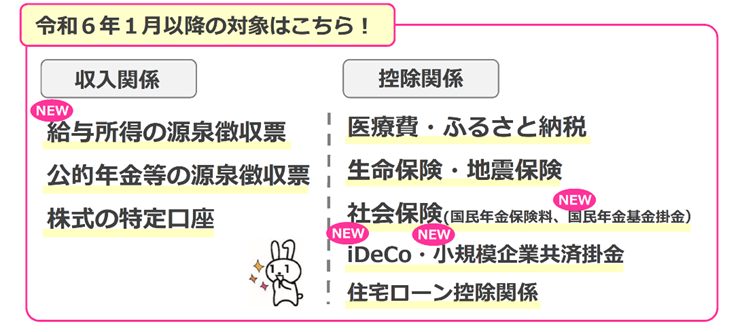

なお、令和5年分の確定申告における自動入力の対象はこちらです。

出典:国税庁「令和5年分の確定申告はマイナンバーカードとe-Taxでさらに便利に!」

申請や証明書取得がオンラインでできる

令和4年9月以降、パソコン、スマートフォン、タブレット等を利用し、納税証明書の請求から受取までを非対面でおこなうことができるようになりました。

また、各種申請や届出等についても、税務署へ出向かずにe-Tax等のオンラインで完結できるよう、簡便化が進められているほか、納税者の利便性向上の観点から、手続自体の必要性も含め、国税庁では根本的な見直しが進められています。

チャットボット「ふたば」に相談できる

チャットボット「ふたば」は、個人の国税に関する相談について、メニューから選択するか、質問内容を文字で入力すると、AI(人工知能)が自動回答してくれます。

出典:国税庁「税務相談チャットボット」

このチャットボットは、パソコン、スマートフォン、タブレット等を利用し、国税庁のホームページにアクセスすれば利用可能です。

チャットボットは24時間利用できるので、時間を気にせず手軽に質問できます。また、電話相談のように待ち時間が発生することもありません。

特に確定申告前は、電話相談が大変混雑することが多いため、チャットボットを積極的に活用するとよいでしょう。

なお、チャットボットは、次の相談に対応しています。

・年末調整に関する相談(令和5年分)

・所得税の確定申告に関する相談(令和4年分)

・消費税の確定申告に関する相談(令和4年分)

・インボイス制度に関する相談

国税がデータを積極的に活用する

ここでは、国税がデータを活用する目的や、国税側のメリットについて解説します。

大口・悪質な事案に重点をおく

国税庁は、さまざまな角度から情報の分析をおこない、不正に税金の負担を逃れようとする悪質な納税者に対しては、厳正な調査を実施しています。

その一方で、その他の納税者に対しては、文書や電話による簡易な接触で済ませるなど、メリハリのある運営を目指しているのが実態です。

そのため、今後は、データを活用することにより税務調査の精度や効率が向上し、結果として悪質な事案に重点を置くことができるようになるでしょう。

事務の効率化をはかる

国税の仕事は、税務調査に限りません。申告書の入力や審査、還付金の処理、簡単な誤りの是正などの内部事務も国税の仕事です。

現在、各税務署の職員がおこなっていたこれらの内部事務を業務センターに集約し、業務センターが一括して処理を担うことによって、全体としての効率化をはかる取り組みが進められています。

この取り組みは、対象となる税務署を拡大しながら、2026年にはすべての税務署を対象に内部事務のセンター化の実施が予定されています。

これにより、職員のマンパワーを税務調査等の外部事務に重点的に振り分けることが可能となるでしょう。

事業者のデジタル化をすすめる

税務に関する行政手続きだけでなく、事業者がおこなう日々の経理事務、試算表や決算書の作成などについても、デジタル化を推進すべく、行政でもさまざまな取り組みがおこなわれています。

たとえば、見積、受注、納品、請求、入金といった事業取引の流れに応じて、取引先とのやり取りをデータでおこなうことや、これらのデータを会計ソフト等にデータで取り込み、記帳することによって、事務の効率化をはかることが期待できます。

電子帳簿保存制度やIT導入補助金など、新たな制度も導入されているほか、行政側がインフラを整備することにより、事業者のデジタル化が加速するという相乗効果が期待できそうです。

税務調査は今後どうなる?

税務行政にデジタルが活用された場合、今後の税務調査はどのように変化するのでしょうか。

ここでは、想定される変化について詳しく解説します。

調査対象を選ぶ精度や効率がさらに向上する

前述のとおり、データ分析ツールの導入によって、不正や申告誤りの可能性が高い納税者を、今まで以上に効率的に見つけることができるようになると考えられます。

対象を選ぶ際の精度や効率が向上することで、悪質な納税者については、今まで以上に調査が入りやすくなるでしょう。

調査の精度や効率がさらに向上する

電子申告の推進、内部事務の効率化、オンラインツールの活用などを通して、調査官のマンパワーを税務調査等の外部事務に振り分けることが可能となります。

そのほか、データ分析ツールの導入や情報収集の効率化などによって、より詳細かつ正確な情報を迅速に得ることができるため、税務調査の精度や効率がさらに向上する見込みです。

そのため、これまでは見逃されていた不正等が税務調査によって発見され、指摘を受ける可能性が高くなると考えられます。

税務調査のDX化に対応するには?

適正に申告を行っていれば、税務調査を恐れる必要はありません。

しかし、正しく申告をおこなっていない場合は、デジタルの活用により、これまでは隠すことができた不正や見逃されていた申告誤りも、税務調査による指摘を受ける可能性が高くなります。

事業者がおこなう日々の経理事務、試算表や決算書の作成などについても、デジタル化の導入が推進されており、今後は、デジタル化を前提とした「行政サービスの導入」や「税務調査の手法」がさらに拡大することが予想されます。

これらの潮流に乗り遅れないためにも、事業者もデジタル化を積極的に検討することが求められるでしょう。

まとめ

この記事では、デジタルの活用により、今後、税務調査がどう変わるのかについて詳しく解説しました。

国税庁は「納税者の自発的な納税義務の履行を適正かつ円滑に実現する」ことを目的としており、適正な申告・納税をおこなった納税者が不公平感を抱くことのないよう、大口・悪質な納税者に対しては組織を上げて厳正な対応がおこなわれています。

デジタルの活用も、上記のような国税庁の使命をより着実に果たす目的で進められている取り組みです。

したがって、正確な帳簿管理と申告をおこなっていれば、税務調査を心配する必要はありませんが、少しでも不安な点がある場合は、税務調査対応の経験豊富な税理士法人松本にご相談ください。

初回の電話相談は無料で利用可能ですので、お気軽にお電話ください。

この記事の監修者

税理士法人松本 代表税理士

松本 崇宏(まつもと たかひろ)

お客様からの税務調査相談実績は、累計1,000件以上。

国税局査察部、税務署のOB税理士が所属し、税務署目線から視点も取り入れ税務調査の専門家として活動。多数の追徴課税ゼロ(いわゆる申告是認)の実績も数多く取得。

税理士法人松本は国税OB・元税務署長が所属する税理士法人です。

全国からの税務調査相談実績 年間1,000件以上

- 現在、税務調査が入っているので困っている

- 過去分からサポートしてくれる税理士に依頼したい

- 税務調査に強い税理士に変更したい

- 自分では対応できないので、税理士に依頼したい

税務調査の専門家が対応させていただきます。

税理士法人松本の強み

- 税務署目線、税理士目線、お客様目線の三方良しの考え方でアドバイス

- 過去の無申告分から現在まですべて対応可能

- 査察案件から税務署案件までの経験と実績が豊富にあります

- 顧問税理士がさじを投げた案件も途中から対応できます

30秒で完了かんたん税務調査リスク診断