メニュー

- 税務調査

税務調査が20年以上来ない事業者の特徴は?有効な税務調査対策とは

読了目安時間:約 6分

税務調査とは、正しく税申告や納税が行われているかを税務署が調査するものです。

店舗や事務所に数人の調査官が訪れ、帳簿や

領収書など収入支出に関わる資料を隅々までチェックしていきます。

税務調査が来て税申告に不備が見つかってしまうと、追徴課税が課せられペナルティの対象になってしまいます。

多く税金を払わなくてはいけなくなりますし、何より「一度ペナルティを受けた」という事実は事業者の信頼に関わるものとなります。

税務調査は誰でも来る可能性がありますが、

ランダムに対象事業者を選出しているわけではありません。

税務調査が来やすい事業者、来ない事業者にはいくつか特徴がありますのでお伝えしていきます。

目次

税務調査が来る確率

法人か個人事業主に限らず、誰でも税務調査の対象になる可能性があります。

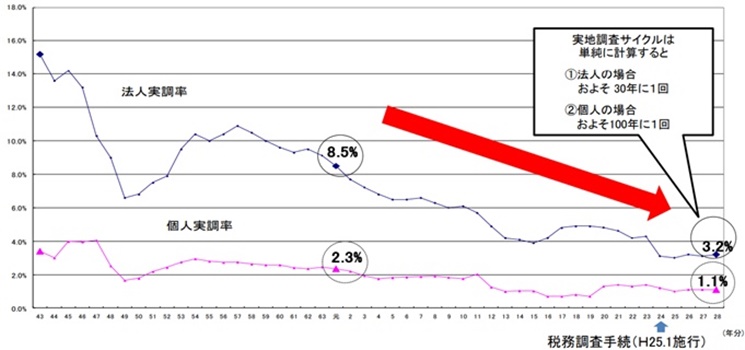

国税庁が発表した実調率の推移から、税務調査が何年に1回の確率になるのかを見てみましょう。

- 法人は30年に1回

- 個人事業主は100年に1回

法人は30年に1回

少し古い資料になりますが、国税庁が発表した実調率の推移を表したものがあります。

昭和43年から平成28年までの推移を見てみると、上下を繰り返しながら実地調査件数が減少してきているとわかります。

平成28年の実地調査割合は3.2%となっており、税申告をしている法人の3.2%が税務調査を受けたという記録となります。

年数で単純計算すると、おおよそ30年に1回の確率となります。

30年に1回であれば税務調査は多くの法人で心配ないといえそうですが、あくまでも単純計算の目安であると捉えてください。

個人事業主は100年に1回

個人事業主でも法人と同様に税務調査が行われる場合があります。

しかし実調率は法人よりも低く、平成28年で1.1%となっています。

これは100年に1回といえる数値でとなります。

「個人事業主なら税務調査の心配はなさそうだ」と感じるかもしれませんが、ゼロではありません。

いつ誰に税務調査が入るかはわかりませんので、油断をしていいというわけではありません。

税務調査が来る来ないの違い

法人も個人事業主も、税務調査が来る人の割合は決して多いとはいえません。

税務調査が20年以上来ない事業主がいる一方で、頻繁に税務調査の対象になる事業主もいます。

税務調査が来る、来ないの違いは、どこにあるのでしょうか。

税務調査の対象になりやすい事業主の特徴をまとめました。

- 脱税が疑われる業種

- 売り上げが多い

- 現金商売をしている

- 経費が不自然に多い

- 売上が1,000万円以下である

- 過去に税務調査で指摘を受けた

- 税務申告の有無

- 顧問税理士の有無

- トラブルがあり話題性がある会社

脱税が疑われる業種

税務調査は、税申告・納税が正しく行われているかを判断するのが目的です。

意図的であるか否かは関係なく、間違いがあれば追徴課税が課されます。

税務署側としては、全ての法人や個人事業主に対し税務調査を行うわけにはいきませんので、脱税が疑われる業種を絞っているようです。

令和5年度では以下のような業種で申告漏れが指摘されており、今後も税務署が注視していくと予想されます。

| 業種 | 申告漏れ所得 /1件 |

|

| 1位 | 経営 コンサルタント |

3,871万円 |

| 2位 | ホステス/ ホスト |

3,654万円 |

| 3位 | コンテンツ 配信 |

2,381万円 |

| 4位 | くず金卸売業 | 2,068 万円 |

| 5位 | ブリーダー | 2,028万円 |

| 6位 | 焼き鳥 | 1,657万円 |

| 7位 | 太陽光発電 | 1,625万円 |

| 8位 | 内科医 | 1,621万円 |

| 9位 | スナック | 1,616万円 |

| 10位 | 西洋料理 | 1,517 万円 |

売り上げが多い

単純に業績が良く、売り上げが多い法人や個人事業主は税務調査の対象になりやすいです。

売り上げが多いと、経費の過大計上や申告漏れなどのミスが多くなりやすいのが理由です。

急激に売り上げが増加したという場合も、税務署が実態を把握するために税務調査が行われる可能性があります。

税務署としては規模の大きな法人を調査した方が、効率が良いというわけです。

現金商売をしている

キャッシュレス決済が一般的になってきましたが、まだまだ現金商売をしているという小売業があります。

銀行口座を介したお金のやり取りがあればお金の流れが掴みやすいですが、現金だと売り上げの改ざんをしやすい状況となります。

正しく帳簿を記載しておく必要があり、

「レシートを渡さない」「領収書を渡さない」という商売をしていると管理のずさんさから不正を疑われやすくなります。

経費が不自然に多い

経費が多くなると所得を抑えられるため、経費が不自然に多く計上していると税務調査の対象になってしまうかもしれません。

事業にかかった経費は当然計上すべきですが、プライベートな支払いを経費に加えていないでしょうか。

同業種や同規模の事業者と比較した時に、不自然なほどに経費が多いと脱税を疑われてしまう可能性があります。

売上が1,000万円以下である

年間売り上げ1,000万円は、消費税の課税事業者となるボーダーラインとなります。

正しく計算をして売り上げが1,000万円以下であれば問題ありませんが、「毎年1,000万円ギリギリ」というような事業者は、意図的に売り上げを少なく見せているのではないかと疑われてしまうかもしれません。

税務調査が入ったとしても、適切に帳簿をつけていて疑いが晴れれば追徴課税の対象にはなりません。

過去に税務調査で指摘を受けた

過去に税務調査で指摘を受けた場合は、繰り返し税務調査の対象になる可能性があります。

逆に過去の税務調査で問題を指摘されなかった事業者は、その後も不正のリスクが少ないと判断されますので、税務調査の可能性は低いと考えられます。

「一度税務調査が入ったら安心」という考えは間違いであり、何度でも税務調査の対象になる可能性があります。

税務申告の有無

事業を行っていたら、法人でも個人事業主でも必ず確定申告が必要です。

税務申告をしなければいけない人が申告をしていなければ、当然税務調査の対象となります。

「無申告」という状態になっており、税務調査が来ると追徴課税が課されます。

ペナルティにより本来納める税金額よりも高額になってしまいますので、指摘を受ける前に確定申告を行いましょう。

顧問税理士の有無

確定申告は税理士に依頼せず、事業主本人が行っても問題ありません。

特に個人事業主の場合は、税理士費用の負担を軽減するために事業主本人が確定申告をするというケースが少なくありません。

税理士が作成した確定申告書は、事業主本人が作成した確定申告書よりも信頼性の高いものと判断されます。

「ミスが少ない」「虚偽申告がない」確定申告書が作成できますので、心配な場合は顧問税理士を検討していきましょう。

トラブルがあり話題性がある会社

従業員や取引先とトラブルがあった会社、マスコミが取り上げて話題になった会社も、税務署に目をつけられやすい会社であるといえます。

税務調査は内部告発や第三者通報という制度があり、誰でも国税庁のホームページから告発できるようになっています。

過去には、「事実と異なる経理をしている」

「税を申告しないと公言している」などの情報が寄せられています。

税務調査来る頻度

一般的な中小企業であれば、税務調査は多くても3年に1回です。

これは1度の税務調査で、3年分を遡って調査するのが理由のひとつです。

しかし法人の規模によっては5年、7年、10年という頻度で税務調査が行われる場合があります。

税務調査の頻度は明確な基準があるものではなく、20年以上税務調査が来ないという法人も存在します。

極端な言い方をしてしまえば、税務署側としては「絶対に怪しくなければ税務調査をしても時間の無駄」となります。

「ここは税務調査をする必要がないな」と思われるような、クリーンな税申告をしておけば税務調査が来る可能性は低いといえるでしょう。

税務調査の対象にならないための対策

正しく税申告をしていれば、例え税務調査が来たとしても追徴課税はありません。

しかし税務調査が来るだけで精神的な負担にはなりますので、できれば税務調査の対象にならないようにしておきたいものです。

お伝えした通り「絶対に不正や不備がなさそうな事業者」は、税務調査の対象になりにくいといえます。

税務調査の対象にならないために、以下のような対策をしておきましょう。

- 意図的な不正は絶対NG

- 経費の計算をクリアにする

- 丁寧に記帳をしておく

- 確定申告を正しく行う

- 税理士に相談する

意図的な不正は絶対NG

「売り上げを少なく改ざんする」「経費を多く計上して所得を減らす」というような意図的な不正は、絶対に行ってはいけません。

特に個人事業主で自身で確定申告を行う際には、「ちょっとくらいいいかも」という気持ちが芽生えてしまっても不思議ではありません。

税務調査が来ると、「これは何のための経費か」と細かく確認される場合があります。

返答に困ってしまわないよう、レシートや領収書の裏に支出の目的や取引先との関係性をメモしておくといいでしょう。

経費の計算をクリアにする

事業のための経費とプライベートの線引きをしっかりとし、曖昧な経費がないように気を付けてください。

計上できる経費は事業のためにかかったものに限られます。

例えば個人事業主で自宅をオフィスとして使用している場合は家賃を経費として計上できますが、全額ではありません。

社用車にガソリンをいれるタイミングで、私用車にもガソリンを入れて経費として計上しようとする人がいますが、当然私用車のガソリン代は経費にはなりません。

丁寧に記帳をしておく

1年に1回の確定申告のタイミングで慌てて1年分の帳簿を作成しようとする人がいますが、

帳簿は日常的に丁寧に管理するのが基本です。

1年分をまとめて記載しようとすると、ミスが起きやすくなってしまいます。

故意か不意であるかは関係なく、税申告書類に不備があると税務調査の対象になりやすくなります。

「領収書が手元に来たタイミングで帳簿をつける」「カード支払いを二重計上しないよう注意する」など、基本的な作業を丁寧に行っていきましょう。

確定申告を正しく行う

確定申告を正しく行うのはもちろん、税務署に指摘されそうだと予測できる場合は説明をつけておくと信頼性がアップします。

例えば「急激に売り上げが増えたのはなぜか」という理由があれば、記載しておくと税務署の不信感をひとつ減らせます。

毎年同じ数字になる科目がある場合にも、同様に理由を記載しておくとよいでしょう。

根拠のある申告であると伝われば、丁寧に確定申告をしているとわかってもらえるでしょう。

税理士に相談する

税務調査が心配な場合は、税理士にご相談いただければサポートが可能です。

税理士が作成した確定申告書類は、一定の信頼がありますので、それだけで税務調査が来るリスクを減らせるようになります。

また万が一税務調査が来るという状態になっても、顧問税理士がついていれば税務調査への立ち合いが可能です。

税務調査のための準備や当日の調査官への対応は、顧問税理士のアドバイスがあった方がスムーズなのは間違いありません。

なにより税のプロである税理士が味方についているという状況は、事業者の精神的な負担を緩和できる存在になるはずです。

税務調査が来るタイミング

1年を通してみた時に、税務調査が来やすいタイミングというものがあります。

確定申告は毎年2月16日から3月15日までと決められていますので、多いのが4~5月、また税務署での人事異動の関係で7~11月も注意が必要な時期です。

この時期以外に税務調査が行われる場合もありますが、一般的に税務調査が来るタイミングとされています。

税務調査対策に税理士を

事業をしていれば法人でも個人事業主でも、

税務調査が来る可能性があります。

しかし頻繁に税務調査の対象になる事業者がいる一方で、20年以上税務調査が来ないという事業者もいます。

税務調査の対象になるかは、業種や売り上げ、経費の計上などの特徴があるとお伝えしました。

税申告の書類が正しいものであると信頼性を高めるためにも、税理士がついていた方が良いです。

税理士には費用がかかりますが、税務調査でペナルティを受ける可能性があると考えると無駄な経費ではないはずです。

税申告や税務調査が心配な方は、是非税理士にご相談ください。

-免責事項-

当ブログのコンテンツ・情報について、出来る限り正確な情報を提供するように努めておりますが、正確性や安全性を保証するものではありません。内容は記事作成時点の法律に基づいています。当サイトに掲載された内容によって生じた損害等の一切の責任を負いかねますのでご了承ください。

この記事の監修者

税理士法人松本 代表税理士

松本 崇宏(まつもと たかひろ)

お客様からの税務調査相談実績は、累計1,000件以上。

国税局査察部、税務署のOB税理士が所属し、税務署目線から視点も取り入れ税務調査の専門家として活動。多数の追徴課税ゼロ(いわゆる申告是認)の実績も数多く取得。

税理士法人松本は国税OB・元税務署長が所属する税理士法人です。

全国からの税務調査相談実績 年間1,000件以上

- 現在、税務調査が入っているので困っている

- 過去分からサポートしてくれる税理士に依頼したい

- 税務調査に強い税理士に変更したい

- 自分では対応できないので、税理士に依頼したい

税務調査の専門家が対応させていただきます。

税理士法人松本の強み

- 税務署目線、税理士目線、お客様目線の三方良しの考え方でアドバイス

- 過去の無申告分から現在まですべて対応可能

- 査察案件から税務署案件までの経験と実績が豊富にあります

- 顧問税理士がさじを投げた案件も途中から対応できます

30秒で完了かんたん税務調査リスク診断