メニュー

- 税務調査

- 無申告

- 期限後申告

追徴課税はいくら?例題付きで計算方法をわかりやすく解説!【個人・法人対応】

読了目安時間:約 6分

税務調査で追徴課税が課せられたとき、いくらになるのか気になる方も多いでしょう。追徴課税には、延滞税や過少申告加算税など、主に6つの種類の加算税があります。

ここでは、追徴課税の種類と税率の計算方法について、具体例を挙げながらわかりやすく解説します。

もし、現在無申告を続けており、いくら追徴課税がくるか不安を抱えている方は税理士法人松本までお電話ください。

追徴課税はと?

追徴課税とは、過去の税額が実際よりも少なかったり、申告が漏れていた場合、期限を過ぎて納税や申告したりした場合などに課税される税金のことです。

追徴課税には延滞税や過少申告加算税などいくつかの種類があり、いずれも懲罰的な意味合いを持っています。

追徴課税の種類

追徴課税として加算される税金の種類には、以下のようなものがあります。

- 延滞税:各税金について、定められた納付期限よりも遅れて納付する場合に加算される税金です。法定納付期限から、全額納付されるまでの期間に応じて、定められた税率で計算されます。

- 利子税:加算税の延納(分割払いなど)を申請したときに支払う税金です。延滞税との違いは申請の有無と税率です。延滞税は申請の有無関係なしに納付が完了するまで自動的に加算されます。しかし、利子税は延納を申請しなければ請求されません。また、加算税の種類によって利子税の税率が変わるので気をつけましょう。

- 過少申告加算税:申告期限内に、申告した納税額が過少の場合や申告漏れ、計上ミスなどがあったときに課せられる税金です。

- 無申告加算税:申告期限内に申告しなかった際に課される税金です。税務調査前に自己申告した場合と、税務調査によって無申告が判明し、期限後申告した場合で税率が変わります。また、正当な理由がある場合は、期限後の申告であっても加算されないこともあります。

- 不納付加算税:事業者が支払うべき給与や報酬に対して発生する源泉所得税について、定められた期限内に納付しなかった場合に課税される税金です。期限に遅れたことに気づき自主的に納付した場合と、税務署から指摘を受けて納付した場合とで税額が異なります。

- 重加算税:申告漏れや無申告のうち、所得隠しや書類の改ざんなど、悪質であるとみなされる事例に対して課される税金です。追徴課税のなかで最も税率が重く、決定すると通常の納税額をはるかに上回る納税義務が生じる可能性があります。

追徴課税の計算方法

上記の追徴課税が決定した場合、税金をいくら払うことになるのでしょうか。今回は、税務調査で申告漏れが判明し、100万円の税金を新たに納付する必要がある場合の追徴課税を例に、それぞれの計算方法について解説します。

申告漏れがあり、修正申告する場合

特に悪質だとみなされず、期限内申告で申告漏れの指摘を受けた場合、過少申告加算税の課税対象となります。

過少申告加算税の税率は、50万円まで税額の10%、50万円を超える部分は15%となるため、50万円×10%と50万円×15%で、過少申告加算税額は125,000円となります。

無申告が判明した場合

無申告が判明した場合は、無申告加算税の課税対象となります。

無申告加算税の最大税率は、50万円まで税額の15%、50万円を超える部分は20%となるため、50万円×15%と50万円×20%で、無申告加算税額は175,000円となります。

悪質であるとみなされた場合

悪質であるとみなされた場合は、税率の高い重加算税が課税されます。

重加算税の税率は、不納付加算税・過少申告加算税に代えて35%、または無申告加算税に代えて40%が適用されます。

例えば、過少申告の場合100万円×35%で重加算税額は350,000円、無申告の場合は100万円×40%で400,000円です。

このように、本来100万円の納付で済む税額が、追徴課税によって最大1.4倍まで大きくなってしまう可能性があるのです。

また、源泉所得税の不納付があった場合には、税額の10%にあたる不納付加算税が課税されます。これらの追徴課税に加え、年7.3%~14.6%の延滞税も加算されるので、注意が必要です。

税務調査を受ける前に自主的に修正申告した場合

上記の計算は、税務調査で指摘を受けて修正申告した場合の税額です。もし税務調査で指摘を受ける前に計上ミスや申告漏れが判明し、自主的に修正申告をした場合の追徴課税は以下のようになります。

- 過少申告加算税:免除

- 無申告加算税:免除

- 不納付加算税:税額の5%

- 重加算税:免除なし

上記に加えて、修正によって納付するべき税額が増える場合、本来の納付期限から追加の税金を全額納付するまでの期間に対して延滞税がかかります。それでも、税務調査で指摘を受けた場合に比べると、自主申告によって課せられる追徴課税は少額です。「もしかしたらそろそろ税務調査が入りそう」と感じている方は、一度税理士法人松本までご連絡ください。

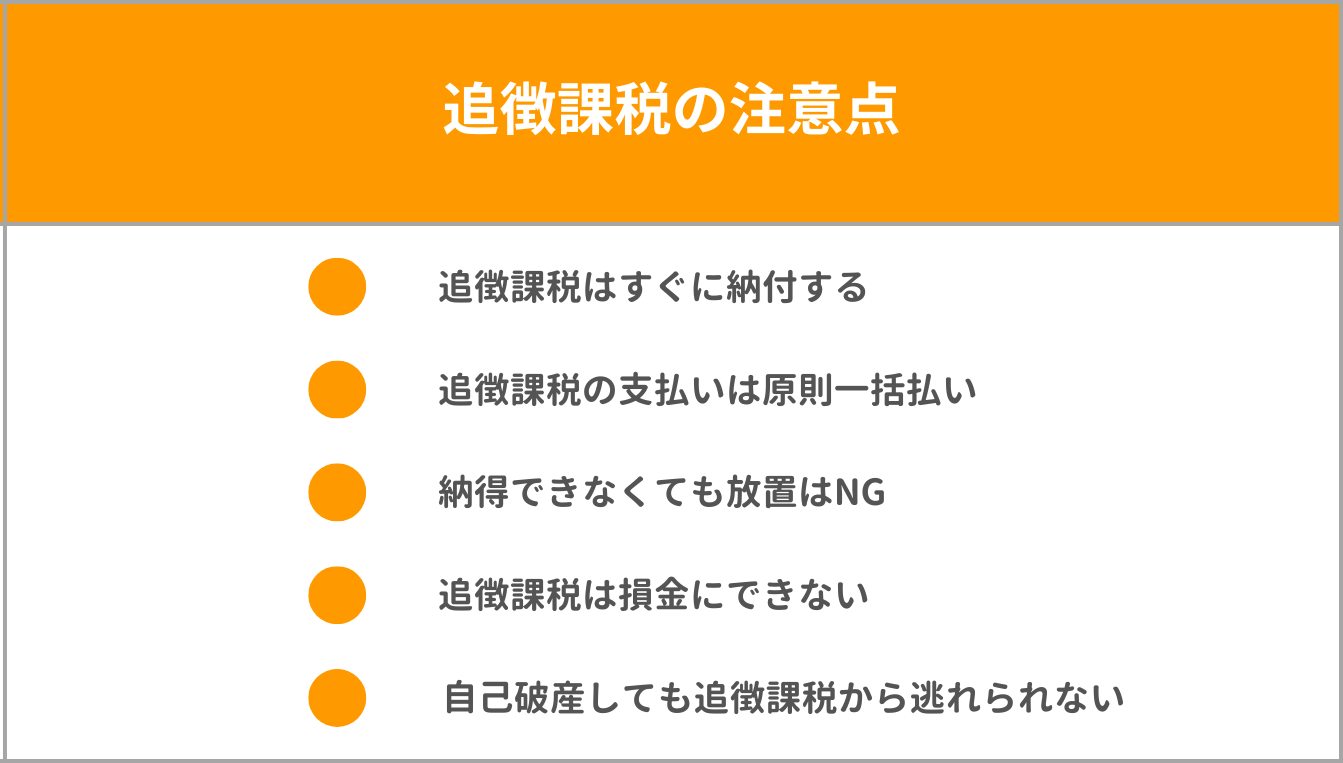

追徴課税の注意点

追徴課税が課せられた際の注意点を5つ紹介します。

追徴課税はすぐに納付する

追徴課税には支払期限がありません。そのため、支払いが遅くなればなるほど、延滞税がかかります。また、税務署から追徴課税の支払いに関しての督促に応じない場合は、預貯金や不動産などが差し押さえられる可能性もあるので注意しましょう。

追徴課税の支払いは原則一括払い

追徴課税の支払いは基本的に現金一括です。しかし、状況によっては1年間の分割払いが可能になることがあります。ただし、分割払いで延期する分にも延滞税が加算され続けるため、1日でも早い完済をおすすめします。

納得できなくても放置はNG

税務調査の結果に納得できないことも少なくありません。このような状態で追徴課税を請求されても、支払うことをためらい、無視したくなる方もいるかもしれません。しかし、追徴課税を無断放置してしまうと、財産を差し押さえられる可能性があります。

もし、税務調査の結果に納得できない場合は、不服申し立ての手続きをすることで、再審査してもらうことが可能です。再審査で申告内容に問題がないと認められたら、追徴課税の請求が取り消されます。そのため、追徴課税を放置するのではなく、不服申し立てを行いましょう。

追徴課税は損金にできない

追徴課税は、税金を正しく納めなかったことに対するペナルティなので、損金として認められません。損金とは、収益を得るためにかかった費用として、利益から差し引ける支出のことです。追徴課税は懲罰的な意味を持つため、損金として計上するのではなく、支出として処理しましょう。

自己破産しても追徴課税から逃れられない

通常、自己破産によって多くの借金は免責されますが、追徴課税は免責の対象外なため自己破産しても支払い義務は免れません。支払いが完了するまで、すべてを失った状態でも請求は続きます。そのため、「いざとなったら自己破産すれば良い」と考えていた方は、税理士法人松本にご相談ください。

追徴課税はどこまで遡る?

税務調査で指摘される申告の期間は、どこまで遡って行われるのか解説します。

税務調査で調べられる期間は原則3期分

税務調査で遡って調べられる期間は、直近から3期分となるのが一般的です。しかし、前年度のみの申告漏れを調べるはずが、前年度以前のミスも発覚した場合は、追徴課税の金額は大きく膨らみます。また、そのようなケースでは、5年分遡って調査されることもあります。

最長で7年まで遡って指摘される場合も

重加算税の対象となるような悪質性があると判断された場合には、最長で7年分まで調査される可能性があります。そのため、必要書類は最大7年間保管しておきましょう。

また、重い追徴課税の対象とならないためには以下のポイントを理解し、過去の申告済み書類や帳簿も改めてチェックすることが大切です。

- ミスや申告漏れに気づいたら、できるだけ早く自主的に修正申告を行う

- 税務調査で指摘を受ける前に修正する

- 問題があるとみなされるリスクを避ける

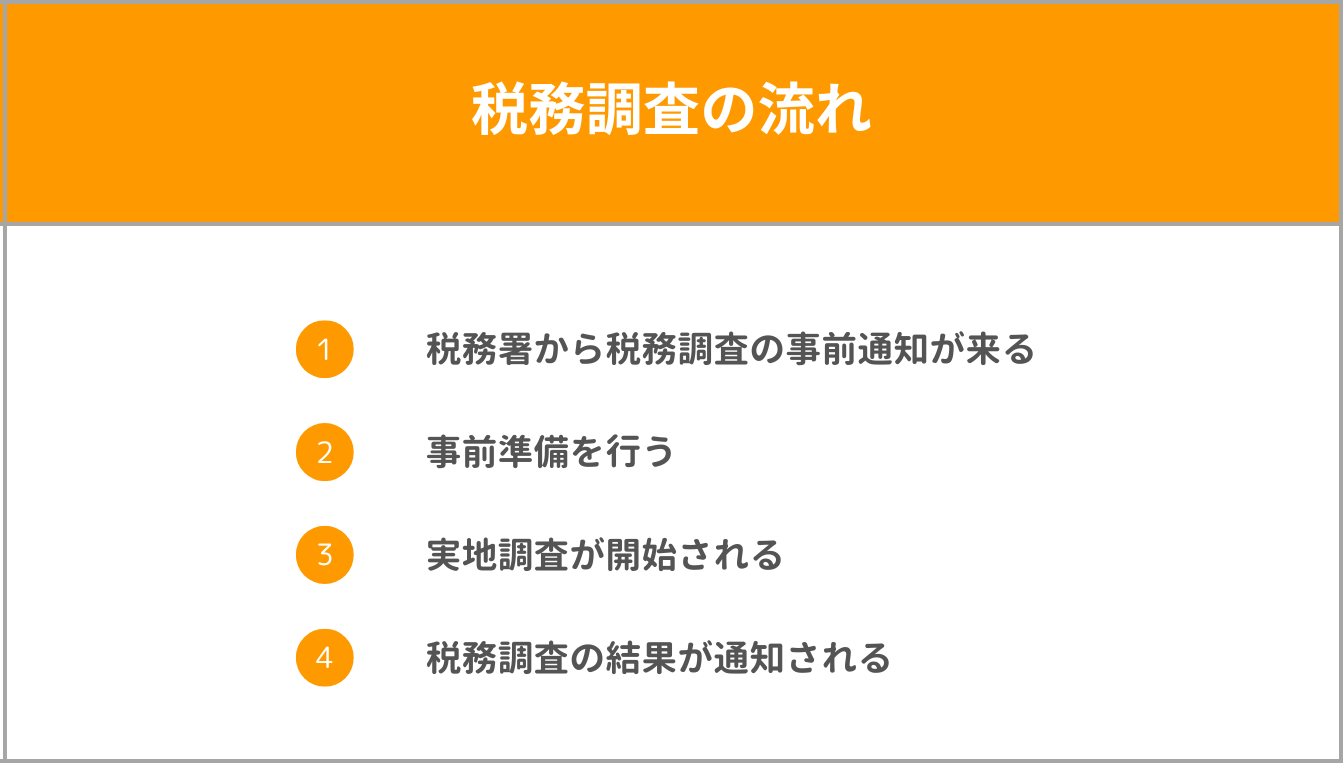

追徴課税が決まる税務調査の流れ

追徴課税が発生するかどうかは税務調査で決まります。ここでは、税務調査の主な流れを紹介します。

1. 税務署から税務調査の事前通知が来る

任意調査であれば、突然調査員が事務所に訪れることはなく、基本的に税務調査の日時を決める事前通知を電話で伝えられます。ただし、現金の取引が多い事業者の場合は、任意調査であっても事前通知なしで突然調査員が来ることもあります。

都合の良い日時を伝え、日程調整を行いましょう。

2. 事前準備を行う

税務調査の実地調査に備えて、指定された必要書類を準備します。この段階から税理士と一緒に準備を進めましょう。必要書類以外に、想定される質疑応答の練習も税理士のアドバイスのもと行うと安心です。

3. 実地調査が開始される

実地調査は基本的に1~2日で終了します。ただし、大企業の場合や重大な問題が発覚した場合はさらに日数がかかるでしょう。実地調査は税理士も一緒に立ち会い、専門的な質問には税理士が対応してくれることがほとんどです。事業内容や取引状況に関する質問には事業者が答えるのが一般的です。

4. 税務調査の結果が通知される

税務調査の結果は、調査終了から約2~3週間で通知されます。ただし、追加の資料提出や指摘事項への回答が求められたときは、そちらの対応が完了してから結果が出ます。税務調査の結果で修正申告や更生となった場合は、税理士と連携して迅速に対応しましょう。

追徴課税が支払えないときの対処法

追徴課税は原則一括払いです。しかし、経済状況や追徴課税の額によっては一括で用意するのが難しいこともあるでしょう。その際は、「納税猶予制度」の活用がおすすめです。納税猶予制度は、1年間に限り分割して納付できる制度で、その期間中は延滞税が軽減または免除される特徴があります。

しかし、すべての人が対象なわけではなく、以下の要件に当てはまる方のみ納税猶予制度を受けられます。

【納税の猶予】追徴課税の納税を猶予してもらえる

- 災害等にあった

- 生計を共にする家族が病気になった

- 事業が休廃業した

- 利益の減少などにより、多額の損失を受けた

- 担保を提供できる(猶予を受ける金額が100万円以下または3か月以内の猶予期間であれば不要)

【換価の猶予】差し押さえた財産の売却や新たな差し押さえを猶予してもらえる

- 一括納付により事業の継続・生活が困難になる

- 納税をする意思が誠実にある

- 納期限から6か月以内に申請している

- 追徴課税以外に延滞がない

- 担保を提供できる(3か月以内の猶予期間であれば不要)

追徴課税を受けないための対策

追徴課税を受けないためには、何よりも申告期限を守り、適切な申告内容で申告することです。そのためには、日々の意識や行動が重要になります。

- 帳簿や領収書などを正確に記帳し、最大7年間保存する

- 経費や収益を正しく仕分ける

これらにミスがあると、意図的でなくても追徴課税の対象となる可能性があります。税務調査前に自分で気づいて、申告できれば良いですが、税務の知識がないためにこのような事態に陥ることが一般的でしょう。

そのため、顧問税理士をつけて、正しく仕分けられているか確認してもらうと安心です。申告時に税理士の確認が入っているだけで、税務署の信頼度も上がり、税務調査の対象になる確率が低くなります。

税理士を探している場合は、税理士法人松本にお任せください。元国税庁で働いていた税理士が多く在籍しているため、内部事情に精通したサポートが可能です。実際に追徴課税ゼロの実績もあります。まずは気軽にご相談ください。

まとめ

過去に申告した内容にミスや申告漏れがあった場合、本来納めるべき税金に加えて、追徴課税が課せられることとなります。特に税務調査で悪質性があると指摘を受けた場合は重い重加算税の課税対象となるため注意が必要です。追徴課税を少しでも抑えたいなら、税務調査を受ける前にミスがないかを確認し、自主的に修正を行なうことが大切となります。

この記事の監修者

税理士法人松本 代表税理士

松本 崇宏(まつもと たかひろ)

お客様からの税務調査相談実績は、累計5,000件以上。

国税局査察部、税務署のOB税理士が所属し、税務署目線から視点も取り入れ税務調査の専門家として活動。多数の追徴課税ゼロ(いわゆる申告是認)の実績も数多く取得。

税理士法人松本は国税OB・元税務署長が所属する税理士法人です。

全国からの税務調査相談実績 年間1,000件以上

- 現在、税務調査が入っているので困っている

- 過去分からサポートしてくれる税理士に依頼したい

- 税務調査に強い税理士に変更したい

- 自分では対応できないので、税理士に依頼したい

税務調査の専門家が対応させていただきます。

税理士法人松本の強み

- 税務署目線、税理士目線、お客様目線の三方良しの考え方でアドバイス

- 過去の無申告分から現在まですべて対応可能

- 査察案件から税務署案件までの経験と実績が豊富にあります

- 顧問税理士がさじを投げた案件も途中から対応できます

30秒で完了かんたん税務調査リスク診断