メニュー

- 税務調査

- 無申告

- 期限後申告

建設業の税務調査で税務署から指摘されやすいポイントをわかりやすく解説!

読了目安時間:約 3分

建設業は、税務調査が多いとよく言われています。建設業の税務調査では、税務署の調査官はどのような点を重視しているのでしょうか。

ここでは、建設業の税務調査で指摘されるポイントについてわかりやすく解説しています。建設業に税務調査が多い理由や、建設業の税務調査を怖がらないための対策について紹介していますので、建設業に関わる経営者や個人事業主の方はぜひお役立てください。

税務署から連絡が来て、税務調査が入る予定でご不安を抱えている方は税理士法人松本までお気軽にご相談ください。

目次

建設業は税務調査が多いの?

建設業は税務調査の対象となりやすいと言われることがありますが、事実なのでしょうか。また、なぜそのように言われるのかについても解説します。

そもそも税務調査が多い業種はあるの?

国税庁では「法人税等の調査実績の概要」として、毎年行った税務調査の件数や追徴課税額などのデータを公表しています。

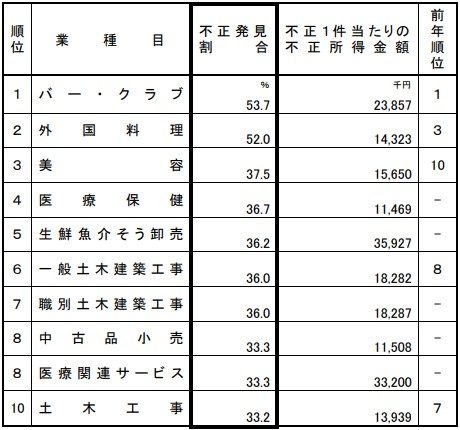

その中で「不正発見割合の高い業種」として、10業種を絞って公開しており、その中に土木・建築関連業が多く含まれているのです。

令和3年11月に発表された「令和2事務年度 法人税等の調査実績の概要」では「一般土木建築工事」と「職別土木建築工事」がそれぞれ6位と7位に入っており、10位は「土木工事」となっていました。

国税庁サイト:https://www.nta.go.jp/information/release/kokuzeicho/2021/hojin_chosa/pdf/01.pdf

建設業は1件当たりの不正所得金額も大きい

また、1件当たりの不正所得金額も一般・職別土木建築工事が1,800万円以上、土木工事は1,300万円以上となっており、1回の税務調査で発覚する不正所得金額が大きい点も、調査対象となりやすい理由でしょう。

令和2年に限らず、土木建築関連業は毎年上位に入っており、税務署の調査官としても注視するべき業種として、認識されていると考えられます。

建設業で不正が発生しやすい理由とは?

建設業の申告では、なぜ不正が発生しやすいのでしょうか。理由としては、以下のような点が挙げられるでしょう。

長期にわたる工事が多い

建設業では、公共の建築物やマンション、ビルなど、着工から完成までに数年を要する工事も珍しくありません。

そのため、工事の進み具合に応じて当期に計上するべき額を見積もる必要があります。しかし、この計上時期が本来とは異なることが多く、前倒しや後ろ倒しとなっている、いわゆる「期ズレ」のケースが発生しやすいのです。

建設業の税務調査では、調査官から必ずチェックされる箇所であると言ってもよいでしょう。

赤字となって来期以降に完成する予定の工事費用を、黒字となっている今年度に繰り入れたり、逆に当期で計上するべき黒字の収益を来期に振り分けたりしていることが発覚すれば、税務調査で指摘を受け、修正申告することとなるでしょう。

間接工事費の計上が規則化していない

建設業の工事では、建物の建築に直接関わる「直接工事」と、建築に直接関わりのない「間接工事」とに分けられます。

この間接工事費については、直接工事費の中で按分して適宜振り分けていくこととなるのですが、その方法がまちまちで規則化していない場合、意図的に相殺や赤字計上を目的として振り分けているのではないか、と疑われる可能性があるでしょう。

人件費と外注費のグレーゾーンが多い

建設業の税務調査では、人件費と外注費をどこで線引きしているかについても、調査対象としてチェックされやすいポイントとなります。

塗装工や防水業などを請け負う個人事業主へ外注した場合に、実際には雇用して給与として支払うべきではないのか、という点が問われやすいでしょう。

給与支払いとなれば、社会保険料や労働保険料などの計上が発生する場合もあるうえ、外注費にした方が消費税を差し引くことも可能なこともあり、人件費を意図的に外注費としていないか、というチェックも税務調査で指摘されやすいのです。

この辺りはケースバイケースであることも多く、なかなか簡潔に説明するのが難しいものですが、外注費とできる明確な理由や法律に則したルール決め(消費税税法基本通達1-1-1)などを元に計上する必要があるでしょう。

国税庁サイト:https://www.nta.go.jp/law/tsutatsu/kihon/shohi/01/01.htm

建設業者が税務調査で取れる対策は?

建設業に関わる会社が税務調査で指摘されやすいポイントがわかったところで、こうした点に対して取れる対策としては、以下のような方法があります。

各種台帳や契約書の作成・管理

外注した業者へ用具の提供をするに至った経緯や、指揮監督の元で業務に従事する場合でも外注費となる理由など、事例ごとに明文化した契約書を作成し、保管するといった対策は重要となります。

間接工事費を按分する際のルールについても可能な限り明文化しておき、説明できるようにしておくとよいでしょう。

特に税務調査では、大きな額ほど丁寧に調査されることとなります。多額の工事費が発生する案件の受注や、長期にわたる工事を請け負った場合には、契約書や台帳関連はあらかじめしっかりと管理しておきましょう。

建設業の税務調査対応に実績を持つ税理士へ相談する

工事期間中は「この点に関しては説明できる」と考えていても、実際に税務調査がやって来る時には、3年以上が経過している、といったことも珍しくありません。

文章として残しておかなかったばかりに説明や反論ができず、調査官に指摘されるまま多額の追徴課税を承諾しなければならないケースは避けたいところです。

税務調査の対応実績が豊富な税理士へ相談すれば、調査時に同席して交渉や説明をしてもらうことも可能です。契約書や台帳作成時には、調査時のポイントを抑えた書類づくりを見据えてサポートを受けることもできるでしょう。

まとめ

建設業は税務調査の多い業種として、国税庁の発表しているデータにも毎年掲載されています。1件あたりの不正額が大きいこともあり、建設業に従事している会社は、他の業種よりも税務調査を受けやすいと言えるでしょう。

理由としては、工事が長期にわたる点や1件あたりの売上が多額となる点に加え、期ズレや間接工事費の按分、人件費と外注費のルールの明文化といった点が不十分であることも、税務調査で指摘を受けやすい理由となっています。

こうしたポイントへの対策としては、各種書類をしっかりと作成しておくことに加え、建設業の税務調査対応に強い税理士へ相談する方法もあります。早めに対策をとっておくことで、安心して仕事に取り組むことができるでしょう。

この記事の監修者

税理士法人松本 代表税理士

松本 崇宏(まつもと たかひろ)

お客様からの税務調査相談実績は、累計1,000件以上。

国税局査察部、税務署のOB税理士が所属し、税務署目線から視点も取り入れ税務調査の専門家として活動。多数の追徴課税ゼロ(いわゆる申告是認)の実績も数多く取得。

税理士法人松本は国税OB・元税務署長が所属する税理士法人です。

全国からの税務調査相談実績 年間1,000件以上

- 現在、税務調査が入っているので困っている

- 過去分からサポートしてくれる税理士に依頼したい

- 税務調査に強い税理士に変更したい

- 自分では対応できないので、税理士に依頼したい

税務調査の専門家が対応させていただきます。

税理士法人松本の強み

- 税務署目線、税理士目線、お客様目線の三方良しの考え方でアドバイス

- 過去の無申告分から現在まですべて対応可能

- 査察案件から税務署案件までの経験と実績が豊富にあります

- 顧問税理士がさじを投げた案件も途中から対応できます

30秒で完了かんたん税務調査リスク診断