メニュー

- 税務調査

- 無申告

役員貸付金がある場合は税務調査で指摘を受けやすい?

読了目安時間:約 3分

税務調査では、細かなお金の動きについて詳細に調査が行われます。役員貸付金がある場合、税務調査では役員貸付金について指摘を受けるケースが多いことをご存じでしょうか。

今回は、役員貸付金がある場合、税務調査時にどのような指摘を受けやすいのか、指摘を避けるためにはどのような対策が必要になるのかについてご説明します。

税務署から税務調査時に指摘があり、自分ではどう対応してよいか不安な方は税理士法人松本までお気軽にご相談ください。

目次

役員貸付金とは

役員貸付金とは、役員が法人から借り入れたお金のことです。法人側の視点では、役員に対して貸し付けを行ったことになるため、役員貸付金という勘定科目で処理を行います。

役員貸付金には利息の計上が必要

役員に金銭を貸し付けた場合は、定められた金利に基づいた利息を計上しなければなりません。役員や使用人に金銭を貸し付けた場合の利息は、次のように定められています。

(1) 会社が他から借り入れて貸し付けた場合:その借入金の利率

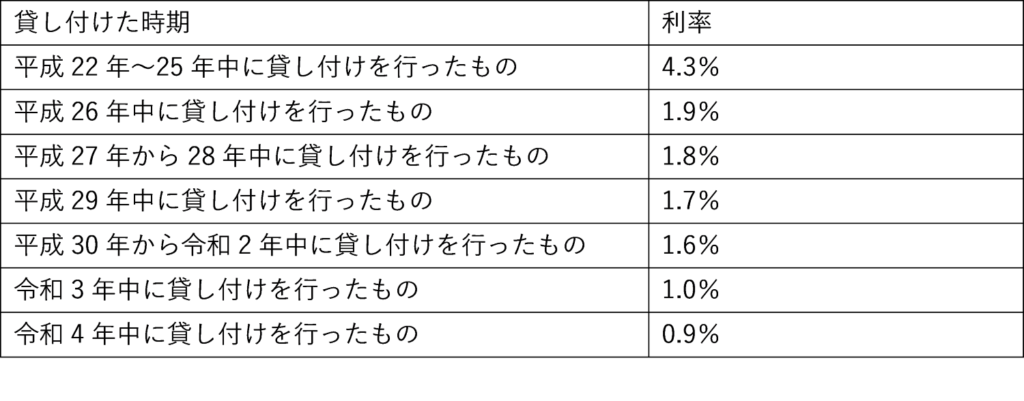

(2) その他の場合:貸し付けを行った日の属する年に応じた次に掲げる利率

無利息または低い利息で貸し付けた場合

無利息や低い利息で金銭の貸し付けをしていた場合は、上の利率で計算した利息の額と実際に課している利息の額との差額を、受取利息として追加計上しなければなりません。また、役員側は差額分を給与として課税されることになります。ただし、災害や病気等の理由で合理的と認められる金額や返済期間で金銭を貸し付ける場合や、会社で定めた貸付利率に基づいて貸し付けをしている場合などは、給与として課税する必要はありません。

参照:国税庁「金銭を貸し付けたとき」

https://www.nta.go.jp/taxes/shiraberu/taxanswer/gensen/2606.htm

税務調査で役員貸付金について指摘されやすい点

税務調査では、役員貸付金について次のような場合に指摘を受けるケースが多くなっています。

帳簿に現金が多額に計上されている

支払った費用の領収書がない場合や、役員が法人のお金を引き出してプライベートな費用に使用している場合などは、現金として処理されるケースが多くあります。そのため、帳簿上、多額の現金が計上されているような場合は、税務調査で役員貸付金にあたるのではと指摘されるケースがあります。

役員貸付金が役員賞与とみなされるケース

役員貸付金がしっかりと返済期間を定め、適切な利息で貸し付けられていれば、税務調査の際に問題になるケースはありません。しかし、企業によっては役員賞与として支払うべきお金であるのにもかかわらず、役員貸付金として処理しているケースがあるため、税務調査では役員貸付金があった場合、その額の増減を細かくチェックされます。

役員貸付金が返済されないまま長期に渡って貸し付けられているような場合は、決算書にも増減が記されません。このような場合は、返済しないままのお金は役員貸付金ではなく、実質的に役員に支払われた賞与であるとみなされる可能性が高くなります。

税務調査によって、役員貸付金ではなく役員賞与として認定されてしまうと、役員貸付金として取り扱っていた分について、法人税と源泉所得税の追徴課税が行われてしまいます。

税務調査で役員貸付金を否認されないための対策

税務調査で、役員貸付金を役員賞与として取り扱われないようにするためには、次のような対策を行っておくことが大切です。

役員貸付金の契約書や返済予定表を作成する

税務調査で、役員貸付金を否認されないためには貸し付けの期間や額、利息などについて記載した金銭賃借契約書を作成し、役員に渡ったお金が貸し付けであることを示す書類を準備しておく必要があります。また、返済予定表を作成し、返済する意思があることを示す資料を準備しておくことも、役員賞与ではなく役員貸付金であることを証明する書類となります。

税務調査で指摘を受けないためにも、役員に貸し付けを行う際には、金銭賃借契約書と返済予定表を必ず作成するようにしましょう。

役員貸付金の残高を減らす

役員貸付金があると税務調査で指摘を受けやすいほか、金融機関に融資を依頼する際にもマイナスに作用する可能性があります。役員貸付金があれば、できるだけその残高を減らすようにしましょう。役員からの返済が難しいようであれば役員報酬の一部を返済に充てたり、将来の退職金と相殺したりする方法などがあります。ただし、役員報酬の一部を返済に充当すればその分役員の手取り額は減ってしまいます。手取り額の減少が問題になるようであれば、役員報酬の増額を検討しなければなりませんが、役員報酬は事業年度の開始から3か月以内に決定しなければならないため、報酬増額のタイミングには注意が必要です。

役員貸付金でお悩みの場合は、税理士法人松本にご相談を

役員貸付金がある場合、役員が法人からお金を借りている状態です。貸し付けであるにもかかわらず、返済している様子が見られなければ役員貸付金ではなく、役員賞与ではないかと税務調査で指摘される可能性が高くなります。また、多額の現金が計上されている場合も、役員が法人の口座から出金し、領収書を出せないようなプライベートな用途にお金を使用したのではと疑われる可能性もあります。

税理士法人松本は、国税OBも在籍し、豊富なノウハウと圧倒的な税務調査対応の実績を誇る税務調査のエキスパート集団です。役員貸付金のある企業様の税務調査にも対応してきた実績があります。役員貸付金があるから税務調査のときが不安という場合や、多額の役員貸付金があるのに税務調査の連絡がきたなどのお悩みがございましたら、ぜひお気軽にご相談ください。

まとめ

役員貸付金は、法人から役員に貸し付けているお金のことです。災害や病気などで生活資金が必要となったという事情がある場合などは、役員貸付金が発生しても致し方ないケースです。しかしながら、長期に渡って返済されていない役員貸付金や多額の現金が帳簿に計上されている場合は、税務調査で指摘を受けるケースが多くなっています。

役員貸付金がある場合は、金銭賃借契約書や返済予定表などを作成することが大切ですが、そのような書類がなく、税務調査の連絡が入ってしまったような場合は、税理士法人松本までお早めにご連絡ください。初回の電話相談は無料で承っております。

この記事の監修者

税理士法人松本 代表税理士

松本 崇宏(まつもと たかひろ)

お客様からの税務調査相談実績は、累計1,000件以上。

国税局査察部、税務署のOB税理士が所属し、税務署目線から視点も取り入れ税務調査の専門家として活動。多数の追徴課税ゼロ(いわゆる申告是認)の実績も数多く取得。

税理士法人松本は国税OB・元税務署長が所属する税理士法人です。

全国からの税務調査相談実績 年間1,000件以上

- 現在、税務調査が入っているので困っている

- 過去分からサポートしてくれる税理士に依頼したい

- 税務調査に強い税理士に変更したい

- 自分では対応できないので、税理士に依頼したい

税務調査の専門家が対応させていただきます。

税理士法人松本の強み

- 税務署目線、税理士目線、お客様目線の三方良しの考え方でアドバイス

- 過去の無申告分から現在まですべて対応可能

- 査察案件から税務署案件までの経験と実績が豊富にあります

- 顧問税理士がさじを投げた案件も途中から対応できます

30秒で完了かんたん税務調査リスク診断