メニュー

- 無申告

- 期限後申告

期限後申告はいつまで税務署は受け付けてくれるの?

読了目安時間:約 3分

確定申告の期限後申告について、税務署はいつまで受け付けてくれるのでしょうか。

忙しくて書類の作成をついつい後回しにしていたり、期限の日付を間違えたりして、うっかり申告期限を過ぎてしまうケースもあるでしょう。

ここでは、期限後申告を受け付けてもらえる期間や、期限を過ぎていても申告することで得られるメリットなどについて紹介します。期限後申告する際のポイントについても解説していますので、心当たりのある方は参考にしてください。

無申告の状況で税務署から連絡があった方はすぐに税理士法人松本へご連絡ください。

目次

期限後申告を受け付けてくれる期間

申告期限を過ぎても税務署が受け付ける期間は原則「5年」

確定申告の期限を過ぎてから申告しようとする場合、税務署が期限後申告として受け付けてくれる期間は、原則として5年間です。

無申告の状態を長期間続けていて、税務調査によって所得隠しなどの指摘を受けた場合には、7年まで遡って申告を求められる場合もありますが、悪意のない無申告である場合、遡れる期間は5年となります。

通常の申告期限はいつまで?

通常の確定申告は、毎年2月16日から3月15日までです。開始日や期限日が土日や祝日となる場合は、その翌日が開始・期限となります。

この期間中に、前期1月~12月の1年分の申告書類を作成し、提出して税金を納付しなければなりません。

期限後申告をした場合のメリットは?

払い過ぎた税金が戻ってくる場合がある

確定申告は、収入があった場合だけでなく、損失が出た際に還付申告をおこなうことで、払い過ぎた税金を還付してもらえる場合があります。

株式投資や先物取引などで利益が出ず、損失となっている場合には、青色申告で損失を申告すれば3年間繰り越しすることが可能です。

こうした還付や繰り越しは、期限後申告であっても要件を満たしていれば受けることができます。

無申告加算税が軽減される

期限後申告で納めるべき税金が発生する場合、期限通りに申告している人に対して、期限後申告ではペナルティとしていくつかの税金が加算されます。

無申告加算税はその1つで、15~20%の税率となりますが、期限後であっても自主申告した場合には、5%まで軽減することが可能です。

また「申告期限後1ヵ月以内」「申告期限内に税金を納付している」といった一定の条件を満たしている場合には、無申告加算税の適用を免れることができる場合もあります。

無申告のペナルティやリスクを低減できる

申告期限を過ぎてから期限後申告をするまでの間、申告するつもりがあったとしても、申告書類を提出するまでは無申告の状態となります。

無申告を長期間続けている、税務調査が入るまで自主申告をしていないという場合、無申告加算税や延滞税のほかに、重加算税も適用されてしまう可能性があります。重加算税は税額に対して35~40%もの税率となるため、可能であれば適用を避けたいところです。

また、連続して期限後申告をした場合、青色申告の承認が取り消されてしまいます。こうしたリスクを低減するためにも、期限後申告は自主的におこなった方がよいのです。

もちろん、期限内に申告するのがもっともおすすめであることは言うまでもありません。

期限後申告する際に押さえておきたいポイント

忙しくて申告期限に間に合わなかった場合

申告期限から1ヵ月たっておらず、すでに税金は納付していて今回がはじめての期限後申告である場合、無申告加算税がかからず申告できるかもしれません。延滞税は日割りでかかってくるため、できるだけ早く申告しましょう。

税理士法人松本では期限後申告の対応も受け付けておりますので、お気軽にご相談ください。

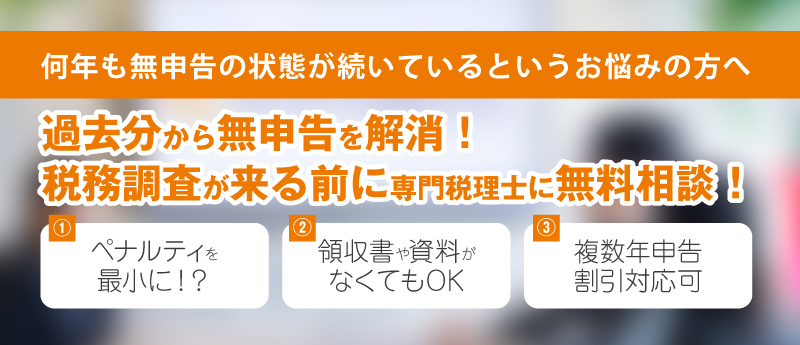

無申告状態が長期間続いている場合

長期間申告をしていない場合、税務署で無申告の状態であることを把握されていたり、税務調査の対象としてリストアップされていたりする可能性が高まります。

最長で5年間までさかのぼって申告することができるため、申告していない期間については、すべて書類を提出しましょう。

税務調査で指摘を受けてから申告すると、税率の高い重加算税の課税対象となりやすく、納める税金も高額となります。

売上や経費が確認できる書類を揃え、収支をまとめた結果毎期赤字となっている可能性もあり、この場合は税金の還付が受けられる可能性もありますが、申告しなければ無申告の状態であることと違いはないため、5年の間に申告漏れがないか、一度確認してみることをおすすめします。

過去の損失を申告していなかった場合

株式の取引やアフィリエイト、FXなどで損失が出ていた場合でも、期限後申告をすることで税金の還付や、損失の繰り越しなどが可能となります。ほかの事業で出た損失についても、5年間に申告漏れがなかったかをチェックしてみるとよいでしょう。

期限後申告について不安なら専門家へ相談を

「1日も早く期限後申告をしたいが時間がない」「正しい申告書類を作れる自信がない」「どのくらい税金がかかるのかわからない」といった場合には、確定申告や期限後申告、税務調査などのサポートに強い税理士事務所へ相談してみましょう。

期限後申告や税務調査の取り扱い実績を多く持っている税理士事務所では、あらゆるケースに対応できるプロの税理士から、初回無料などでアドバイスを受けることが可能です。自分で準備するよりも早く、かつ適正で正しい申告にくわえて節税対策や事前の心構えなども聞くことができるため、不安な場合は専門家の力を借りた方が負担は大きく軽減されます。

まとめ

期限後申告は、原則として最長5年間までさかのぼって申告することが可能です。条件によっては無申告加算税や重加算税もかかることなく、税金の還付を受けたり、損失を繰り越して当期にあてたりすることもできます。税務調査が入る前にできるだけ早い段階で、必要なら専門家の手も借りて期限後申告を済ませましょう。

この記事の監修者

税理士法人松本 代表税理士

松本 崇宏(まつもと たかひろ)

お客様からの税務調査相談実績は、累計1,000件以上。

国税局査察部、税務署のOB税理士が所属し、税務署目線から視点も取り入れ税務調査の専門家として活動。多数の追徴課税ゼロ(いわゆる申告是認)の実績も数多く取得。

税理士法人松本は国税OB・元税務署長が所属する税理士法人です。

全国からの税務調査相談実績 年間1,000件以上

- 現在、税務調査が入っているので困っている

- 過去分からサポートしてくれる税理士に依頼したい

- 税務調査に強い税理士に変更したい

- 自分では対応できないので、税理士に依頼したい

税務調査の専門家が対応させていただきます。

税理士法人松本の強み

- 税務署目線、税理士目線、お客様目線の三方良しの考え方でアドバイス

- 過去の無申告分から現在まですべて対応可能

- 査察案件から税務署案件までの経験と実績が豊富にあります

- 顧問税理士がさじを投げた案件も途中から対応できます

30秒で完了かんたん税務調査リスク診断